Investor, Ini Lho Bedanya SBR dengan SBN Ritel Lainnya

Semua jenis SBN Ritel dijamin negara 100 persen sekaligus bisa mendukung pembiayaan pembangunan nasional

Semua jenis SBN Ritel dijamin negara 100 persen sekaligus bisa mendukung pembiayaan pembangunan nasional

Bareksa.com - Masa penawaran Surat Berharga Negara (SBN) Ritel jenis Savings Bond Ritel seri SBR010 masih berlangsung hingga 15 Juli 2021 atau kurang dari sepekan lagi. Tertarik investasi SBN Ritel lainnya selain SBR010? Tenang, pemerintah masih memiliki rencana penerbitkan tiga SBN Rtel lainnya di sisa tahun ini.

Berikut jadwal penerbitan SBN Ritel Sepanjang 2021 :

Tapi, apa sebenarnya SBR dan juga SBN Ritel jenis lainnya seperti Obligasi Negara Ritel (ORI), Sukuk Tabungan (ST), dan Sukuk Ritel (SR)?

Promo Terbaru di Bareksa

Ulasan berikut bisa menambah kemantapan Anda untuk berinvestasi di SBN Ritel sekaligus membantu pembantu pembiayaan anggaran untuk pembangunan negara.

Secara umum SBN Ritel dibagi menjadi dua yaitu Surat Utang Negara (SUN) Ritel, SBN Ritel yang dikeloa secara konvensional dan Surat Berharga Syariah Negara (SBSN) yang menggunakan prinsip syariah atau SBN Syariah.

Pada SUN Ritel, ada dua yaitu ORI dan SBR. Sedangkan SBSN terdiri dari SR dan ST. Perbedaan utama ORI, SBR dengan SR, ST terletak pada prinsip pengelolaannya yakni konvensional dan syariah.

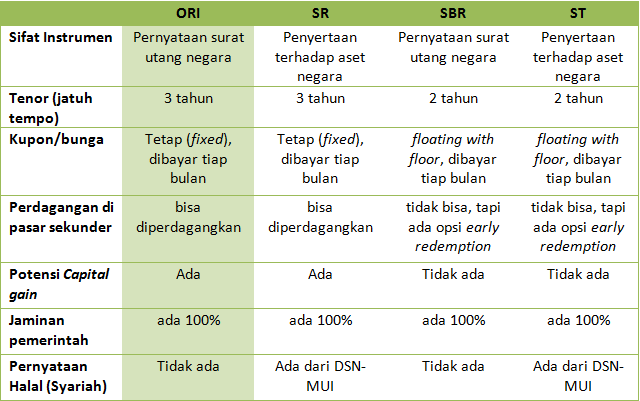

Karakter lain ORI dan SR seperti tenor, kupon, perdagangan di pasar sekunder, potensi capital gain semuanya sama. Perbedaan ORI dengan SBR dan ST dam SR terletak pada tenor, kupon (bunga), perdagangan di pasar sekunder, dan potensi capital gain. Berikut ulasannya :

1. Tenor

Soal jangka waktu, ORI dan SR memiliki tenor tiga tahun tetapi bisa dijual sebelum jatuh tempo dan diperdagangkan di pasar sekunder (tradable). Hal ini berbeda dengan SBR dan ST yang memiliki tenor hanya dua tahun. Meski jangka waktu lebih pendek daripada ORI dan SR, namun SBR dan ST tidak bisa diperjualbelikan di pasar sekunder.

2. Kupon

Keuntungan (kupon) ORI dan imbal hasil SR besarannya tetap hingga jatuh tempo. Makanya, kalau ada kenaikan atau penurunan suku bunga, kupon ORI tidak akan menyesuaikan. Kondisi tersebut, berbeda dengan SBR dan ST yang memiliki kupon bersifat floating with floor atau mengambang dengan batas minimal.

Kupon atau imbal hasil SBR dan ST bisa naik bila suku bunga acuan naik, tetapi tidak bisa turun lebih rendah daripada batas minimal.

3. Perdagangan di Pasar Sekunder

Selanjutnya jika ORI dan SR setelah diterbitkan di pasar perdana, bisa dijual kembali sebelum jatuh tempo dan bisa diperdagangkan di pasar sekunder (tradable). Perdagangan di pasar sekunder dibuka setelah minimum holding period selesai, yakni dua kali pembayaran kupon.

Sementara itu, SBR dan ST tidak bisa diperdangkan di pasar sekunder (non-tradable), sehingga investor harus memegang hingga jatuh tempo.

Akan tetapi ada fasilitas early redemption atau pelunasan sebagian sebelum jatuh tempo setelah 1 tahun investasi, syaratnya minimal kepemilikan awal Rp2 juta dalam 1 transaksi dan maksimal yang bisa dicairkan 50 persen.

4. Potensi Capital Gain

Soal potensi capital gain, harga ORI dan SR bisa naik dan turun tergantung permintaan di pasar. Misalnya, ketika investor membeli Rp1 juta, dia bisa menjual kembali seharga Rp1,3 juta dengan mempertimbangkan besaran kupon yang bisa diterima.

Di sisi lain, SBR dan ST tidak punya potensi kenaikan harga (capital gain). Bila investor membeli Rp1 juta, maka pada saat jatuh tempo dia akan menerima pembayaran pokok Rp1 juta.

5. Pernyataan Halal

ORI dan SBR dikelola dengan sistem konvensional karena merupakan pernyataan Surat Utang Negara. Tidak ada pernyataan halal (syariah) dari Dewan Syariah Nasional Majelis Ulama Indonesia (DSN-MUI).

Di sisi lain ST dan SR, merupakan bukti penyertaan terhadap aset negara dan bukan surat utang. ST dan SR dijamin halal sesuai syariah karena sudah mendapatkan fatwa halal dari DSN-MUI.

Dalam pengelolaannya terdapat akad wakalah (perwakilan) yang memberikan mandat dari investor kepada Perusahaan Penerbit Surat Berharga Syariah Negara (SBSN).

Perbandingan ORI, SR, SBR dan ST

Sumber: DJPPR

Perlu juga diketahui investor atau calon investor perlu mengetahui bahwa semua SBN Ritel baik ORI, SR, SBR dan ST merupakan investasi yang risikonya kecil. Alasannya, baik pokok maupun pembayaran kuponnya semua dijamin 100 persen oleh pemerintah.

Apakah ORI atau jenis SBN ritel lainnya yang akan dipilih, untuk kenyamanan berinvestasi, pastikan dulu tujuan keuangan dan profil risiko Anda sebelum melakukan investasi.

(Martina Priyanti/AM)

**

Ingin berinvestasi sekaligus bantu negara?

Pemerintah membuka penawaran SBN Ritel jenis SBR010 mulai 21 Juni 2021 hingga 15 juli 2021. Dengan membeli SBN Ritel kita tidak hanya mendapatkan imbal hasil tetapi juga membantu pembiayaan anggaran untuk pembangunan negara. SBN ritel bisa dipesan di sejumlah mitra distribusi yang ditunjuk Kemenkeu, termasuk Bareksa.

Belum memiliki akun Bareksa tetapi ingin berinvestasi di SBN Ritel? Segera daftar melalui aplikasi Bareksa sekarang, gratis hanya dengan menyiapkan KTP dan NPWP (opsional).

Bagi yang sudah punya akun Bareksa untuk reksadana, lengkapi data berupa rekening bank untuk mulai membeli SBN Ritel di Bareksa. Bagi yang sudah pernah membeli SBR, ORI atau Sukuk di Bareksa sebelumnya, Anda bisa menggunakan akun di Bareksa untuk memesan SBN ritel seri berikutnya.

PT Bareksa Portal Investasi atau Bareksa.com adalah mitra distribusi resmi Kementerian Keuangan untuk penjualan Surat Berharga Negara (SBN) Ritel atau SBN Ritel secara online. Selain proses registrasi dan transaksi sangat cepat dan mudah, Anda juga dapat memantau investasi Anda dari mana saja dan kapan saja.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.