Saham BNLI Meroket Akibat Kabar Akuisisi, Bagaimana Struktur Modalnya?

Setelah Right Issue, CAR Bank Permata Meningkat Signifikan

Setelah Right Issue, CAR Bank Permata Meningkat Signifikan

Bareksa.com – Pada perdagangan hari ini, 16 Januari 2017, saham PT Bank Permata Tbk (BNLI) melonjak signifikan seiring dengan kabar minat pemilik Grup Mayapada untuk mengakuisisi bank tersebut.

Saham BNLI ditutup naik 15,5 persen atau naik 100 poin ke level Rp745 dengan nilai transaksi Rp197,36 miliar. Pergerakan saham BNLI ini tidak lepas dari pernyataan pendiri Grup Mayapada Dato Sri Tahir yang menyebut mulai mengakumulasi saham BNLI sejak November 2016 silam melalui pasar reguler.

Menurut Tahir, langkah tersebut bukan semata-mata investasi jangka pendek, melainkan terkait rencana jangka panjang untuk mendorong Bank Permata melakukan merger dengan PT Bank Mayapada Internasional Tbk (MAYA). Padahal saat ini, saham BNLI masih dipegang oleh Standard Chartered dan PT Astra International Tbk (ASII) sebanyak masing-masing 44,56 persen.

Promo Terbaru di Bareksa

Lantas bagaimana sebenarnya kinerja Bank Permata ini hingga menarik minat Grup Mayapada?

Dalam data Bank Indonesia, tercatat Bank Permata mengalami kerugian Rp1,94 triliun sepanjang Januari - November 2016. Padahal dalam periode sama tahun sebelumnya, Bank Permata masih untung Rp527 miliar.

Kerugian tersebut terjadi akibat adanya lonjakan provisi kredit hingga Rp6,1 triliun sepanjang Januari - November 2016, yang naik lebih dari dua kali lipat dibanding periode sama tahun sebelumnya. Lonjakan ini menunjukkan jumlah kredit bermasalah Bank Permata meningkat. Padahal dalam laporan bulan Oktober sebelumnya beban provisi baru mencapai Rp5,1 triliun. (Baca Juga : Data BI: Jan-Nov 2016, Bank Permata Rugi Rp1,9 Triliun)

Terlepas dari buruknya kinerja, bank yang dulu bernama Bank Bali ini masih memiliki permodalan yang cukup sehingga masih mampu bersaing dengan bank di kelasnya. Kondisi ini yang tercermin dari rasio kecukupan modal (capital adequacy ratio/CAR) ini terutama disebabkan aksi korporasi rights issue perseroan yang dilakukan pada pertengahan tahun lalu.

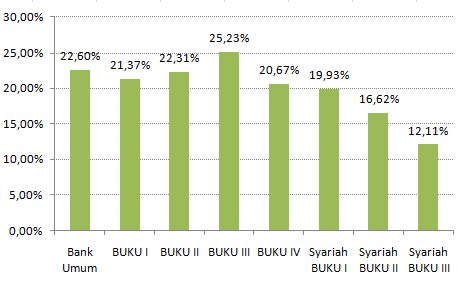

Seperti yang telah kami bahas di artikel sebelumnya, BNLI tergolong dalam kategori Bank BUKU III dengan modal bersih diperkirakan berkisar dalam range Rp5-30 triliun. Seperti terlihat dalam grafik, bank dengan kategori BUKU III mempunyai rasio CAR yang paling tinggi di antara kategori bank lainnya hingga akhir kuartal III 2016.

Grafik : Perbandingan CAR Tiap Kategori Perbankan Berdasarkan Modal Bersih (September 2016)

Sumber: Statistik Perbankan Indonesia, Otoritas Jasa Keuangan

Perlu diketahui sebelumnya, rasio kecukupan modal ialah rasio permodalan yang menunjukkan kemampuan bank dalam menyediakan dana untuk keperluan pengembangan usaha serta menampung kemungkinan risiko kerugian yang diakibatkan dalam operasional bank. Semakin besar rasio tersebut akan semakin baik posisi modal.

Ketentuan CAR minimal 8 persen diadopsi oleh Bank Indonesia yang menetapkan Kewajiban Penyediaan Modal Minimum (KPMM) bank dalam Peraturan Bank Indonesia Nomor 14/18/PBI/2012 tentang Kewajiban Penyediaan Modal Minimum Bank Umum, lalu disesuaikan dengan PBI Nomor 15/ 12 /PBI/2013 dalam PBI yang terakhir diatur dengan KPMM secara lebih rinci. Angka KPPM kurang dari 8 persen menandakan suatu bank kurang sehat.

Dampak Rights Issue

Bank Permata mencatatkan rasio permodalan cukup baik setelah sukses menggelar penerbitan saham dengan hak memesan efek terlebih dahulu (HMETD) di penghujung periode triwulan yang berakhir 30 Juni 2016. Dua pemegang saham utama, yaitu Astra dan Standard Chartered, pun mengambil seluruh porsi saham mereka tanpa harus melaksanakan komitmen sebagai pembeli siaga saham publik yang tidak ditebus.

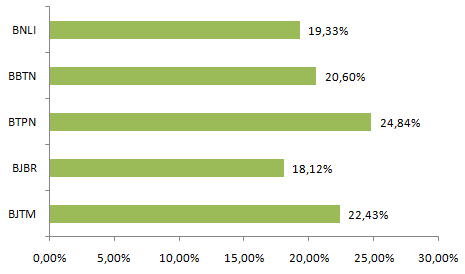

Alhasil, per September 2016, Bank Permata dapat membukukan CAR sebesar 19,33 persen, jauh lebih tinggi dibandingkan rasio pada setahun sebelumnya yang hanya 13,62 persen. Peningkatan modal ini pun menjadikan Bank Permata dapat semakin bersaing untuk berekspansi setara dengan bank BUKU III lainnya, seperti yang terlihat dalam grafik berikut.

Grafik : Perbandingan Rasio CAR Bank Permata dengan Bank BUKU III Lainnya (September 2016)

Sumber : Otoritas Jasa Keuangan

Rights issue yang dilakukan oleh Bank Permata merupakan bagian dari strategi komprehensif yang dilakukan perusahaan itu sejak 2015 untuk memperkuat fondasi pertumbuhan, terutama di tengah tekanan ekonomi makro yang masih berlanjut. Di samping memperkuat modal, kebijakan tersebut juga mencakup meningkatkan kualitas aset, menumbuhkan aset secara selektif dan mengendalikan biaya-biaya.

Melihat angka kecukupan modal yang bisa dibilang masih baik ini, bisa dibilang Bank Permata belum membutuhkan suntikan modal untuk beberapa waktu ke depan. Akan tetapi, keputusan akuisisi yang diwacanakan oleh Grup Mayapada tersebut masih bergantung kepada dua pemegang saham besar Bank Permata, yakni Standard Chartered dan Astra, yang beberapa waktu lalu menyampaikan belum memiliki niat mengurangi porsi di bank tersebut.

Selain itu, bila memang Tahir ingin mewujudkan niatnya, tentunya tidak murah untuk mengakuisisi mayoritas saham di Bank Permata yang saat ini masuk dalam 10 besar bank dengan aset terbesar di Indonesia. Tercatat dalam neraca keuangan per September 2016, Bank Permata memiliki nilai aset sebesar Rp171 triliun. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.