Kementerian Keuangan: Risiko Utang Pemerintah Membaik

Debt to GDP Indonesia tergolong diantara yang terendah

Debt to GDP Indonesia tergolong diantara yang terendah

Bareksa.com - Penerbitan surat utang oleh pemerintah, menjadi salah cara dalam upaya membiayai Anggaran Pendapatan dan Belanja Negara (APBN). Lalu pertanyaannya, jika setiap tahun pemerintah menarik utang dengan beragam cara yang dimungkinkan oleh Undang-Undang, bagaimana dengan risikonya?

Suminto, Direktur Jenderal Pengelolaan Pembiayaan dan Risiko Kementerian Keuangan menyampaikan bahwa risiko utang utang pemerintah membaik. Lalu apa ukurannya? Berikut ini penjelasan Suminto kepada Bareksa.

Pertama, dia menyampaikan sebagaimana publikasi Kementerian Keuangan, outstanding utang Pemerintah per 31 Desember 2023 sebesar Rp8.144,70 triliun, setara dengan 38,7% dari Produk Domestik Bruto (PDB). Dia menjelaskan bahwa rasio dimaksud mengalami perbaikan dibandingkan beberapa tahun sebelumnya, yakni 39,7% (Desember 2022), 40,7% (Desember 2021), dan 39,4% (Desember 2020). Sebagaimana dimaklumi, ia menyampaikan bahwa debt to GDP ratio sempat mengalami kenaikan cukup besar akibat pembiayaan pandemi Covid-19, di mana debt to GDP ratio tahun 2019 sebesar 30,2% naik menjadi 39,4% pada 2020.

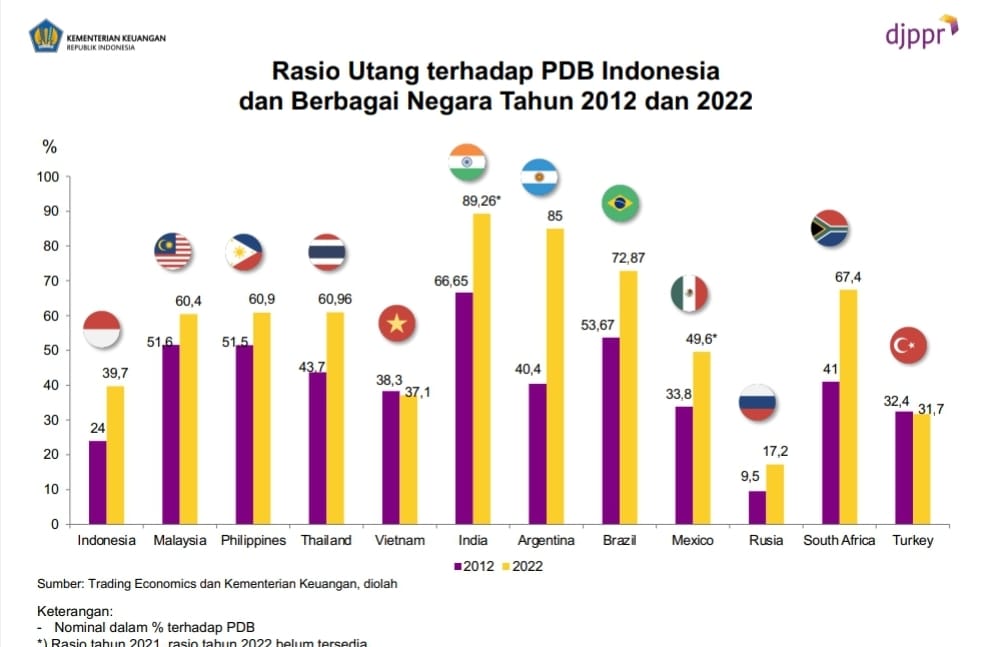

Kedua, Suminto menjelaskan, meskipun debt to GDP ratio pasca pandemi mengalami kenaikan dibandingkan sebelum pandemi, dibandingkan banyak negara emerging markets, debt to GDP Indonesia tergolong diantara yang terendah. "Sebagai perbandingan, debt to GDP ratio tahun 2022 Malaysia 60,4%, Filipina 60,9%, Thailand 60,4%, Vietnam 37,1%, India 89,26%, Argentina 85%, Brazil 72,87%, Mexico 49,6%, dan Afrika Selatan 67,4%," kata Suminto menjelaskan dalam keterangan tertulis.

Ketiga, dia melanjutkan penurunan debt to GDP Indonesia dalam beberapa tahun terakhir didukung oleh konsolidasi fiskal yang lebih cepat. "Setelah defisit APBN lebih dari 3% pada 2020 dan 2021 dalam rangka pembiayaan defisit, masing-masing 6,14% dan 4,57%, berdasarkan Perppu 1 Tahun 2020, sejak 2022 defisit APBN sudah turun di bawah 3% PDB sebagaimana ketentuan UU Keuangan Negara, yakni 2,35% pada 2022 dan 1,65% di 2023," Suminto menjelaskan.

Promo Terbaru di Bareksa

Daftar Akun SBN di SiniRisiko Terkendali dan Semakin Membaik

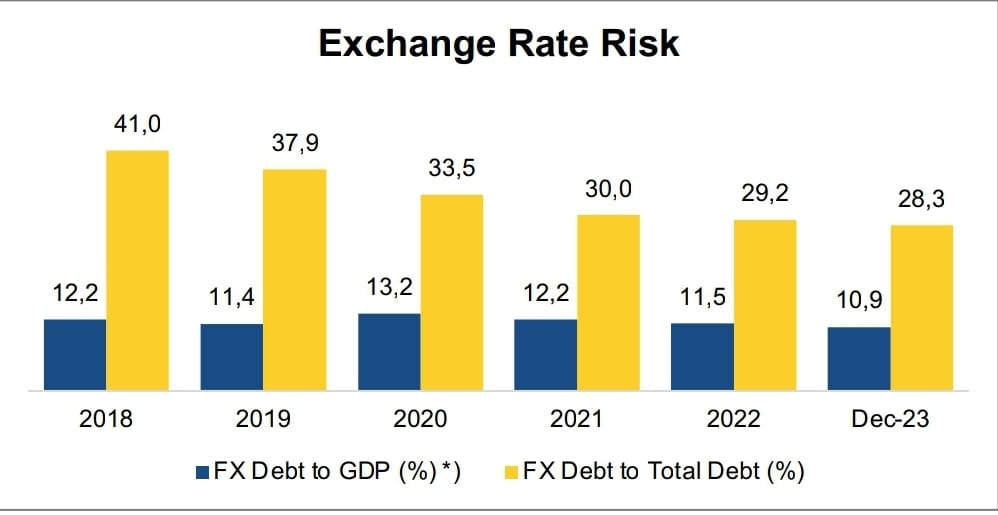

Kemudian keempat, Suminto menjelaskan bahwa dari sisi risiko portofolio utang Pemerintah, risiko terkendali dan semakin membaik. Misalnya, currency risk (risiko nilai tukar) turun di mana porsi utang dalam valas per 31 Desember 2023 sebesar 28,27%, turun dibandingkan tahun 2022 (29,61%), 2021 (30,05%), 2020 (33,57%), 2019 (40,97%), dan 2018 (41,59%). "Turunnya porsi utang valas ini menunjukkan kapasitas pasar domestik yang meningkat, diantaranya berkat literasi dan inklusi keuangan yang lebih baik," kata Suminto.

Kelima, dia melanjutkan dari sisi risiko pasar yang lain, yakni risiko suku bunga (interest risk), level risiko juga membaik. Di luar SBN Surat Keputusan Bersama (SKB) Kementerian Keuangan-BI, porsi utang Pemerintah yang menggunakan suku bunga mengambang (variable rate) adalah 9,6% pada Desember 2023, sedikit meningkat dibandingkan 2022 (8,2%), 2021 (7,4%), 2020 (7,6%).

"Secara umum, porsi variable rate ini cukup rendah sehingga kewajiban bunga atas outstanding utang (utang existing) tidak banyak terpengaruh oleh pergerakan suku bunga di pasar. Meskipun tentunya pergerakan suku bunga di pasar ini akan mempengaruhi biaya bunga atas utang yang baru diterbitkan," jelas Suminto.

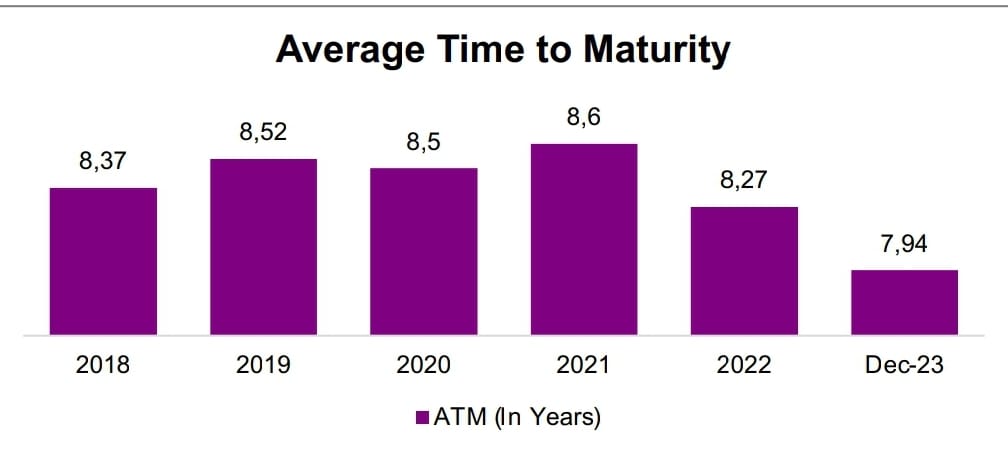

Lebih lanjut dia menjelaskan bahwa keenam, dari sisi risiko pembiayaan kembali (refinancing risk), risikonya juga terkendali dengan baik. "Rata-rata tenor utang (Average Time to Maturity) per 31 Desember 2023 adalah 7,94 tahun," imbuhnya.

Ia menyampaikan ketujuh bahwa cukup terkendalinya risiko utang ini memungkinkan dampak dinamika dan volatitas pasar keuangan global terhadap pasar SBN Indonesia cukup terbatas. "Sepanjang tahun 2023, pasar SBN mencatatkan capital inflow sebesar Rp79,87 triliun, sementara yield SUN 10 tahun mengalami penurunan 46 bps," jelasnya.

Menurut Suminto, risiko pasar yang dapat tetap terkendali di tengah dinamika dan volatilitas pasar keuangan global yang sangat tinggi, diiringi dengan tetap terjadinya capital inflow dan penurunan yield tersebut, memungkinkan pemerintah mengendalikan cost of fund, serta menjaga realisasi belanja bunga yang sejalan dengan anggarannya pada APBN 2023.

Daftar Akun SBN di Sini

Penerbitan Global Bond

Menurut Suminto, dengan cost of fund dari utang Indonesia yang cukup terkendali dapat dilihat misalnya dari penerbitan global bond (USD) baru-baru ini. Perbandingan yield Indonesia, Mexico dan Hongaria yang memiliki credit rating yang setara dapat dilihat dari data berikut:

Indonesia terbit 4 Januari 2024 (Rating: Baa2/BBB/BBB)

Tenor 5Y: 4,650%

10Y: 4,850%

30Y: 5,200%

Meksiko terbit 3 Januari 2024 (Rating: Baa2/BBB/BBB-)

Tenor 5Y: 5,076%

12Y: 6,096%

30Y: 6,452%

Hungary terbit 4 Januari 2024 (Rating: Baa2/BBB-/BBB)

Tenor 12Y: 5,741%

SBN Ritel

Penerbitan Surat Berharga Negara/SBN Ritel, menjadi salah satu cara pemerintah dalam mencari sumber pembiayaan negara dari utang. Nah, untuk SBN Ritel pemerintah pada tahun ini berencana menerbitkan tujuh seri. Jadwal lengkap penerbitan SBN Ritel 2024 ialah sebagai berikut:

Jadwal SBN Ritel 2024 (Tentatif)

Jenis SBN Ritel | Seri | Tanggal Penawaran |

Obligasi Negara Ritel | ORI025 | 29 Jan - 22 Feb 2024 |

Sukuk Negara Ritel | SR020 | 4-27 Maret 2024 |

Sukuk Tabungan | ST012 | 16 Apr - 29 Mei 2024 |

Savings Bond Ritel | SBR013 | 10 Juni - 4 Juli 2024 |

CWLS | SWR005 | 26 Apr - 17 Jul 2024 |

Sukuk Negara Ritel | SR021 | 23 Agu - 18 Sep 2024 |

Obligasi Negara Ritel | ORI026 | 30 Sep - 24 Okt 2024 |

Sukuk Tabungan | ST013 | 8 Nov - 4 Des 2024 |

Sumber: Kementerian Keuangan

Siap-siap Investasi ORI025 di Sini

Direktur Surat Utang Negara (SUN) Direktorat Jenderal Pengelolaan Pembiayaan dan Risiko (DJPPR) Kementerian Keuangan, Deni Ridwan menyampaikan kepada Bareksa bahwa tiga alasan dalam memilih ORI025 sebagai salah satu instrumen investasi pada musim pesta demokrasi. Pertama, kata Deni melanjutkan, memiliki track record yang baik, tidak pernah gagal bayar.

Kedua, Deni menyampaikan, selalu memenuhi janji, janji pembayaran bunga maupun pokoknya. Kemudian ketiga, dekat dengan rakyat dan mudah dijangkau, karena bisa diakses secara online dan minimal investasinya hanya Rp1 juta. "Jadi apapun pilihan politiknya, ORI025 pilihan investasinya," kata Deni kepada Bareksa, Jumat (12/1/2024).

Siap-siap Investasi ORI025 di Sini

10 Keuntungan Investasi ORI

Lebih lanjut menurut Kementerian Keuangan dalam Memorandum Informasi ORI024 yakni Obligasi Negara Ritel yang terakhir diterbitkan sebelum ORI025, berikut 10 keuntungan berinvestasi di ORI:

Pertama, pembayaran kupon dan pokok sampai dengan jatuh tempo dijamin oleh Undang-Undang SUN dan dananya disediakan dalam APBN setiap tahunnya.

Kedua, pada saat diterbitkan, kupon ditawarkan lebih tinggi dibandingkan rata-rata tingkat bunga deposito bank Badan Usaha Milik Negara (BUMN).

Ketiga, kupon dengan tingkat bunga tetap sampai dengan waktu jatuh tempo.

Keempat, kupon dibayar setiap bulan,

Kelima, kemudahan akses untuk melakukan transaksi pembelian melalui sistem elektronik.

Keenam, dapat diperdagangkan di pasar sekunder melalui mekanisme bursa, transaksi di luar bursa (over the counter), dan/atau melalui sistem electronic trading platform (ETP).

Ketujuh, tersedianya informasi harga yang wajar atau sedang terjadi di pasar sekunder dari mitra distribusi atau pihak lain yang bekerja sama dengan mitra distribusi.

Kedelapan, berpotensi memperoleh keuntungan bila ORI dijual pada harga yang lebih tinggi daripada harga beli setelah memperhitungkan biaya transaksi di pasar sekunder.

Kesembilan, dapat dijaminkan kepada pihak lain, antara lain jaminan dalam pengajuan pinjaman pada bank umum, lembaga keuangan lainnya, atau jaminan dalam rangka transaksi efek. Kebijakan peminjaman atau penjaminan ORI. mengikuti ketentuan dan persyaratan yang berlaku pada masing-masing pihak.

Kesepuluh, memperoleh kesempatan untuk turut serta mendukung pembiayaan pembangunan nasional.

Adapun Obligasi Negara Ritel atau ORI adalah salah satu instrumen Surat Berharga Negara (SBN) yang ditawarkan kepada individu atau perseorangan Warga Negara Indonesia melalui mitra distribusi di pasar perdana. ORI berbentuk tanpa warkat (scripless) dan dapat diperdagangkan antar investor domestik dan kupon atau imbal hasil bersifat tetap (fixed) hingga jatuh tempo.

Bareksa Midis SBN Terbaik

Sembari menunggu penawaran baru SBN Ritel 2024, kamu bisa melakukan pendaftaran akun SBN Ritel di Bareksa terlebih dahulu. Sebagai informasi, Bareksa adalah mitra distribusi yang telah membantu penawaran SBN Ritel sejak pertama kali ditawarkan secara online pada 2018. Selain itu, Bareksa meraih penghargaan sebagai mitra distribusi terbaik sejak 2018, atau dalam 5 tahun beruntun.

Bareksa meraih penghargaan sebagai Midis SUN Terbaik Tahun 2022 bersanding dengan bank-bank besar. Penghargaan terbaru ini melengkapi daftar penghargaan yang diterima Bareksa dari Kementerian Keuangan yakni:

- Midis SUN Terbaik 2019

- Midis SUN Terbaik 2020

- Midis SUN Terbaik 2021

- Midis SUN Ritel Terbaik 2022

- Midis SBSN Terbaik Kategori Fintech 2018

- Midis SBSN Terbaik Kategori Fintech 2019

- Midis SBSN Terbaik Kategori Fintech 2020

- Midis SBSN Terbaik Kategori Fintech 2021

Karena itu tak ingin ketinggalan investasi di SBN Ritel berikutnya pada 2024? Segera daftar akun SBN di Bareksa sekarang, agar saat masa penawaran dibuka, Kamu tak kehabisan kuota pemesanan.

(Martina Priyanti)

***

Ingin berinvestasi sekaligus bantu negara?

PT Bareksa Portal Investasi atau Bareksa.com adalah platform e-investasi terintegrasi pertama di Indonesia, yang ditunjuk menjadi mitra distribusi (midis) resmi Kementerian Keuangan untuk penjualan Surat Berharga Negara (SBN) Ritel atau SBN Ritel secara online. Selain proses registrasi dan transaksi sangat cepat dan mudah, Anda juga dapat memantau investasi Anda dari mana saja dan kapan saja.

Bareksa telah mendapatkan penghargaan sebagai midis SBN terbaik selama empat tahun berturut-turut dari Kementerian Keuangan RI. Penghargaan terbaru yang diterima adalah penghargaan sebagai Midis SUN dengan Kinerja Terbaik 2022 dan Midis SBSN dengan Kinerja Terbaik Kategori Fintech 2021.

Belum memiliki akun Bareksa tetapi ingin berinvestasi di SBN Ritel? Segera daftar melalui aplikasi Bareksa sekarang, gratis hanya dengan menyiapkan KTP dan NPWP (opsional). Bagi yang sudah punya akun Bareksa untuk reksadana, lengkapi data berupa rekening bank untuk mulai membeli SBN Ritel di Bareksa. Bagi yang sudah pernah membeli SBR, ORI atau Sukuk di Bareksa sebelumnya, registrasi ulang akun di Bareksa untuk memesan SBN Ritel.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.