Apa Kabar Penerbitan Sukuk Korporasi Tahun 2019? Ini Datanya

Berdasarkan catatan BEI, nilai emisi sukuk korporasi baru mencapai Rp3,85 triliun yang berasal dari 7 emiten

Berdasarkan catatan BEI, nilai emisi sukuk korporasi baru mencapai Rp3,85 triliun yang berasal dari 7 emiten

Bareksa.com – Total emisi obligasi dan sukuk yang sudah tercatat di Bursa Efek Indonesia sepanjang tahun 2019 mencapai 29 emisi. Jumlah itu berasal dari 20 emiten dengan nilai Rp29,84 triliun.

Berdasarkan data BEI hingga 24 April 2019, emisi terbaru berasal dari Lembaga Pembiayaan Ekspor Indonesia (LPEI) atau yang biasa dikenal dengan nama Eximbank. Eximbank merilis obligasi berkelanjutan IV tahap IV dan sukuk mudharabah berkelanjutan I tahap III.

Dari dua jenis surat utang itu, masing-masing memiliki nilai emisi Rp3,86 triliun untuk obligasi berkelanjutan IV tahap IV dan Rp441 miliar untuk sukuk mudharabah berkelanjutan I tahap III.

Promo Terbaru di Bareksa

Dengan pencatatan surat utang Eximbank itu, maka total emisi obligasi dan sukuk yang tercatat di BEI berjumlah 401 emisi dengan nilai nominal outstanding Rp424,12 triliun dan US$47,5 juta, diterbitkan oleh 117 Emiten.

Sementara, jumlah Surat Berharga Negara (SBN) tercatat di BEI berjumlah 100 seri dengan nilai nominal Rp2.478,97 triliun dan US$400 juta, serta EBA sebanyak 10 emisi senilai Rp9,32 triliun.

Mengacu data tersebut, salah satu yang menarik untuk disimak adalah jumlah penerbitan sukuk. Dari total emisi tahun 2019 yang mencapai Rp29,84 triliun, ternyata sekitar Rp3,85 triliun merupakan emisi sukuk.

Emisi Sukuk Tercatat Tahun 2019

Sumber: BEI, diolah Bareksa

Meski terbilang masih kecil atau hanya berporsi sekitar 12 persen dari total emisi 2019, nyatanya jumlah emiten penerbit sukuk terbilang cukup banyak. Dari 20 emiten, sebanyak 7 emiten menerbitkan sukuk. Seperti yang terbaru adalah Eximbank yang menerbitkan sukuk mudharabah berkelanjutan I tahap III Rp441 miliar.

Sebelum Eximbank, nama-nama emiten besar telah menerbitkan sukuk. Di antaranya PT XL Axiata Tbk (EXCL), PT Indosat Tbk (ISAT), hingga PT Perusahaan Listrik Negara (Persero) alias PLN. Nilai emisi sukuk ketiga emiten ini pun tak tanggung-tanggung atau di atas Rp500 miliar.

Meski begitu, dari jumlah penerbitan yang ada, bisa terlihat bagaimana emiten atau pun korporasi lebih memilih obligasi konvensional ketimbang sukuk. Terutama jika dibandingkan dengan nilai emisi yang terbilang jauh lebih kecil.

Hal itu pun sebenarnya sudah terlihat dari Peraturan Pemerintah nomor 11 tahun 2014 tentang pungutan oleh OJK menyebutkan bahwa pernyataan pendaftaran dalam rangka penawaran umum obligasi dikenakan 0,05 persen dari nilai emisi dengan nominal paling banyak Rp750 juta.

Sedangkan pernyataan pendaftaran sukuk dikenakan pungutan 0,05 persen dengan nominal maksimal Rp150 juta. Nominal maksimal pungutan sukuk tersebut sejatinya telah dipotong dari sebelumnya yang sama dengan obligasi konvensional. Jadi pungutan pendaftaran sukuk bisa lebih murah dibandingkan dengan obligasi.

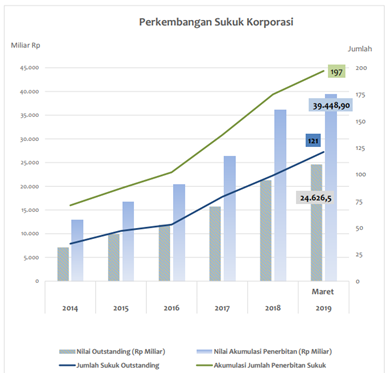

Perkembangan Sukuk Korporasi

Sumber: OJK

Sebagai informasi, sukuk wajib memiliki beberapa karakteristik untuk dapat dikatakan syariah, antara lain:

1. Sukuk bukan merupakan surat utang, tetapi surat kepemilikan atas suatu underlying asset.

2. Wajib memiliki underlying asset & akad.

3. Wajib memiliki Tim Ahli Syariah untuk menjaga aspek kesyariahannya.

4. Penggunaan dana sukuk wajib untuk kegiatan usaha yang sesuai dengan prinsip syariah.

Di sisi lain, tingkat imbalan sukuk bisa bersifat tetap maupun tidak tetap, semua ini tergantung pada jenis akad yang digunakan dalam sukuk.

Pada dasarnya semua jenis akad syariah bisa digunakan dalam penerbitan sukuk korporasi baik ijarah, mudaharabah, musyarakah, wakalah, salam, dan lain lain. Namun dalam praktek di Indonesia, penerbitan sukuk korporasi paling banyak menggunakan akad ijarah (sewa menyewa) dan mudharabah (bagi hasil).

* * *

PT Bareksa Portal Investasi atau Bareksa adalah salah satu mitra distribusi (midis) untuk penjualan surat utang negara ritel yang telah ditunjuk oleh Kementerian Keuangan. Transaksi online di Bareksa mudah dan bisa dilakukan kapan saja.

Kementerian Keuangan berencana merilis surat utang negara syariah atau Sukuk Tabungan ST-004 yang bisa dipesan pada periode penawaran 3-21 Mei 2019. Bagi yang sudah pernah membeli SBR atau Sukuk di Bareksa sebelumnya, Anda bisa menggunakan akun di sbn.bareksa.com untuk memesan ST-004 di Bareksa.

Bila sudah memiliki akun Bareksa untuk reksadana sebelumnya, segera lengkapi data Anda berupa NPWP dan rekening bank yang dimiliki agar bisa memesan produk Sukuk atau SBN di Bareksa.

Belum memiliki akun Bareksa tetapi ingin berinvestasi di Sukuk dan produk SBN lainnya? Segera daftar di sbn.bareksa.com sekarang, gratis hanya dengan menyiapkan KTP dan NPWP, ini caranya.

Kalau belum punya NPWP, tapi mau beli Sukuk dan produk SBN lainnya? Kita juga bisa meminjam NPWP punya orang tua atau suami.

Perlu dicatat, Sukuk Tabungan terbuka bagi masyarakat Indonesia dari kalangan manapun, tanpa memandang latar belakang keyakinan. Kehadiran Sukuk Tabungan ini tentunya memberikan alternatif untuk menyimpan uang pada instrumen yang menghasilkan potensi imbal yang cukup menarik.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.