Manulife AM : Pasar Saham Maret Bergejolak, Bagaimana Outlook Hingga Akhir Tahun?

Koreksi pasar saat ini, membuka peluang bagi Manulife AM untuk masuk secara bertahap ke beberapa sektor yang memiliki potensi menarik

Koreksi pasar saat ini, membuka peluang bagi Manulife AM untuk masuk secara bertahap ke beberapa sektor yang memiliki potensi menarik

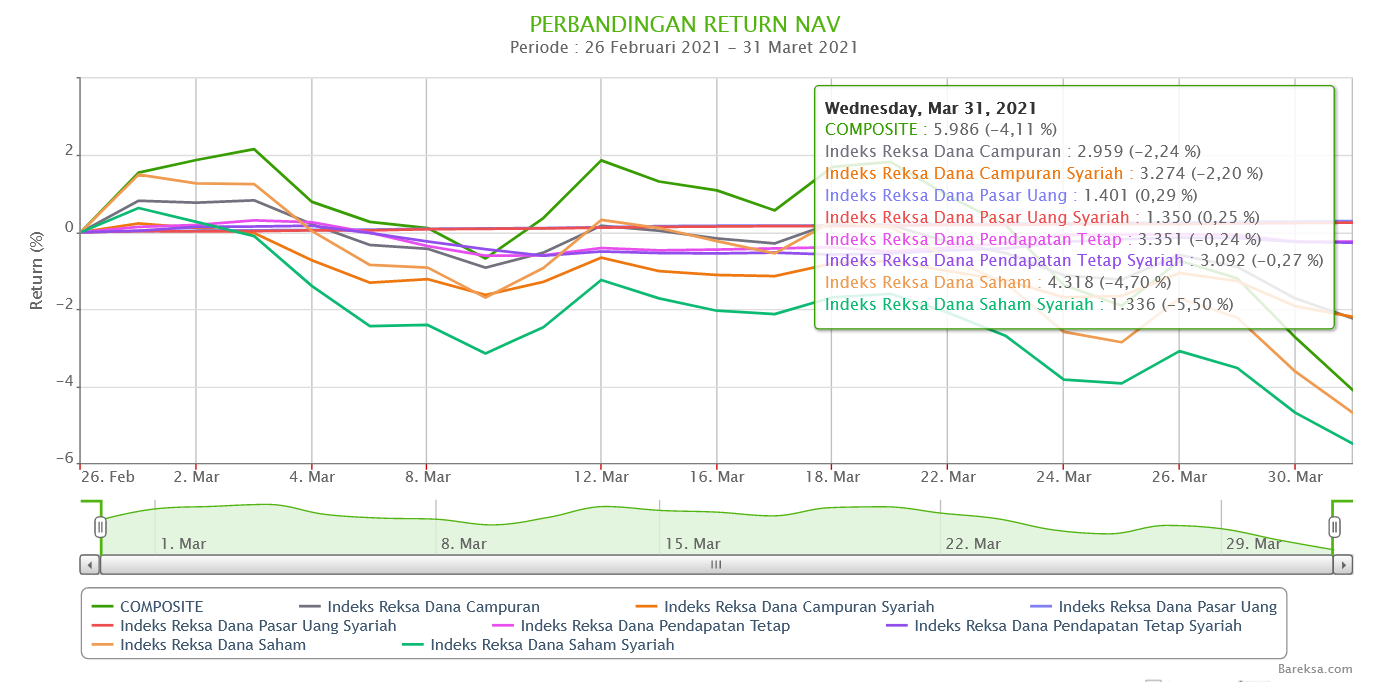

Bareksa.com - Pasar modal nasional sepanjang bulan Maret 2021 kembali tertekan dan mengalami gejolak hebat. Sepanjang bulan lalu, Indeks Harga Saham Gabungan (IHSG) terjerembab jeblok hingga 4,11 persen dan ditutup di 5.986.

Indeks saham kebanggaan nasional tersebut harus rela turun hingga di bawah level psikologis 6.000 sepanjang bulan lalu. Kinerja indeks saham yang tertekan tersebut turut menekan kinerja hampir semua indeks reksadana.

Menurut data Bareksa. sepanjang Maret 2021, tercatat 6 dari 8 indeks reksadana turut mencatat kinerja negatif seiring penurunan indeks saham. Penurunan terdalam dicatatkan indeks reksadana saham syariah dengan minus 5,5 persen.

Promo Terbaru di Bareksa

Kemudian disusul indeks reksadana saham yang negatif 4,7 persen, indeks reksadana campuran berkurang 2,24 persen, indeks reksadana campuran syariah -2,2 persen, indeks reksadana pendapatan tetap syariah -0,27 persen, serta indeks reksadana pendapatan tetap -0,24 persen.

Adapun dua indeks reksadana yang masih bertahan dan membukukan pertumbuhan yakni indeks reksadana pasar uang naik 0,25 persen dan indeks reksadana pasar uang syariah bertambah 0,25 persen.

Sumber : Bareksa

Menyusul gejolak pasar pada Maret 2021, bagaimana proyeksi kinerja pasar saham hingga akhir tahun? Samuel Kesuma, Senior Portfolio Manager, Equity PT Manulife Aset Manajemen Indonesia menyatakan optimistis faktor fundamental adalah motor penggerak utama kinerja pasar saham jangka panjang.

"Saat ini kami melihat fundamental ekonomi dan emiten Indonesia mengarah pada level yang lebih baik dibanding tahun lalu sehingga dapat berdampak positif pada kinerja pasar saham," ungkapnya dalam laporan Seeking Alpha Edisi April 2021 yang dipublikasi Rabu (14/4/2021).

Bagaimana gambaran selengkapnya mengenai kondisi pasar saat ini dan proyeksinya hingga akhir tahun? Berikut ulasan Samuel selengkapnya :

IHSG mencatatkan kinerja negatif -4,11 persen di bulan Maret, faktor apa yang membayangi kinerja pasar saham Indonesia?

Sentimen pasar dibayangi oleh kekhawatiran inflasi akan melonjak di Amerika Serikat karena proses vaksinasi yang berjalan baik dan adanya stimulus besar dari Presiden Biden dapat mempercepat pemulihan ekonomi. Seiring dengan inflasi yang meningkat maka dikhawatirkan The Fed juga akan ikut lebih cepat melakukan pengetatan kebijakan moneter untuk memitigasi lonjakan inflasi.

Sentimen ini tercermin dari melonjaknya imbal hasil US Treasury (UST) yang naik dari kisaran 0, persen di akhir 2020 ke kisaran 1,7 persen pada akhir Maret 2021.

UST merupakan instrumen penting dalam pasar finansial global karena digunakan sebagai acuan aset risk-free (aset bebas risiko) dan menjadi salah satu metrik acuan untuk berbagai instrumen finansial lain secara global. Imbal hasil UST juga dapat mengindikasikan ekspektasi pasar terhadap kondisi ekonomi dan arah kebijakan moneter The Fed.

Karena itu melonjaknya imbal hasil UST menyebabkan ketidakpastian dan volatilitas di pasar finansial global.

Bagaimana pandangan Anda terhadap pergerakan imbal hasil US Treasury ke depannya?

Dalam pandangan kami kenaikan imbal hasil US Treasury saat ini mencerminkan ekspektasi pasar yang lebih positif terhadap pertumbuhan ekonomi. Kami tidak melihat ancaman lonjakan inflasi dapat terjadi berkepanjangan di Amerika Serikat yang akan memaksa The Fed untuk mengetatkan kebijakan moneter.

Fed Chair Jerome Powell dalam beberapa kesempatan mengutarakan bahwa lonjakan inflasi bersifat sementara dan The Fed masih berkomitmen untuk menjaga kebijakan moneter akomodatif ke depannya. Ekonomi Amerika Serikat masih dalam tahap pemulihan dan tingkat pengangguran masih relatif tinggi pada level 6 persen, jauh dari level 3,5 persen sebelum pandemi, sehingga tekanan inflasi masih relatif lemah walau ada stimulus fiskal.

Ke depannya imbal hasil UST masih dapat bergerak naik seiring dengan ekonomi Amerika Serikat yang membaik. Namun kami memandang kenaikannya akan lebih terbatas dan gradual karena beberapa faktor berikut :

- Wacana kenaikan pajak yang akan diajukan pemerintahan Joe Biden.

- Laju pemulihan yang cenderung lebih lambat dari ekspektasi seiring dengan risiko ‘third wave’ Covid-19 di beberapa kawasan.

- Potensi meningkatnya pembelian UST oleh investor global seiring dengan imbal hasil UST yang telah naik ke level atraktif.

Kenaikan imbal hasil UST yang lebih gradual akan mengurangi kekhawatiran pasar dan dapat mengembalikan sentimen investor global. Tingkat imbal hasil UST saat ini yang di kisaran 1,7 persen pun sebetulnya masih relatif rendah, karena dalam 10 tahun ke belakang rata-rata imbal hasil UST di kisaran 2 persen, sehingga level UST saat ini masih pada level yang wajar dan tetap suportif bagi pasar finansial.

Stimulus tambahan Amerika yang diajukan Presiden Biden diperkirakan dapat mendorong pertumbuhan ekonomi AS. Apakah kondisi ini berisiko menyedot arus dana ke Amerika Serikat dari pasar Asia?

Pemulihan ekonomi AS sebetulnya juga berdampak positif bagi negara Asia, terutama pada negara yang memiliki peranan penting dalam rantai pasokan global seperti China, Korea Selatan dan Taiwan.

Pemulihan ekonomi AS akan meningkatkan permintaan barang produksi dari negara-negara tersebut sehingga akan berdampak positif bagi ekonominya. Sebagai gambaran, peningkatan 1 persen PDB Amerika diperkirakan dapat meningkatkan PDB China dan Korea Selatan sekitar 0,12 persen.

Selain itu beberapa negara Asia juga dalam kondisi ekonomi yang relatif lebih baik dibanding AS saat ini karena penanganan pandemi yang efektif sehingga ekonominya pulih lebih cepat.

Sebagai contoh China merupakan salah satu negara ekonomi besar yang penanganan pandeminya baik dan pemulihan ekonominya sangat cepat, di mana di kuartal I 2021 ini pertumbuhan ekonominya diperkirakan dapat mencapai kisaran 15–20 persen YoY, dan untuk tahun 2021 dapat mencapai kisaran 7–9 persen. Karena itu kami tetap optimis investor global tidak akan berpaling dari pasar saham Asia.

Berbicara tentang Asia, bagaimana Anda memandang tensi geopolitik antara AS – China di era Presiden Biden saat ini dan bagaimana dampaknya terhadap pasar saham?

Sepertinya tensi antara AS dengan China akan tetap ada di era pemerintahan Biden. Namun metode yang diterapkan Biden akan berbeda dengan Trump dan akan lebih predictable, sehingga dampak sentimen ke pasar relatif lebih terjaga. Dibanding sebelumnya, komunikasi Presiden Trump yang sporadis melalui media sosial menciptakan iklim ketidakpastian bagi pasar.

Terlepas dari retorika politik kedua negara, sebetulnya Amerika Serikat dan China saling membutuhkan secara ekonomi. Amerika Serikat sebagai negara konsumer terbesar di dunia, tetap akan membutuhkan kemampuan produksi luar biasa yang dimiliki China.

Selain itu China juga memiliki peranan penting dalam rantai pasokan global di berbagai industri yang sulit digantikan. Sebagai contoh, China memiliki peranan penting dalam industri farmasi global, di mana China memiliki 90 persen kapasitas produksi untuk vitamin C dan penisilin.

Bagi pasar saham Indonesia, sejauh ini kami melihat dampak dari tensi geopolitik ini lebih bersifat sentimen dan tidak mempengaruhi fundamental pasar. Indonesia tetap menjalin hubungan diplomatik dan hubungan dagang yang baik dengan kedua negara sehingga aktivitas ekonomi kita tidak terganggu.

Di tengah melonjaknya imbal hasil UST, apakah Anda khawatir risiko taper tantrum seperti di 2013 dapat terulang?

Saat ini kami belum melihat risiko The Fed melakukan tapering (pengurangan program pembelian aset) karena komunikasi dari The Fed yang tetap akomodatif dan kondisi ekonomi Amerika yang masih dalam pemulihan. Namun apabila tapering terjadi, kondisi makroekonomi Indonesia saat ini dalam posisi lebih baik dibandingkan 2013 sehingga dapat lebih resilien dalam menghadapi guncangan yang ada.

Defisit transaksi berjalan di 2020 hanya 0,5 persen dari PDB, lebih rendah dari 3,2 persen di 2013. Selain itu ekspor Indonesia saat ini sedang dalam tren pertumbuhan didukung ekspor kelapa sawit dan baja yang tumbuh signifikan, berlawanan dengan 2013 di mana kinerja ekspor menurun karena harga batubara yang melemah.

Berbagai metrik lain seperti inflasi, cadangan devisa, kepemilikan asing di pasar obligasi, dan sovereign rating Indonesia saat ini juga lebih baik dibanding 2013.

Dengan volatilias pasar saham Indonesia saat ini, bagaimana Anda melihat outlook pasar saham Indonesia ke depannya?

Filosofi investasi kami percaya bahwa faktor fundamental adalah driver utama kinerja pasar saham jangka panjang. Saat ini kami melihat fundamental ekonomi dan emiten Indonesia mengarah pada level yang lebih baik dibanding tahun lalu sehingga dapat berdampak positif pada kinerja pasar saham.

Beberapa faktor juga mendukung pandangan kami yang suportif bagi pasar saham :

- Proses vaksinasi yang membaik sehingga dapat mendorong pemulihan ekonomi dan keyakinan masyarakat dan dunia usaha.

- Kebijakan pemerintah dan Bank Indonesia yang lebih proaktif untuk mendukung pemulihan ekonomi melalui berbagai insentif seperti di sektor otomotif dan properti.

- Pertumbuhan laba emiten yang diperkirakan membaik di 2021 dibandingkan kontraksi yang terjadi di 2020.

Bagaimana strategi pengelolaan portofolio Anda di tengah volatilitas pasar saat ini?

Koreksi pasar yang terjadi membuka peluang bagi kami untuk masuk secara bertahap ke beberapa sektor yang memiliki potensi menarik di tengah dinamika pasar saat ini. Sektor komoditas dapat menjadi beneficiary dari pemulihan ekonomi global dan juga fokus pada green economy.

Sektor telekomunikasi juga menarik didukung oleh keluarnya sektor ini dari daftar negatif investasi sehingga membuka potensi masuknya investasi asing. Selain itu sektor properti juga menjadi salah satu sektor yang menarik didukung oleh insentif pemerintah yang dapat meningkatkan minat pasar.

Di tengah kondisi pasar yang sangat dinamis kami terus mencermati perkembangan terkini pasar global dan domestik serta memanfaatkan jaringan global Manulife Investment Management untuk mendapatkan analisa terkini yang dapat membantu tim investasi kami untuk membentuk posisi portofolio yang optimal.

(*)

***

Ingin berinvestasi aman di reksadana yang diawasi OJK?

- Daftar jadi nasabah, klik tautan ini

- Beli reksadana, klik tautan ini

- Pilih reksadana, klik tautan ini

- Belajar reksadana, klik untuk gabung di Komunitas Bareksa. GRATIS

DISCLAIMER

Semua data kinerja investasi yang tertera di dalam artikel ini adalah kinerja masa lalu dan tidak menjamin kinerja di masa mendatang. Investor wajib membaca dan memahami prospektus dan fund fact sheet dalam berinvestasi reksadana.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.