Divestasi Freeport Indonesia : Wacana IPO Hingga Pajak Atraktif

IPO bisa menjadi pilihan karena ada mekanisme penjatahan pasti

IPO bisa menjadi pilihan karena ada mekanisme penjatahan pasti

Bareksa.com – Polemik status kepemilikan PT Freeport Indonesia masih belum usai, karena banyak hal yang perlu dipertimbangkan mulai dari skema divestasi hingga valuasi dari perusahaan tambang emas terbesar yang beroperasi di Indonesia tersebut. Penawaran saham kepada publik melalui bursa efek pun menjadi salah satu alternatif tetapi dengan sejumlah pembatasan.

Kepala Divisi Manajemen Informasi dan Pengembangan Emiten BEI Ignatius Denny Wicaksono menyampaikan, pemerintah tidak perlu khawatir tidak kebagian jatah saham Freeport jika divestasi melalui initial public offering atau IPO.

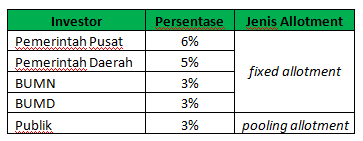

Denny menjelaskan, dalam IPO, aturan memungkinkan adanya mekanisme alokasi dan penjatahan. Secara umum, ada dua mekanisme penjatahan yakni penjatahan pasti (fixed allotment) dan penjatahan terpusat (pooling allotment).

Promo Terbaru di Bareksa

Penjatahan pasti adalah mekanisme penjatahan efek yang dilakukan dengan cara memberikan alokasi efek kepada pemesan sesuai dengan jumlah pemesanan. “Dalam mekanisme ini, manajer penjatahan menentukan besarnya presentase dan pihak-pihak yang akan mendapatkan penjatahan pasti,” kata Denny dalam Forum Pakar API-IMA bertema “Pentingnya Tatakelola Divestasi Sektor Pertambangan dalam Menjaga Keberlanjutan dan Stabilitas Investasi” di Jakarta, Selasa, 31 Oktober 2017.

Tabel: Ilustrasi Penjatahan IPO

Sumber: Materi presentasi BEI

Sementara penjatahan terpusat adalah mekanisme penjatahan efek yang dilakukan dengan cara mengumpulkan seluruh pemesan efek dan kemudian dijatahkan sesuai dengan prosedur peraturan.

Di sisi lain, Denny menuturkan, jumlah perusahaan pertambangan yang melantai di BEI sejak 2005 hingga tahun ini hanya berjumlah 21 emiten. Dari jumlah itu, nilai emisi terbesar terjadi pada 2008 dengan nilai Rp18,4 triliun dari tiga perusahaan.

IPO merupakan salah satu alternatif bila anggaran negara terbatas untuk mengambil saham PTFI. Sebagai informasi, saat ini pemerintah Indonesia sudah menggenggam 9,36 persen saham PTFI. Targetnya, 51 persen saham PTFI dikuasai oleh pihak Indonesia. (Baca juga: Divestasi 51 Persen Saham, Ini 3 Kesepakatan Freeport dan Pemerintah Indonesia)

Peneliti Natural Resources Governance Institute Emanuel Bria punya pendapat lain. Agar memastikan APBN tetap sehat, skema divestasi tidak perlu dipaksakan.

Emanuel menerangkan, pemerintah bisa melakukan pendekatan lain untuk menegaskan kontrol negara dalam keberadaan Freeport. “Salah satunya melalui pajak yang atraktif dan menaikkan royalti. Karena divestasi justru menguntungkan perusahaan maupun kreditur dan business cycle yang mengurangi perpajakan,” ungkap Emanuel

Namun jika memang divestasi merupakan langkah yang harus dilakukan, maka Emanuel pun merekomendasikan pelepasan saham melalui Bursa Efek Indonesia alias IPO. “Proses divestasi lewat IPO lebih mudah diatur pemerintah. Selanjutnya, pembiayaannya juga bisa lewat pasar modal,” tambah Emanuel.

Sebelumnya, Menteri Badan Usaha Milik Negara (BUMN) Rini Soemarno telah meminta PT Indonesia Asahan Alumunium (Inalum) untuk mengambil sekitar 41,64 persen saham divestasi PT Freeport Indonesia. Keputusan tersebut membuat kementerian tidak perlu menunggu terbentuknya holding BUMN tambang untuk mengakuisisi saham Freeport.

Sementara itu, Martiono Hadianto selaku mantan Direktur Utama PT Newmont Nusa Tenggara (NNT) mengingatkan pemerintah jangan hanya terfokus pada skema divestasinya saja. Pemerintah harus memikirkan bagaimana kewajibannya dalam menjalankan bisnis Freeport jika berhasil menggenggam 51 persen saham.

Martiono yang berpengalaman merealisasikan divestasi NNT menuturkan, jika pemerintah berhasil menjadi pemegang saham mayoritas Freeport, maka harus memikirkan bagaimana menjalankan bisnis Freeport. “Jika ada hak, maka ada kewajiban. Jangan hanya bicara divestasi saja,” tutur Martiono.

Selama ini, Martiono melihat, Freeport sudah berinvestasi hingga US$12 miliar untuk pembangunan infrastruktur pertambangan. Dari situ, dia pun mempertanyakan apakah hal itu akan menjadi beban negara atau tidak.

Apalagi, lanjutnya, struktur Anggaran Pendapatan dan Belanja Negara (APBN) diprioritaskan untuk kebutuhan pembangunan infrastruktur. Dengan begitu, pemerintah mengerti betul ada kepentingan lain yang harus didahulukan. “Valuasi 51 persen saham Freeport itu setara US$4,5 miliar atau Rp54 triliun dan harus selesai dalam 1 tahun,” ucap Martiono. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.