Indonesia Tunggu Upgrade Rating S&P 16 Mei, Apa Saja Kriterianya?

S&P merupakan satu-satunya lembaga rating besar yang belum menerapkan investment grade pada Indonesia

S&P merupakan satu-satunya lembaga rating besar yang belum menerapkan investment grade pada Indonesia

Bareksa.com – Pasca The Fed memutuskan untuk menaikkan tingkat suku bunga Amerika Serikat pada 15 Maret 2017, satu ketidakpastian sudah mulai terjawab dan menurunkan rasa kekhawatiran para pelaku pasar di negara berkembang terkhusus di Indonesia. Hal ini sempat menjadi sentimen positif yang mendorong pasar modal Indonesia.

Kini, para investor kembali akan fokus pada pemeringkatan oleh Standard & Poor's (S&P) terhadap kredit Indonesia, yang rencananya akan dirilis pada 16 Mei 2017. Perlu diingat, S&P merupakan satu-satunya lembaga pemeringkat besar yang belum menyematkan peringkat utang Indonesia dengan status investment grade atau layak investasi.

Padahal, dua lembaga asing besar lain yakni Fitch Ratings dan Moody's telah menempatkan Indonesia di investment grade. Bahkan, baru-baru ini Moody's merevisi naik prospek utang Indonesia dari stabil menjadi positif.

Promo Terbaru di Bareksa

Salah satu alasan S&P belum menaikkan peringkat Indonesia pada tahun lalu adalah kondisi peningkatan non performing loan (NPL) atau rasio kredit macet. Berdasarkan data Bank Indonesia, rasio NPL Indonesia mencapai 3,1 persen pada Januari 2017. Angka ini naik dari 2,93 persen pada Desember 2016 dan 2,49 persen pada Desember 2015.

Namun, sejumlah ekonom dan manajer investasi asing menilai kemajuan reformasi fiskal Indonesia dapat mendorong lembaga pemeringkat internasional S&P menaikkan peringkat utang Indonesia pada 2017. Mereka mengharapkan sentimen tersebut mendorong aliran dana investor asing masuk ke Indonesia, sebagai negara dengan ekonomi terbesar di Asia Tenggara, dan berdampak terhadap valuasi aset investasi.

Kriteria Penilaian

Seperti yang telah diketahui, saat ini ada tiga rating agency yang berpengaruh di dunia, yakni Fitch Ratings, Moody’s dan S&P.

Dalam menetapkan peringkat, Fitch Ratings menilai stabilitas makro dan kerangka kebijakan, fitur ekonomi, risiko politik, sektor perbankan, kebijakan fiskal, pengelolaan utang serta kebijakan inflasi, moneter, dan nilai tukar sebelum memberikan peringkat utang suatu negara. Fitch juga melihat fundamental ekonomi makro suatu negara, seperti pertumbuhan ekonomi, inflasi, kebijakan moneter, kinerja bisnis perbankan, permodalan bank, rasio kredit bermasalah bank, dan cadangan devisa.

Sementara itu, Moody’s lebih memandang kekuatan ekonomi (PDB per kapita), kekuatan institusional, kekuatan finansial pemerintah, kerentanan terhadap kejadian yang menuai risiko, dan beban utang dari suatu negara. Moody’s juga mencermati sehatnya anggaran suatu negara, underlying neraca seperti kurs dan harga komoditas, serta pertumbuhan penerimaan pajak.

Fitch dan Moody’s mau memberikan peringkat layak investasi tersebut kepada Indonesia karena lebih mengukurnya terutama dari indikator makro, kondisi utang, dan reformasi fiskal yang sudah bagus. Dari sisi indikator makro, pertumbuhan ekonomi Indonesia saat ini masih terbaik ketiga di antara negara G20 yakni sekitar 5 persen, hanya kalah dari India dan Tiongkok.

Di sisi lain, S&P menilai dengan pandangan yang mencakup risiko politik, struktur ekonomi dan pendapatan, prospek pertumbuhan ekonomi, fleksibilitas fiskal, beban utang pemerintah, dan contingent liabilities (biaya yang harus dikeluarkan oleh pemerintah jika terjadi peristiwa atau kejadian tertentu, kebijakan moneter, dan likuiditas eksternal).

Penilaian S&P merupakan perpaduan dari yang dicermati Fitch dan Moody’s, yakni melihat data makro dan balance sheet. Kedua pendekatan itu pun sudah direpresentasikan oleh Fitch dan Moody’s.

Pada umumnya S&P melihat kesehatan fiskal suatu negara, risiko utang, dan juga kesinambungan fiskal. Indonesia sudah memenuhi berbagai kriteria tersebut dengan rasio-rasio fiskal yang lebih baik. Salah satu yang menjadi perhatian S&P terkait dengan harga komoditas, yang merupakan kekuatan ekspor Indonesia. Harga-harga komoditas di pasar global pun sekarang sudah berangsur membaik dari keterpurukan sebelumnya.

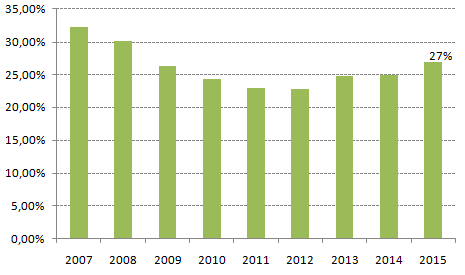

Selain itu, peningkatan rasio utang Indonesia terhadap produk domestik bruto (PDB) juga cenderung stabil dalam 4 tahun terakhir. Dalam dua tahun terakhir, pemerintahan Joko Widodo-Jusuf Kalla juga dinilai berhasil menjalankan reformasi fiskal dengan menghapus subsidi BBM yang konsumtif. Anggaran belanja pun menjadi lebih produktif karena beban subsidi sudah sangat jauh berkurang.

Gambar : Rasio Utang terhadap PDB Indonesia

Sumber : Kementerian Keuangan

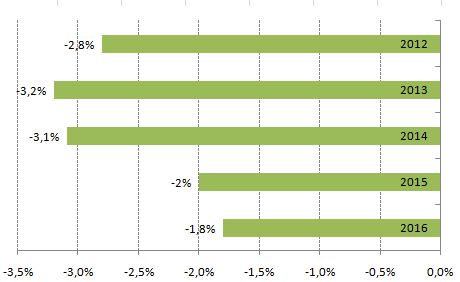

Sementara itu, defisit anggaran dan penerimaan dan belanja negara (APBN) dalam dua tahun terakhir juga terus turun. Artinya, selisih pendapatan dengan pengeluaran negara semakin mengecil yang menandakan perbaikan fiskal. Seperti yang diketahui, pemerintah menetapkan kebijakan tingkat defisit anggaran terbesar adalah 3 persen, yang sudah ditegaskan dalam undang-undang. Hingga tahun 2016, defisit anggaran hanya tinggal 1,8 persen, mengecil dibandingkan dengan 2 persen pada tahun sebelumnya.

Gambar : Defisit APBN Indonesia

Sumber : Bank Indonesia

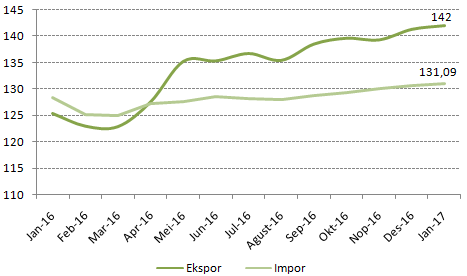

Ekonomi Indonesia juga mengalami perbaikan yang terlihat dari pertumbuhan ekspor dan impor. Ekspor Indonesia sudah tumbuh lebih kencang dibandingkan dengan impor. Sejak April 2016, tren impor sudah lebih rendah dari ekspor Indonesia. Hal ini terlihat dari indeks ekspor dan impor Indonesia dalam gambar berikut ini.

Gambar : Pertumbuhan Ekspor – Impor Indonesia

Sumber : Badan Pusat Statistik

Berdasarkan data-data di atas, seharusnya S&P sudah mulai mempertimbangkan surat utang Indonesia sebagai instrumen yang layak investasi bagi investor global. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.