Naiknya Rating Utang S&P Dorong Turunnya Tingkat Bunga Pemerintah; Ini Datanya

Meningkatnya rating utang juga mendorong masuknya dana investor asing ke Indonesia

Meningkatnya rating utang juga mendorong masuknya dana investor asing ke Indonesia

Bareksa.com - Naiknya outlook rating utang Indonesia menjadi 'positif' dari sebelumnya 'stabil' oleh lembaga rating Standard & Poors (S&P) diprediksi bisa mendorong turunnya tingkat bunga utang yang dibayar oleh pemerintah dan meningkatkan potensi arus dana asing yang masuk ke Indonesia.

Data historikal menunjukan bahwa peningkatan rating ataupun outlook dapat memicu meningkatnya minat investor asing untuk membeli surat utang yang diterbitkan pemerintah Indonesia. Sehingga, pemerintah tidak perlu menetapkan tingkat imbal hasil --bunga-- yang besar agar surat utang laku di pasaran.

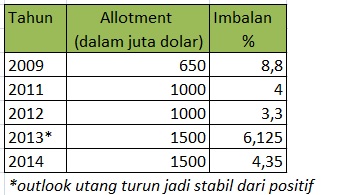

Contohnya adalah pada sukuk global yang sudah lima kali di terbitkan. Pada penerbitan perdana di tahun 2009, imbal hasil yang ditetapkan sebesar 8,8 persen per tahun. Kemudian pada penerbitan berikutnya 2011 tingkat imbal hasil jauh lebih rendah yakni 4 persen per tahun.

Promo Terbaru di Bareksa

Tabel: Penerbitan Sukuk Global Indonesia

sumber: DJPPR Kementerian Keuangan, Bareksa.com

Turunnya imbal hasil tidak menyurutkan minat investor untuk membeli sukuk tersebut. Hal ini terlihat dari kelebihan permintaan (oversubscribe) yang terjadi sampai 6,5 kali lipat. Kenapa?

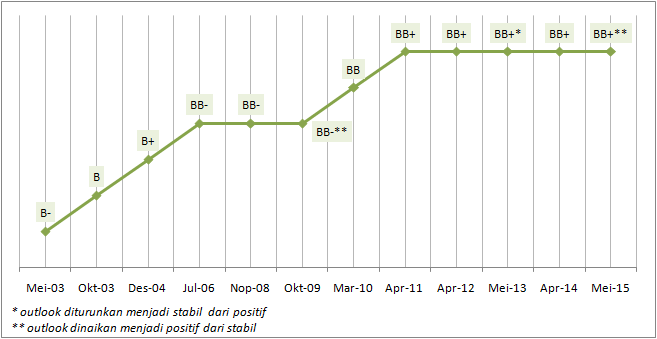

Perlu diketahui bahwa pada 2009 S&P meningkatkan outlook utang luar negeri Indonesia menjadi 'positif' dari sebelumnya 'stabil'. Tahun berikutnya (2010) rating utang luar negeri naik menjadi 'BB' dari sebelumnya 'BB-'. Kemudian, dilanjutkan pada peningkatan rating di 2011 menjadi 'BB+'.

Grafik: Rating Utang Luar Negeri Indonesia Menurut S&P

Sumber: Bank Indonesia, Bareksa.com

Naiknya rating utang di 2011 menjadi 'BB+' mendorong permintaan sukuk global mencapai $6,5 miliar. Padahal nilai yang diterbitkan pemerintah hanya sebesar $1 miliar. Perlu diingat juga bahwa tingkat imbal hasil yang dibayar pemerintah pada sukuk ini hanya 4 persen atau lebih rendah dari penerbitan sebelumnya sebesar 8,8 persen.

Data yield 10 tahun obligasi pemerintah juga mendukung hal tersebut. Sejak tahun 2009 --dimana S&P meningkatkan outlook utang Indonesia-- yield obligasi pemerintah terus mengalami penurunan. Artinya, harga jual obligasi mengalami peningkatan seiring dengan banyaknya permintan.

Grafik: Yield 10 Tahun Obligasi Pemerintah

Sumber: Tradingeconomics, Bareksa.com

Penerbitan utang dapat menjadi salah satu alternatif bagi pemerintah untuk menambal defisit anggaran yang terjadi per 20 Mei 2015 sebesar Rp46 triliun. Kemarin, Menteri Keuangan Bambang Brojonegoro mengatakan belanja pemerintah sampai 20 Mei mencapai Rp548,7 triliun lebih tinggi dibanding pendpatan Rp502,7 triliun. (np)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.