Moody's Upgrade Peringkat Utang BUMI, Saham Melonjak 3 Persen

Corporate Family Rating/CFR Bumi naik empat level menjadi B3 dari Ca

Corporate Family Rating/CFR Bumi naik empat level menjadi B3 dari Ca

Bareksa.com - Lembaga pemeringkat Moody's Investors Service telah menaikkan rating perusahaan dan utang PT Bumi Resources Tbk (BUMI) seiring dengan langkah restrukturisasi utang yang memperbaiki kinerja keuangan perseroan. Bahkan kini, salah satu peringkat surat utang Bumi naik empat level dibandingkan sebelumnya, meski masih terbilang belum layak investasi (non-investment grade).

Berdasarkan pengumuman di situsnya tertanggal 15 Desember 2017, Moody's telah menyematkan upgrade peringkat perusahaan (Corporate Family Rating/CFR) Bumi empat level (notch) menjadi B3 dari Ca. Pada saat yang sama, Moody's juga memberikan rating B3 untuk obligasi seri A senilai US$487,7 juta dan rating Caa1 untuk senior secured notes Seri B senilai US$522,4 juta yang jatuh tempo Desember 2022. Kedua surat utang itu diterbitkan oleh Eterna Capital Pte. Ltd, anak usaha yang seluruhnya dimiliki, dan dijamin oleh BUMI.

Adapun outlook dari keseluruhan rating tersebut adalah stabil.

Promo Terbaru di Bareksa

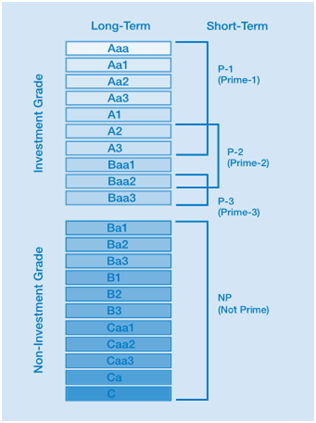

Sebagai informasi, obligasi dengan rating C dianggap sebagai junk (sampah) yang sangat berisiko. Berdasarkan skala Rating Moody's peringkat C hingga Ba1 masih dianggap belum layak investasi.

Grafik Skala Rating Moody's

Sumber: Moody's Investors Service

Menyusul upgrade rating ini, harga saham BUMI di Bursa Efek Indonesia pada hari ini 18 Desember 2017 terpantau menguat. Saham BUMI naik 3,1 persen ke Rp266 hingga pukul 10:14 WIB hari ini dan sempat menyentuh level tertinggi intraday Rp372. Telah terjadi transaksi sebanyak 3,2 juta lot saham BUMI senilai Rp86,1 miliar.

Pada 12 Desember 2017, BUMI mengumumkan telah menyelesaikan salah satu langkah penyelesaian utang yang sudah disetujui oleh Pengadilan Tata Niaga Indonesia. Langkah tersebut adalah penukaran utang yang dipegang para kreditur dengan utang baru dan saham perusahaan.

Seiring dengan restrukturisasi utang, BUMI telah menukarkan sekitar US$4,2 miliar utang dengan obligasi baru dan pinjaman bank baru (US$1,6 miliar) yang jatuh tempo pada Desember 2022, rights issue (US$100 juta) obligasi wajib konversi (US$631 juta) jatuh tempo Desember 2024, dan tambahan saham (US$2,0 miliar).

"Upgrade rating BUMI menjadi B3 mencerminkan kebangkitannya dari kebangkrutan dengan neraca utang lebih rendah dan dihapuskannya utang material jatuh tempo hingga Desember 2022," ujar Analis Moody's Maisam Hasnain, dalam pengumuman tersebut.

Restrukturisasi utang juga akan memperbaiki profil likuiditas Bumi dan mengurangi beban bunga tunai karena hanya sekitar US$600 juta dari total utang pasca restrukturisasi yang memiliki persyaratan pembayaran bunga tunai, dengan kupon yang dapat disesuaikan tergantung pada harga batu bara.

Dari total kupon sebesar 7,5 persen atas utang ini, kupon kas saat ini 6,5 persen berdasarkan harga batu bara saat ini. Ini berarti sekitar US$40 juta pembayaran bunga tunai tahunan. Bumi juga akan membayar sisa kupon 1 persen jika memiliki kas yang cukup.

Utang yang tersisa di Bumi menunjukkan bunga pembayaran (PIK) yang terutang dan ditambah dengan jumlah pokok utang jika Bumi tidak memiliki cukup uang untuk melakukan pembayaran bunga periodik atas instrumen ini.

Peringkat CFR Bumi B3 juga didukung oleh posisinya, melalui anak perusahaannya, PT Kaltim Prima Coal (KPC) dan PT Arutmin, produsen batu bara termal terbesar di Indonesia, dengan tingkat produksi tetap meski terjadi siklus pasar, dan penundaan dari proses restrukturisasi yang panjang.

Bumi menargetkan bisa memproduksi 86 metrik ton (MT) batu bara pada 2017, sejalan dengan produksi 87 MT di tahun 2016. Perusahaan juga berencana untuk meningkatkan produksi pada tahun 2018, yang didorong oleh batu bara kelas atas sebanyak 8 MT yang telah dimulai kembali di tambang Satui milik Arutmin.

"Mengingat pertimbangan harga jangka menengah Moody untuk batubara termal, kami mengantisipasi Bumi harus dapat membayar pokok pinjaman US$300 - US$500 juta untuk Notes Seri A dan fasilitas Tranche A (saat ini sekitar US$600 juta) pada akhir 2019," tambah Hasnain, yang juga Analis utama Moody's untuk Bumi.

Berdasarkan ketentuan restrukturisasi tersebut, kreditor Bumi telah menunjuk KPMG Services Pte. Ltd. sebagai akuntan pemantauan independen. Perannya termasuk mengawasi kepatuhan Bumi terhadap persyaratan berdasarkan perjanjian pengelolaan rekening kas (CAMA) dengan kreditur, yang mengamanatkan penyaluran dividen tunai yang diterima Bumi dari Arutmin dan KPC.

Penunjukan akuntan pemantauan dan mekanisme waterfall di bawah CAMA akan memberi perlindungan kepada kreditur dalam memastikan transparansi arus kas yang lebih besar dan memprioritaskan pembayaran terhadap pelunasan utang.

"Peringkat B3 Bumi didasarkan pada harapan kami akan ketaatan yang ketat terhadap mekanisme waterfall tunai, dan indikasi kebocoran kas akan menghasilkan tekanan peringkat negatif," tambah Hasnain.

Efek compounding dari pembayaran bunga PIK ke tingkat utang akan menghasilkan peningkatan leverage yang cukup besar dalam hal arus kas terbukti tidak mencukupi untuk melayani semua pembayaran bunga. Selain itu, Bumi juga akan menghadapi risiko refinancing material pada bulan Desember 2022 ketika utangnya jatuh tempo.

Masih ada risiko kejadian yang tinggi, mengingat berakhirnya kontrak kerja batu bara Arutmin (CCoW) pada bulan November 2020. Negosiasi untuk perpanjangan CCoW hanya bisa dimulai dua tahun sebelum masa kadaluarsa dan, sementara ini adalah pandangan kami saat ini bahwa perpanjangan persyaratan serupa akan segera diumumkan, kami tetap menyadari risiko peraturan dan dampaknya terhadap profil dan penilaian kredit Bumi jika pembaharuan tersebut tidak terwujud secara tepat waktu.

Notes senior Bumi Seri B dinilai satu tingkat lebih rendah dari CFR Bumi dan notes senior Seri A untuk mencerminkan tingkatnya yang relatif lebih rendah sesuai dengan persyaratan cash waterfall, di mana bunga pada Notes Seri B hanya akan dibayarkan setelah pokok utang Seri A telah dilunasi.

Prospek peringkat stabil, yang mencerminkan harapan Moody bahwa Bumi akan mempertahankan kebijakan keuangan yang sangat hati-hati karena menjalankan strategi bisnisnya, dengan fokus pada meningkatkan volume produksi dan komitmen untuk mengurangi tingkat utang mutlak selama 12-18 bulan ke depan.

Kemungkinan kenaikan peringkat terbatas karena Bumi baru saja bangkit dari restrukturisasi utang ini. Namun, momentum kenaikan peringkat dapat berkembang dari waktu ke waktu jika Bumi menunjukkan peningkatan yang berkelanjutan dalam profil finansialnya dengan track record yang mapan terhadap ketentuan cash waterfall, termasuk pembayaran utang tepat waktu seperti yang diharapkan.

Kemungkinan peringkat turun bisa muncul jika (1) kemampuan Bumi untuk menghasilkan uang tunai untuk membayar utang sejalan dengan ekspektasi dilemahkan oleh penurunan harga batu bara yang terus berlanjut; (2) gagal memperpanjang CCoW Arutmin dengan persyaratan yang hampir sama; atau (3) penyimpangan terjadi dari kebijakan keuangan yang hati-hati, termasuk kepatuhan terhadap persyaratan CAMA-nya.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.385,6 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,56 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.085,51 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.854,58 | ||||||

Insight Renewable Energy Fund | 2.288,82 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.