Berita Hari Ini: Bank Bukopin HMETD Rp1,55 Triliun, BRPT Akuisisi Star Energy

KB Kookmin Bank akan menjadi pembeli siaga rights issue Bank Bukopin

KB Kookmin Bank akan menjadi pembeli siaga rights issue Bank Bukopin

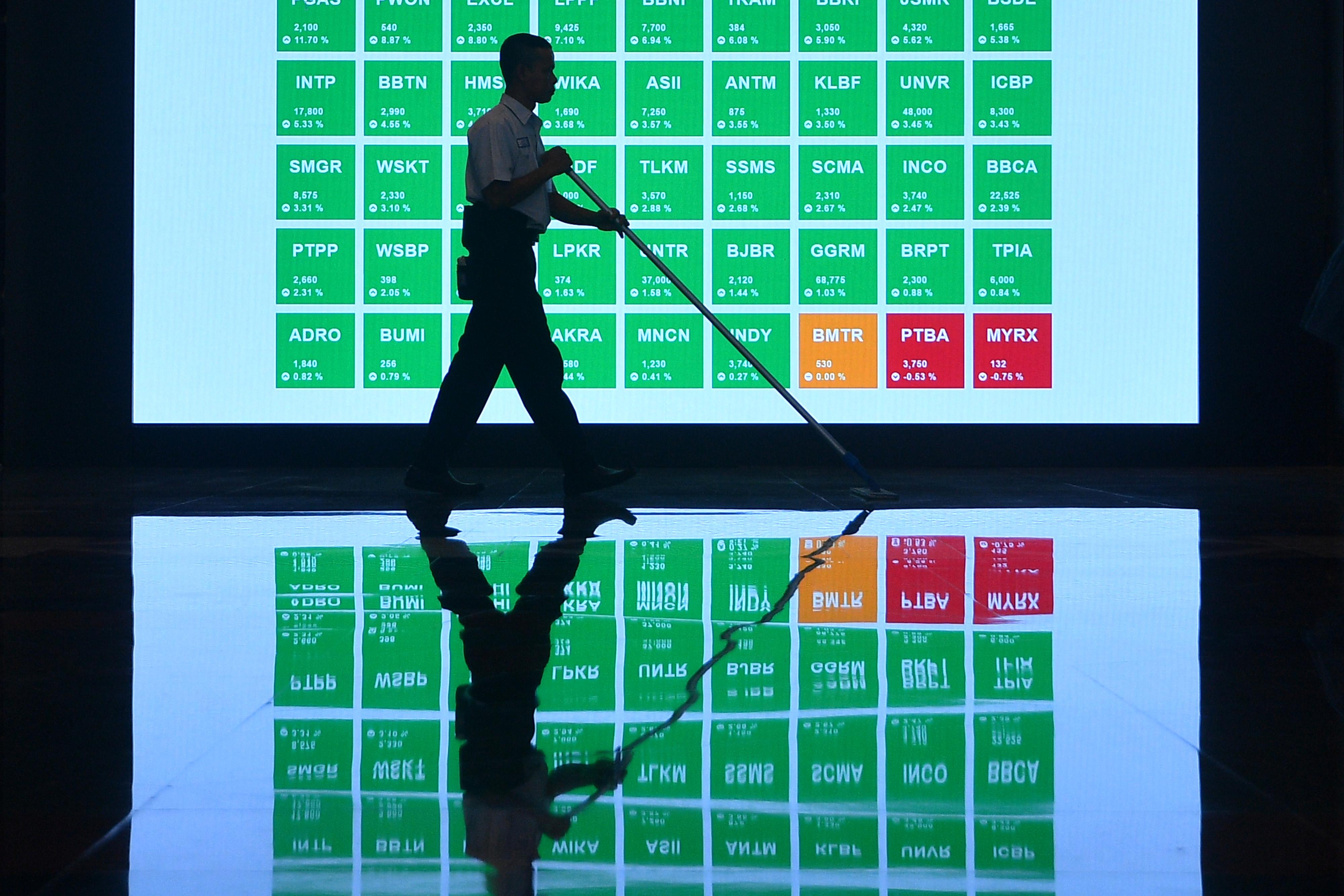

Bareksa.com – Berikut adalah intisari perkembangan aksi korporasi emiten saham yang dirangkum Bareksa dari sejumlah media dan keterbukaan informasi, Senin, 2 Juli 2018:

PT Bank Bukopin Tbk (BBKP)

PT Bank Bukopin Tbk (BBKP) bakal melangsungkan penambahan modal melalui penawaran umum terbatas (PUT) dengan hak memesan efek terlebih dahulu (HMETD) dengan target dana Rp1,55 triliun. Perseroan bakal menerbitkan sebanyak 2,72 miliar saham baru seri B dengan harga pelaksanaan Rp570 per saham.

Promo Terbaru di Bareksa

Manajemen Bank Bukopoin menjelaskan, dalam pelaksanaan HMETD (rights issue) tersebut, setiap pemlik 10 saham lama peresroan berhak memperoleh tiga HMETD. Kemudian, satu HMETD dapat digunakan untuk memperoleh saham kelas B dengan harga Rp570 per saham.

Pemegang saham perseroan, PT Bosowa Corporindo menyatakan tidak akan mengambil haknya dalam rights issue nanti. Sementara, KB Kookmin Bank akan menjadi pembeli siaga rights issue perseroan.

PT Sarana Multi Infrastruktur

PT Sarana Multi Infrastruktur (SMI) menerbitkan obligasi berwawasan lingkungan (green bond) senilai Rp1 triliun. Penerbitan green bond tersebut dalam rangka penerbitkan penawaran umum berkelanjutan green bond sebesar Rp3 triliun.

Selain akan menerbitkan green bond, SMI jga bakal menerbitkan sukuk mudharabah sebesar Rp1 triliun. Sukuk tersebut merupakan bagian dari penawaran umum berkelanjutan sukuk sebesar Rp3 triliun.

SMI telah menunjuk empat perusahaan sekuritas sebagai penjamin emisi. Keempat perusahaan tersebut adalah CGS-CIMB Sekuritas Indonesia, Danareksa Sekuritas, Indo Premier Sekuritas dan Maybank Sekuritas.

PT NFC Indonesia

PT NFC Indonesia, anak usaha PT M Cash Integrasi Tbk (MCAS) menetapkan harga pelaksanaan penawaran umum perdana (initial public offering/ IPO) saham sebesar Rp1.850 per saham. Dengan begitu, perseroan bakal memperoleh dana sebesar Rp308,33 miliar melalui IPO saham.

Perseron bakal melepas sebanyak-banyaknya 166,66 juta saham baru ke publik atau setara 25 persen dari modal disetor.

Tanggal efektif diperoleh perseroan pada 29 Juni 2018, kemudian masa penawaran akan berlangsung pada 3-5 Juli 2018, tanggal penjatahan saham pad 9 Juli 2018 serta pencatatan saham (listing) di Bursa Efek Indonesia (BEI) ditargetkan dilakukan pada 12 Juli 2018.

PT Sinergi Megah Internusa

Perusahaan properti miliki pengusaha Benny Tjokrosaputro, PT Sinergi Megah Internusa menetapkan harga penawaran umum perdana (initial public offering/IPO) sahamnya sebesar Rp150 per saham. Sinergi Megah bakal memperoleh dana sebesar Rp180 miliar melalui aksi tersebut.

Perseroan akan menerbitkan sebanyak 1,2 miliar saham baru atau setara 15,58 persen dari modal disetor ke publik. Dalam pelaksanan IPO saham secara bersamaan perseroan bakal menerbitkan sebanyak 400 juta waran seri I, setara 4,94 persen dari modal disetor.

Sekitar 55,5 persen dari dana yang diperoleh melalui IPO saham akan digunakan untuk penyertaan modal anak usaha, kemudian 2,5 persen akan digunakan meningkatkan modal kerja, 11,11 persen untuk belanja modal dan 27,78 persen untuk melunasi utang perseroan kepada Bank BNI.

PT Barito Pacific Tbk (BRPT)

PT Barito Pacific Tbk (BRPT) telah menuntuaskan penawaran umum terbatas II untuk menambah modal melalui HMETD (rights issue) senilai Rp8,9 triliun. Perseroan merampungkan akuisisisi 66,67 persen saham Star Energy Group Holdings Pte Ltd.

Barito Pacific telah menuntaskan proses rights issue pada 29 Juni 2018. Star Energy merupakan perusahaan produsen listrik panas bumi terbesar di Indonesia pada 7 Juni 2018.

Dalam pelaksanaan rights issue, Prajogo Pangestu sebagai pemegang saham utama telah melaksanakan seluruh haknya sebesar Rp7,4 triliun dan melakukan pemesanan tambahan sebesar Rp1,4 triliun.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.