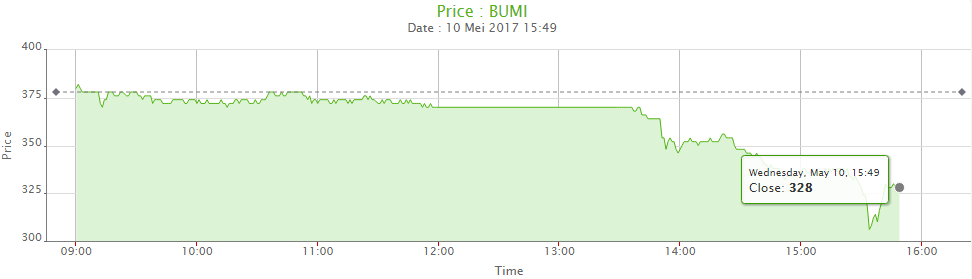

Perubahan Harga Pelaksanaan Konversi Obligasi Jadi Pemicu Ambrolnya Saham BUMI

Harga saham BUMI melorot 13,22 persen menjadi Rp328 per saham

Harga saham BUMI melorot 13,22 persen menjadi Rp328 per saham

Bareksa.com – Harga saham PT Bumi Resources Tbk (BUMI) bergejolak setelah adanya revisi perubahan harga pelaksanaan konversi utang obligasi ke saham. Harga saham produsen batubara yang termasuk dalam grup Bakrie ini melorot 13,22 persen ke harga Rp328 per saham dengan nilai transaksi Rp295,6 miliar.

Bursa Efek Indonesia (BEI) mengumumkan informasi yang perlu disampaikan kepada publik tentang saham BUMI.

Dalam informasi tersebut, manajemen BUMI melaporkan adanya perubahan harga pelaksanaan obligasi konversi. Dalam rangka restrukturisasi utang, BUMI berencana untuk mengkonversi utang obligasi ke saham dengan melakukan penerbitan saham baru melalui right issue (HMETD). Pada rencana awal yang disampaikan kepada investor diterangkan bahwa setiap pemegang 100 saham BUMI berhak untuk memperoleh 78 HMETD seri A. HMETD seri A ini dapat ditukar dengan saham baru seri B pada harga pelaksanaan Rp926,16.

Promo Terbaru di Bareksa

Selain itu pemegang 100 saham BUMI juga berhak memperoleh 25 HMETD seri B yang dapat ditukar dengan 1 unit Obligasi Konversi Wajib (OWK) dengan harga pelaksanaan Rp926,16.

Dalam pengumumannya hari ini, terdapat perubahan rasio untuk konversi HMETD seri B. Dalam perubahan tersebut disebut setiap pemegang 100 saham BUMI berhak memperoleh 23.089 HMETD seri B yang dapat ditukar dengan 1 unit Obligasi Konversi Wajib (OWK) dengan harga pelaksanaan Rp1.

Obligasi Konversi Wajib (OWK) ini mempunyai tenor jatuh tempo 7 tahun dengan tingkat kupon sebesar 6 persen per tahun dengan pembayaran bunga setiap bulan.

Perubahan ini cukup membingungkan investor yang tercermin dari ambrolnya perdagangan saham BUMI pada hari ini. Saat dihubungi, Dileep Srivastava, Direktur BUMI mengkonfirmasi perubahan ini tetap mengacu pada harga referensi saham BUMI di Rp926,16 per saham. (Baca juga: Begini Penjelasan Restrukturisasi BUMI Hingga Diperoleh Harga Konversi Rp926)

Rencananya, aksi korporasi ini akan didukung oleh Samuel International, Danatama Capital Group, dan Kreditor Konversi OWK sebagai pembeli siaga (standby buyer). Adapun cum date untuk aksi korporasi BUMI ini direncanakan pada tanggal 5 Juni, dengan periode perdagangan HMETD pada tanggal 12 – 16 Juni 2017. Namun, BUMI masih harus menunggu pernyataan efektif oleh OJK.

Grafik: Pergerakan Harga Saham BUMI Intraday

Sumber : Bareksa.com

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.385,6 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,56 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.085,51 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.