Arab Saudi Akan IPO Aramco, Asetnya Hingga US$2 Triliun?

Membawa agenda IPO perusahaan minyak itu, Raja Arab Saudi, Salman bin Abdulaziz Al Saud, akan berkunjung ke Indonesia

Membawa agenda IPO perusahaan minyak itu, Raja Arab Saudi, Salman bin Abdulaziz Al Saud, akan berkunjung ke Indonesia

Bareksa.com - Raja Arab Saudi, Salman bin Abdulaziz Al Saud, akan berkunjung ke Indonesia pada pada tanggal 1-9 Maret 2017. Selain untuk mempererat hubungan dengan negara berkembang dan importir minyak, kedatangan Raja Arab Saudi juga memiliki agenda untuk mempromosikan perusahaan milik negara yang akan menawarkan saham.

Aramco, perusahaan minyak milik kerajaan Arab Saudi, akan melakukan penawaran saham perdana kepada publik (initial public offering/IPO) sebesar 5 persen modalnya pada 2018. Nilai IPO itu diperkirakan menjadi yang terbesar di dunia.

Raksasa produsen minyak itu diperkirakan bernilai total US$2 triliun (sekitar Rp26.700 triliun), menurut Pangeran Mohamed bin Salman selaku deputi perdana menteri Arab Saudi. Bila Aramco menawarkan 5 persen sahamnya, maka nilai IPO itu akan mencapai US$100 miliar (Rp1.300 triliun).

Promo Terbaru di Bareksa

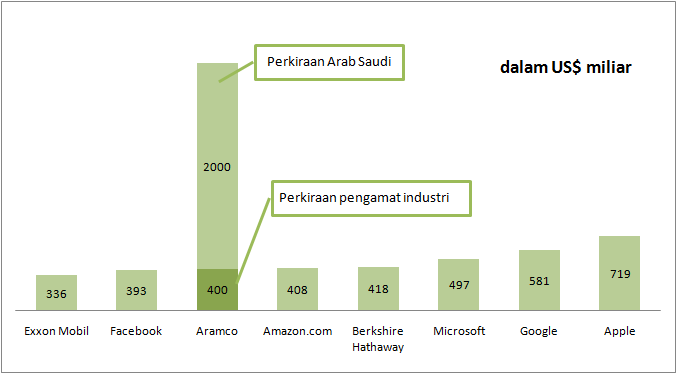

Nilai aset sebesar itu setara dengan dua kali kapitalisasi pasar dari Apple yang tercatat di Bursa New York. Bahkan, masih ada sisa untuk menambahkan Alphabet Inc -- induk dari Google -- ke dalamnya.

Namun, sejumlah pengamat analis menilai angka tersebut terlalu besar, berdasarkan jumlah cadangan minyak dan proyeksi arus kas perseroan. Bahkan, Aramco dinilai tidak lebih dari setengah, atau malah hanya seperlima, dari perkiraan tersebut.

Perkiraan kasar bisnis inti Aramco hanya sebesar US$400 miliar, menurut sumber dari Wood Mackenzie Ltd seperti yang dikutip Bloomberg. Meskipun demikian, perusahaan riset berbasis di Edinburgh tersebut belum memberikan komentar resmi. Juru bicara Aramco juga enggan memberikan komentar dari rumor atau spekulasi mengenai nilai IPO tersebut.

Grafik: Perkiraan Kapitalisasi Pasar Aramco Dibandingkan Perusahaan Publik Besar Lain

Sumber: Bloomberg, perkiraan Aramco

Keraguan mengenai besaran Aramco itu juga muncul bahkan dalam internal pemerintah Arab Saudi. Sumber yang dikutip Bloomberg mengatakan nilai Aramco dengan bentuknya sekarang hanya sebesar US$500 miliar karena banyak kas yang keluar untuk pajak dan investor enggan melirik bisnis non-inti perusahaan itu. Sumber lain mengatakan nilainya kurang dari US$1 triliun bila investor memberikan valuasi berdasarkan kemampuan Aramco meraup kas.

Dengan perkiraan itu, seharusnya 5 persen saham bisa meraup setidaknya US$25 miliar, setara dengan IPO Grup Alibaba asal China pada 2014 lalu. Nilai itu juga cukup lumayan untuk membayar komisi jutaan dolar bagi penasihat keuangan yang ikut dalam penjualan IPO, termasuk JPMorgan Chase & Co., Moelis & Co. dan konsultan independen Michael Klein.

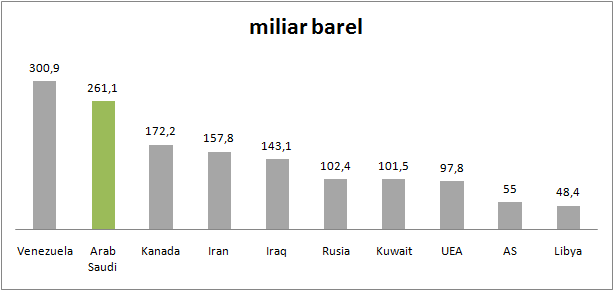

Perkiraan US$2 triliun tersebut, menurut sejumlah pengamat industri, memiliki dua isu kunci yang patut dipertanyakan. Pertama, asumsi itu berdasarkan kalkulasi sederhana saja, yakni 261 miliar barel cadangan minyak Arab Saudi yang berada di lapangan migas seperti Ghawar dan Safaniya. Lalu jumlah itu dikalikan dengan US$8 (acuan yang biasa digunakan untuk menilai cadangan).

Grafik: Perbandingan Cadangan Minyak Negara-Negara di Dunia

Sumber: BP Plc 2015, Aramco

Bila memang hanya kalkulasi berdasarkan cadangan minyak saja, nilai kapitalisasi pasar Rosneft PJSC asal Rusia harusnya US$272 miliar dan bukannya US$64 miliar. Selain itu, valuasi Exxon Mobil corp -- produsen migas terbesar yang tercatat di bursa -- saat ini lebih kecil 53 persen dari asumsi hitungan itu.

Isu kedua yang meragukan dari perhitungan Arab Saudi adalah keterpusatan pajak dan kebijakan dividen dalam menghitung nilai wajar suatu perusahaan. Aramco, yang secara resmi bernama Saudi Arabian Oil Co., membayar 20 persen royalti terhadap pendapatan dan 85 persen pajak pendapatan. Pengenaan pajak sebesar ini tentunya mengurangi nilai kas yang tersedia untuk dividen kepada pemegang saham, yang akhirnya mengurangi daya tarik perusahaan kepada investor luar negeri. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.