Pemegang Saham BUMI Setujui Rights Issue dan MCB Rp35 T

Melalui dua aksi itu, ekuitas Bumi Resources akan positif

Melalui dua aksi itu, ekuitas Bumi Resources akan positif

Bareksa.com – Manajemen PT Bumi Resources Tbk (BUMI) boleh tersenyum lebar. Proses restrukturisasi utang melalui penerbitan saham baru (rights issue) dan konversi surat utang menjadi saham alias mandatory convertible bonds (MCB), mendapat persetujuan pemegang saham.

Dalam rapat umum pemegang saham luar biasa (RUPSLB) yang dihadiri sekitar 58 persen pemegang saham, Bumi Resources mendapat persetujuan pelaksanaan rights issue sebanyak 37,8 miliar dengan harga pelaksanaan Rp926,16 per saham. Penerbitan MCB senilai US$639 juta juga mendapat persetujuan pemegang saham.

Secara total, dua aksi tersebut bernilai US$2,6 miliar atau mencapai Rp35 triliun. “Ini sudah keputusan dari pengadilan PKPU, tidak bisa diubah lagi,” kata Direktur/Sekretaris Perusahaan Bumi Resources Dileep Srivastava, Selasa, 7 Februari 2017.

Promo Terbaru di Bareksa

Dileep menambahkan, masuknya dana sebesar itu akan membuat ekuitas perseroan menjadi positif karena akan mengurangi rasio utang hingga US$1,6 miliar atau berkisar Rp21,6 triliun. Belum lagi tambahan dari laba yang sudah dicatatkan Bumi Resources sejak September 2016.

Sambil menunggu penyelesaian rights issue dan MCB, Dileep juga bilang, perseroan akan fokus melanjutkan produksi batubara melalui anak-anak usahanya dengan tujuan penjualan domestik dan ekspor. “Kami perkirakan produksi batubara dari anak-anak usaha akan mencapai 94 juta ton. Kami juga memperkirakan harga jual batubara kami berkisar US$50-US$60 per ton,” tambah Dileep.

Asal tahu saja, dalam proses restrukturisasi ini, Bumi Resources mengkonversi utang milik China Investment Corporation (CIC). Pada September 2009, CIC memberikan pinjaman kepada BUMI melalui anak usaha yakni Country Forest Ltd (CFL) senilai US$1,9 miliar dengan bunga 12 persen per tahun. Lalu pada November 2011, BUMI melakukan pelunasan awal US$600 juta atas utang ini, sehingga utang terhadap CFL berkurang menjadi hanya US$1,3 miliar.

Selain CIC, dalam aksi right issue BUMI juga melakukan konversi utang Castleford Investment Holdings yang seluruhnya bernilai US$150 juta dengan 6,2 miliar saham baru atau setara dengan 18,9 persen kepemilikan. Castleford menunjuk PT Damar Reka Energi sebagai agen fasilitas penyerapan saham baru tersebut.

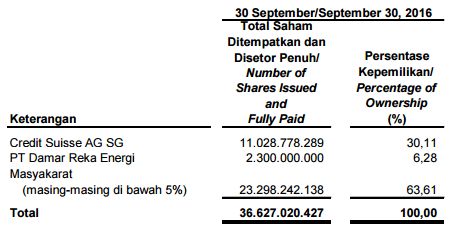

Tabel: Susunan Pemegang Saham BUMI Per 30 September 2016

Sumber: Laporan Keuangan Perseroan

“Standby buyer rights issue kami adalah para kreditur. Setelah aksi ini, saham beredar BUMI menjadi sekitar 65-66 miliar saham,” tambah Dileep. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.