Minta Kreditor Merestrukturisasi Utang. Ada Apa dengan Grup Bakrie?

Grup Bakrie seolah mempunyai 9 nyawa yang dapat menghindarkannya dari kebangkrutan

Grup Bakrie seolah mempunyai 9 nyawa yang dapat menghindarkannya dari kebangkrutan

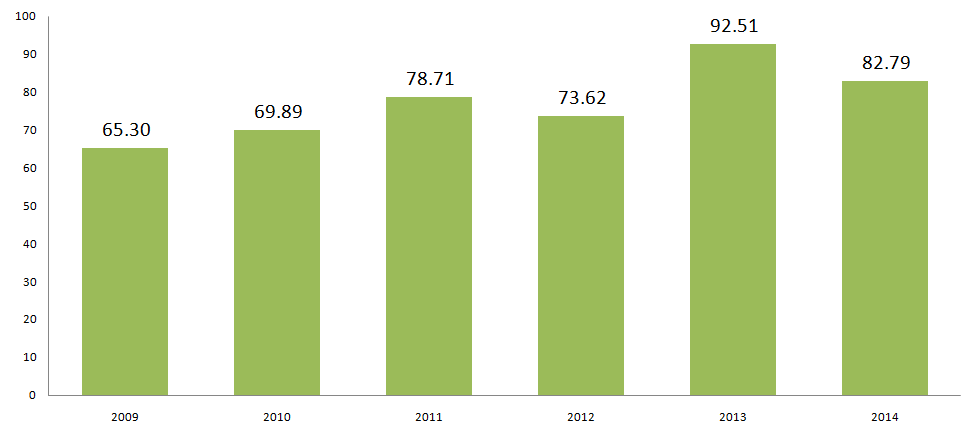

Bareksa.com – Membicarakan persoalan utang jumbo grup Bakrie seperti tidak akan ada habisnya. Sampai dengan akhir 2014, total utang utang perusahaan milik keluarga Bakrie ini mencapai Rp82,79 triliun, menurun signifikan dari 2013 sebesar Rp92,51 triliun.

Tahun ini total utang delapan perusahaan grup Bakrie yang jatuh tempo dalam satu tahun ke depan (jangka pendek) mencapai Rp 66 triliun. Terbaru PT Bumi Resources Tbk (BUMI) terancam default akibat besarnya utang yang belum dibayarkan kepada kreditor.

Saham BUMI sempat disuspensi oleh Bursa Efek Indonesia (BEI) karena perusahaan itu telat menyampaikan laporan keuangan 2014. Namun, akhirnya saham BUMI bisa diperdagangkan kembali sejak 1 Juli 2015. (Baca juga: Saham BUMI-Bakrie Disuspen, Rugi 2014 Rp5,2 Triliun, Status Utang Default)

Promo Terbaru di Bareksa

Grafik Nilai Utang Grup Bakrie

Sumber: Laporan Keuangan, diolah Bareksa

Banyak kalangan menyebut Grup Bakrie seolah-olah mempunyai ‘sembilan nyawa’ sehingga bisa menyelesaikan utang-utangnya dan menghindarkannya dari kebangkrutan.

Namun, apakah tahun ini dan tahun berikutnya Grup Bakrie bisa mengulang prestasinya dan lolos dari jeratan utang?

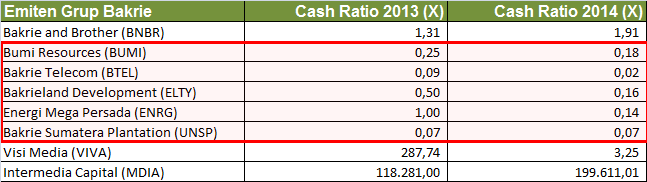

Berdasarkan penelusuran Bareksa, hampir seluruh perusahaan Grup Bakrie tidak memiliki kas yang cukup untuk membayar utangnya. Hal itu tercermin dari rendahnya nilai cash ratio.

Cash ratio adalah salah satu indikasi yang mencerminkan kemampuan kas perusahaan untuk membayar utang jangka pendek. Rasio ini biasanya digunakan oleh kreditor untuk mengambil keputusan: apakah akan memperpanjang waktu jatuh tempo pinjaman atau menolak pengajuan perpanjangan debitor.

Dari delapan perusahaan Grup Bakrie, hanya PT Visi Media Tbk (VIVA), PT Intermedia Capital Tbk (MDIA), dan PT Bakrie and Brother (BNBR) yang memiliki cash rasio di atas 1. Berdasarkan rasio ini, hanya VIVA, MDIA dan BNBR yang punya kemampuan membayar utang jangka pendek.

Lima perusahaan lainnya : BUMI, PT Bakrie Telecom Tbk. (BTEL), PT Bakrieland Development Tbk. (ELTY), PT Energi Mega Persada Tbk (ENRG), dan PT Bakrie Sumatera Plantation Tbk (UNSP) bakal kesulitan membayar utang jangka pendeknya.

Besarnya beban utang yang harus ditanggung ini membuat investor publik berusaha menghindari saham-saham grup Bakrie yang diperdagangkan di BEI. Hanya ada dua saham, yakni VIVA dan MDIA, yang diperdagangkan pada harga di atas Rp100 per saham.

Tabel Rasio Kas Grup Bakrie

Sumber: Laporan Keuangan, diolah Bareksa

Tak mengherankan bila akhirnya BUMI, BTEL, UNSP, ENRG, dan ELTY harus berakrobat untuk menyelesaikan utang-utangnya. Perusahaan-perusahaan itu pada umumnya meminta restrukturisasi utang kepada para kreditornya.

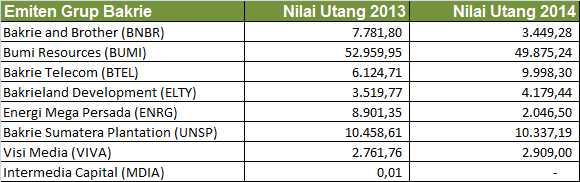

Tabel Utang Perusahaan Grup Bakrie Periode 2013-2014

*dalam miliar Rupiah, Sumber: Laporan Keuangan, diolah Bareksa

Ada beberapa langkah yang ditempuh manajemen Grup Bakrie untuk mengurangi beban pokok utang beserta bunganya. Salah satu caranya menukar utang kreditor dengan sejumlah saham atau debt to equity swap. Debt to equity swap digunakan BUMI untuk mengurangi utang senilai $1,3 miliar dari China Investment Corporation (CIC).

Pada tahap awal, BUMI menukarkan utang tersebut dengan 19 persen kepemilikan di Kaltim Prima Coal (KPC) ditambah 42 persen kepemilikan di Bumi Resources Mineral (BRMS). Kemudian, manajemen BUMI juga menerbitkan saham sebanyak 6,9 miliar saham baru atau setara 18,8 persen kepemilikan BUMI yang juga banyak diserap oleh CIC. (Baca juga: Bumi Resources Masih Lakukan Negosiasi Utang Dengan Kreditor Bank $834 Jt)

Strategi ini terbukti sukses mengurangi utang BUMI menjadi Rp49,88 triliun dari sebelumnya Rp52,96 triliun pada 2013. Manajemen BUMI juga telah mendaftarkan moratorium tiga anak usahanya yang menerbitkan obligasi senilai $1,3 miliar di pengadilan Arbitrase Singapura sebagai salah satu langkah untuk mencegah para kreditor BUMI menggugat pailit perusahaannya.

Menariknya, moratorium ini malah membuat rencana pengalihan saham KPC dan BRMS kepada CIC menjadi tertunda. BUMI pun masih mencatatkan kepemilikan 87,09 persen saham di BRMS dan 99 persen saham di KPC.

Tidak hanya BUMI yang melakukan debt to equity swap, strategi serupa juga ternyata digunakan BTEL, perusahaan telekomunikasi grup Bakrie akhir 2014. Manajemen BTEL mencoba menukarkan utangnya senilai $380 juta atau sekitar Rp4,6 triliun dengan 53 persen saham BTEL.

Manajemen BTEL pun mengklaim telah berhasil memperoleh persetujuan kreditor dan telah disetujui pula oleh majelis hakim Penundaan Kewajiban Pembayaran Utang (PKPU) untuk melakukan perdamaian dengan para kreditor.

Tidak semua kreditor setuju usulan tersebut. Sebanyak 25 persen kreditor BTEL protes karena merasa tidak diikutsertakan dalam pengambilan keputusan tersebut. Salah satu kreditor yang menggugat adalah Bank of New York Mellon.

Kreditor menuding grup Bakrie menggunakan “cara kreatif” yang dapat memastikan agar restrukturisasi utang-utangnya disetujui. Modus ini dinilai baru.

"Mereka sekarang berstatus penerbit obligasi sekaligus kreditor," ujar Hirsch, pengacara kreditor BTEL beberapa waktu lalu.

Selain menerapkan opsi debt to equity swap, grup Bakrie juga tidak sungkan untuk menjual aset-aset miliknya untuk mengurangi utang. Salah satu contohnya, ELTY harus melepas sejumlah lahan di Rasuna Epicentrum dan kawasan Sentul.

“Kami lebih fokus pada properti, dan lebih spesifik lagi properti yang menghasilkan high return, seperti landed residential dan apartemen menengah," ungkap Agus J Alwi, Direktur Pengembangan ELTY seperti dikutip dari Kompas.

Tidak hanya ELTY yang harus menjual asetnya, UNSP sepertinya juga harus melepas perkebunan kelapa sawitnya. "Bisa utang dilunasi, atau konversi utang dengan saham. Pilihan terakhir jual aset," kata Andi W. Setianto, salah satu Direktur UNSP.

Total utang UNSP sudah mencapai 2,5 kali modalnya dan batas waktunya akan habis dalam waktu dua tahun mendatang.

Grup Bakrie juga sering menggunakan strategi pembiayaan kembali (refinancing) utangnya dengan mencari sumber pinjaman dari kreditor lain untuk membayar utangnya yang jatuh tempo dalam waktu dekat. Cara ini yang digunakan oleh ENRG yang melunasi utangnya senilai Rp533,24 miliar kepada Mitsubishi dan Japan Petroleoum Exploration (Japex). (pi)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.