Rights Issue Rp2,7 - 4,3T, Kapitalisasi Pasar ADHI Tetap Paling Kecil

Walaupun tidak mampu mendongkrak nilai perusahaan, rights issue bisa turunkan DER jadi 150%

Walaupun tidak mampu mendongkrak nilai perusahaan, rights issue bisa turunkan DER jadi 150%

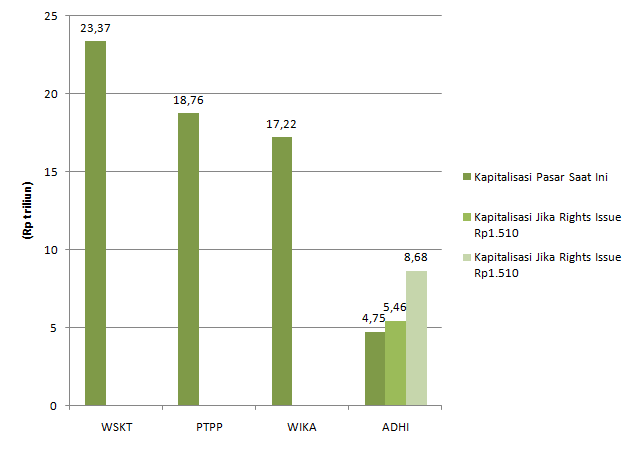

Bareksa.com - Rencana penerbitan saham baru dengan HMETD (rights issue) PT Adhi Karya Tbk (ADHI), perusahaan konstruksi milik negara, tampaknya tidak akan mengubah posisi ADHI dibanding perusahaan konstruksi BUMN lainnya. Sebab, setelah menerbitkan saham baru, kapitalisasi pasar ADHI tetap berada di posisi terendah.

Berdasarkan informasi dari prospektus ADHI, perseroan berencana menerbitkan 1,8 miliar lembar saham baru dengan kisaran harga Rp1.510 - 2.400 per saham. Setelah proses rights issue, kapitalisasi pasar --harga saham dikalikan dengan jumlah saham beredar-- bisa meningkat sampai dua kali lipat menjadi Rp8,6 triliun.

Syaratnya, pelaksanaan rights issue harus pada harga Rp2.400 per saham. Jika rights dilaksanakan pada harga Rp1.510 per saham --kisaran terendah menurut prospektus-- maka kapitalisasi ADHI hanya naik tipis menjadi Rp5,46 triliun.

Promo Terbaru di Bareksa

Grafik: Kapitalisasi Pasar Perusahaan Konstruksi BUMN

sumber: Bareksa.com

Tetapi sekalipun kapitalisasi pasar ADHI meningkat dua kali lipat, ADHI tetap paling buncit di antara BUMN konstruksi lainnya. Bahkan kapitalisasi pasar perusahaan ini hanya setengah dari kapitalisasi pasar WIKA sebesar Rp17,22 triliun.

Walaupun tidak terlalu mendongkrak kapitalisasi pasar perusahaan, tapi penambahan modal ini mampu menghasilkan dana segar antara Rp2,7 - 4,3 triliun. Tambahan dana ini mampu menaikan nilai ekuitas ADHI 2,6 - 3,5 kali lipat, hampir sama dengan rights issue PT Waskita Karya Tbk (WSKT) yang mengerek nilai ekuitas sampai 2,8 kali lipat.

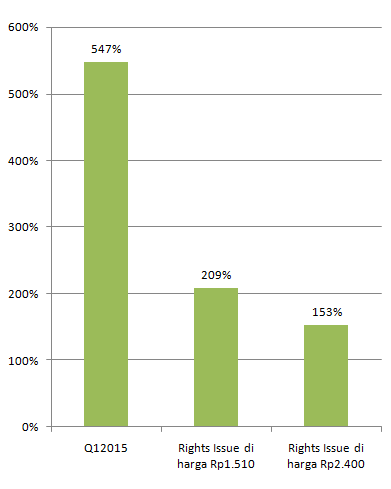

Dengan bertambahnya ekuitas, stuktur modal ADHI akan menjadi lebih sehat, salah satunya rasio utang terhadap modal (debt to equity ratio/DER) menciut ke kisaran 150-209 persen dari sebelumnya mencapai 500 persen.

Dalam perdagangan hari ini, Kamis 30 Juli 2015 turun 14,6 persen menjadi Rp 2.250 per saham. (baca juga : Harga Right Issue di Bawah Harga Pasar, Harga Saham ADHI Anjlok 8%)

Grafik: DER ADHI Sebelum & Setelah Rights Issue

sumber: Bareksa.com

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.385,6 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,56 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.085,51 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.854,58 | ||||||

Insight Renewable Energy Fund | 2.288,82 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.