Rp34T Obligasi Korporasi Jatuh Tempo di 2015 Bisa Jadi Peluang Perbankan

Potensi emisi baru perusahaan sektor keuangan dan bank termasuk Astra Sedaya, Adira, dan FIF

Potensi emisi baru perusahaan sektor keuangan dan bank termasuk Astra Sedaya, Adira, dan FIF

Bareksa.com - Nilai obligasi korporasi berdenominasi rupiah yang akan jatuh tempo tahun depan mencapai Rp33,74 triliun. Angka tersebut berpotensi menjadi emisi baru bagi perusahaan yang bergerak di sektor keuangan dan bank.

Berdasarkan data dari Bursa Efek Indonesia, obligasi jatuh tempo pada 2015 nilainya lebih kecil dibandingkan jumlah yang jatuh tempo pada 2014 sebesar Rp38,78 triliun.

Fixed Income Analyst BNI Securities, I Made Adi Saputra dalam risetnya memperkirakan penerbitan obligasi korporasi pada semester pertama 2015 akan lebih tinggi dibandingkan semester kedua 2015.

"Hal itu mengingat obligasi korporasi yang akan jatuh tempo pada semester pertama 2015 jumlahnya mencapai Rp18,83 triliun," ujarnya dalam riset berjudul Outlook Pasar Utang 2015.

Promo Terbaru di Bareksa

Dia pun mengatakan sektor lembaga keuangan multifinance masih akan mendominasi penerbitan obligasi korporasi pada tahun 2015 diikuti oleh lembaga keuangan perbankan.

Secara terpisah, Head of Fixed Income Research Mandiri Sekuritas Handy Yunianto memperkirakan penerbitan obligasi lanjutan oleh emiten-emiten yang bergerak di sektor bank dan keuangan digunakan untuk pembayaran kembali (refinancing) utang yang jatuh tempo.

"Tahun depan akan terjadi refinancing sejumlah obligasi karena perusahaan pembiayaan dan bank membutuhkan biaya besar. Dengan pertumbuhan ekonomi yang masih tinggi, ada kemungkinan korporasi bisa menerbitkan obligasi dengan nilai lebih tinggi, hingga Rp40 triliun," katanya.

Dia menyebutkan 10 besar emiten obligasi korporasi termasuk Astra Sedaya Finance (ASF), Adira Finance (ADMF) dan Federal International Finance (FIF). Perusahaan-perusahaan itu rutin melakukan refinancing melalui emisi baru dengan nilai yang besar (capital intensive).

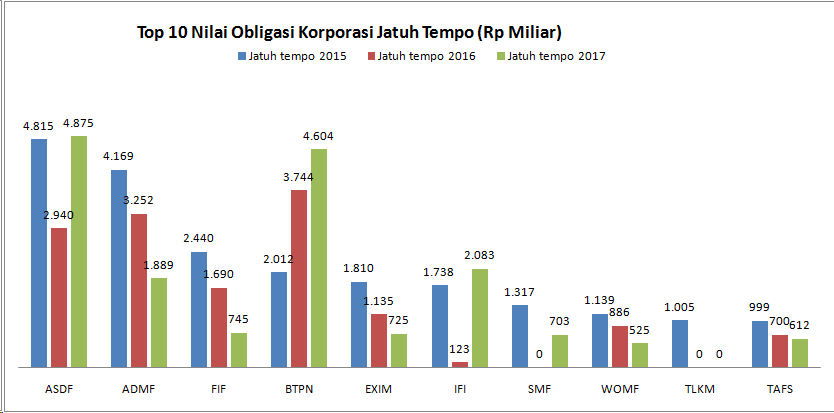

Grafik 10 Emiten Obligasi Korporasi Terbesar dengan Jatuh Tempo Hingga 2017

Sumber: Mandiri Sekuritas, diolah Bareksa

ASF yang tergabung dalam Grup Astra memiliki total obligasi jatuh tempo terbesar pada tahun depan dengan nilai mencapai Rp4,815 triliun. Posisi kedua nilai obligasi jatuh tempo terbesar dengan nilai Rp4,17 triliun dimiliki oleh ADMF, perusahaan pembiayaan otomotif terafiliasi PT Bank Danamon Tbk (BDMN).

Emiten lain yang rutin melakukan refinancing adalah PT Bank Tabungan Pensiunan Nasional Tbk (BTPN), Indonesia Eximbank (EXIM), Indomobil Finance Indonesia (IFI), Sarana Multigriya Finansial (SMF), WOM Finance (WOMF), dan Toyota Astra Financial Services (TAFS).

Satu emiten dengan nilai obligasi jatuh tempo yang cukup besar Rp1 triliun pada tahun depan adalah PT Telekomunikasi Indonesia Tbk (Telkom) tetapi tidak rutin melakukan refinancing. Perusahaan milik pemerintah di bidang telekomunikasi tersebut memiliki sumber dana alternatif yaitu private placement berdenominasi dolar AS.(al)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.