Pasca Holding BUMN Migas Terbentuk, Bagaimana Keuangannya?

Beredar dokumen yang menyatakan PGN telah mendapatkan pinjaman senilai US$536 juta untuk mengakuisisi Pertagas

Beredar dokumen yang menyatakan PGN telah mendapatkan pinjaman senilai US$536 juta untuk mengakuisisi Pertagas

Bareksa.com – Kementerian Badan Usaha Milik Negara (BUMN) sedang memfinalisasi pembentukan holding BUMN sektor minyak dan gas (migas). Holding BUMN migas akan terdiri dari PT Pertamina (Persero) dan PT Perusahaan Gas Negara (Persero) Tbk (PGAS) atau PGN.

Dengan adanya pembentukan holding ini, nantinya Pertamina akan menjadi induk usaha dengan kepemilikan saham 100 persen dimiliki oleh negara. Pertamina akan menguasai PGN sebagai anak usaha melalui pengalihan 57 persen kepemilikan saham pemerintah. (Lihat Kena Auto Reject Pertama Kali, Saham PGAS Jadi Incaran Investor Asing)

PGN akan menjadi induk Pertagas, anak usaha PT Pertamina di bidang gas. Sebaliknya, anak usaha PGN, PT Saka Energi Indonesia, akan diambilalih PT Pertamina Hulu Energi (PHE). Kabar terakhir, subtim transaksi dan tim implementasi hingga sekarang masih membahas skema dan cara akuisisi Pertagas oleh PGN.

Promo Terbaru di Bareksa

Padahal, telah beredar dokumen yang menyatakan PGN telah mendapatkan pinjaman senilai US$536 juta untuk mengakuisisi Pertagas. Namun, Deputi Kementerian BUMN Bidang Pertambangan, Industri Strategis dan Media, Fajar Harry Sampurno enggan mengkonfirmasi nilai akuisisi setara dengan nilai pinjaman tersebut.

Bila BUMN migas yang menguasai sektor strategis nasional ini bergabung, seperti apa kondisi keuangannya secara konsolidasi?

Kinerja Pertamina

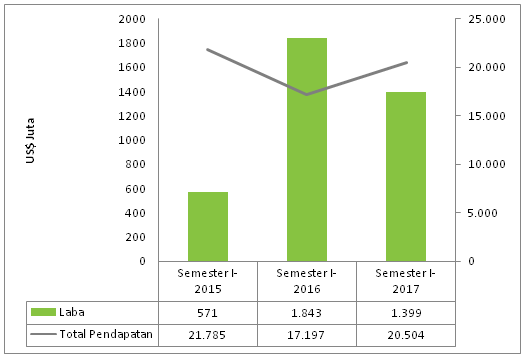

Dalam data terakhir yang telah disampaikan kepada publik, semester I 2017, Pertamina mencatatkan laba anjlok 22,7 persen menjadi US$1,39 miliar dari sebelumnya US$1,8 miliar.

Padahal dari sisi pendapatan pertamina berhasil mengantongi peningkatan hingga 19,2 persen menjadi US$20,5 miliar dari periode yang sama tahun sebelumnya US$17,2 miliar. Kenaikan pendapatan didorong pos penjualan minyak mentah, gas bumi dan produk perminyakan dari dalam ataupun eskpor yang masing-masing naik 16,7 persen dan 98,9 persen.

Turunnya laba perusahaan tertekan biaya penjualan dan beban produksi hulu dan lifting yang masing-masing membengkak 35 persen dan 18 persen. (Baca Saham PGAS Terus Anjlok, Bagaimana Prospek Kinerja dan Saham PGN?)

Grafik: Pendapatan dan Laba Pertamina

Sumber:Laporan keuangan perusahaan

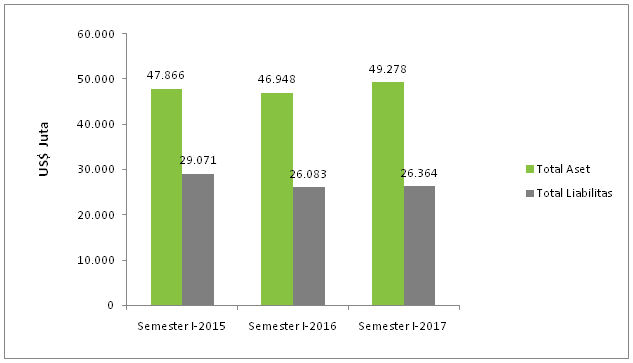

Sementara dari sisi neraca, total aset perusahaan yang bergerak di bidang energi meliputi minyak, gas serta energi baru dan terbarukan ini naik 6 persen menjadi US$49,2 miliar dari sebelumnya US$46,9 miliar. Peningkatan ini utamanya terdorong komponen aset minyak dan gas yang meningkat 11,64 persen menjadi US$16,3 miliar dari sebelumnya US$14,6 miliar

Adapun kas dan setara kas turun 14 persen menjadi US$4,3 miliar dari periode yang sama tahun sebelumnya US$5 miliar. (Lihat Teruskan Rencana Akuisisi PGN, Dirut Baru Pertamina Dukung Holding BUMN)

Di sisi lain, total liabilitas perusahaan turun 4,7 persen menjadi US$26,4 miliar dari sebelumnya US$25,2 miliar karena penurunan utang usaha pihak ketiga dan utang usaha pihak berelasi.

Grafik: Neraca Keuangan Pertamina

Sumber:Laporan keuangan perusahaan

Adapun total ekuitas Pertamina naik tipis 3,7 persen dari US$22,07 miliar pada semester I 2016 menjadi US$22,9 miliar di semenster I 2017. Ini disebabkan rugi saldo laba yang belum ditentukan penggunaannya turun 5 persen dari Rp2,02 triliun menjadi Rp1,93 triliun. (Baca Holding BUMN Migas: Tidak Ada Tender Offer, Akuisisi Pertamina Positif Bagi PGN?)

Kinerja PGN

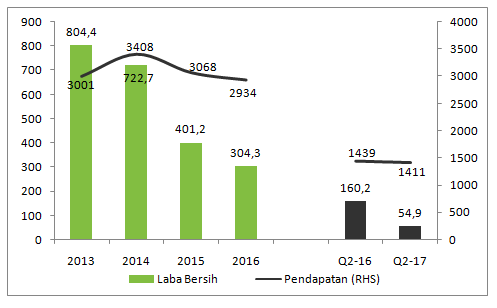

Pada periode yang sama, bisnis PGN terdiri dari kegiatan distribusi gas, penjualan migas, dan operasional lainnya dengan kontribusi terbesar dari kegiatan distribusi hingga 83 persen dari total pendapatan mencatatkan penurunan. Sehingga pendapatan PGN bergantung dari besaran volume penjualan dan harga jual.

Grafik : Perbandingan Pertumbuhan Penjualan dan Laba Bersih PGN (US$ Juta)

Sumber : Laporan Keuangan, diolah Bareksa

PGN pada semester I 2017, mencatat pendapatan turun 1,94 persen menjadi US$ 1,41 miliar dari US$1,44 miliar di semester I 2016. Penurunan ini disebabkan turunnya nilai distribusi gas hingga 7,95 persen di semester I 2017 secara YoY dan diikuti penurunan nilai transmisi gas. (Baca : Laba US$ 1,4 Miliar di Semester I 2017, Ini Historikal Laba Pertamina Sejak 2012)

Pendapatan dari hasil penjualan migas mengalami kenaikan pada semester I 2017. Dari sisi konsumsi memang terdapat penurunan volume permintaan atau konsumsi seiring berkurangnya permintaan pendistribusian gas di sektor kelistrikan dan industri serta imbas libur panjang lebaran.

Dari sisi harga jual, sepanjang semester I 2017, PGN menawarkan harga jual yang lebih tinggi, yakni rata-rata US$8,59 per MMBtu. Sementara harga jual di akhir 2016 sebesar US$8,55 per MMBtu dan pada semester I 2016 sebesar US$8,42 per MMBtu.

Dengan demikian, harga jual gas hingga semester I 2017 hanya naik 2,02 persen. (Lihat : PGN Butuh Rp332,5 Triliun Bangun Infrastruktur Gas)

Dengan kenaikan harga jual gas yang tipis tersebut kurang dapat mengkompensasi berkurangnya pendapatan jika terjadinya penurunan volume jual seperti yang terjadi di periode semester I 2017. Sehingga, wajar jika PGN mengalami penurunan pendapatan tersebut. Begitupun hingga bottom linenya yang juga mengalami penurunan.

Meski mengalami penurunan kinerja dari sisi volume, PGN masih menghasilkan laba dalam periode enam bulan tersebut.

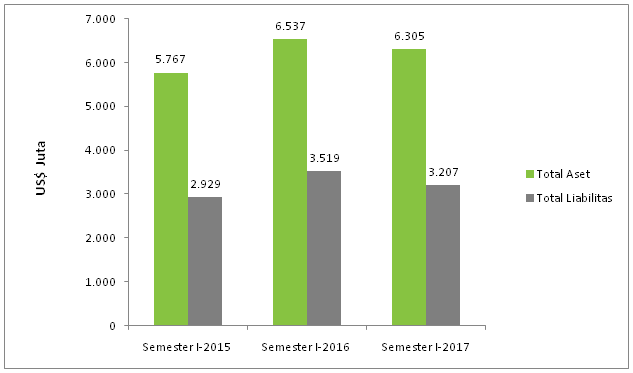

Grafik: Neraca Keuangan PGN

Sumber:Laporan keuangan perusahaan

Dari sisi neraca, total aset perusahaan energi yang meliputi minyak, gas serta energi baru dan terbarukan ini turun 3 persen menjadi US$6,3 miliar dari sebelumnya US$6,5 miliar. Penurunan ini utamanya terdorong komponen kas dan setara kas yang anjlok 30,3 persen menjadi US$906 juta dari sebelumnya US$1,3 miliar.

Total liabilitas perusahaan juga turun 4,7 persen menjadi US$3,2 miliar dari sebelumnya US$3,52 miliar karena penurunan liabilitas jangka pendek hingga 30 persen menjadi US$575,6 juta dari sebelumnya US$815 juta. (Baca : Pertamina Pangkas Investasi Pengeboran Sumur di Blok Mahakam)

Ilustrasi Keuangan Holding Migas

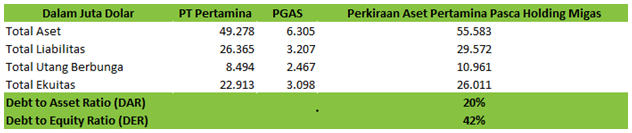

Melihat data-data keuangan dari dua BUMN migas tersebut, Bareksa mencoba menghitung dengan menggunakan ilustrasi kondisi keuangan dari kedua perusahaan migas yang telah dikonsolidasikan. Adapun basis laporan keuangan yang digunakan adalah semester I 2017.

Salah satu yang bisa dianalisis adalah tentang rasio utang terhadap total aset perusahaan (debt to asset ratio) dan rasio utang terhadap total ekuitas perusahaan (debt to equity ratio) yang dapat menunjukkan seberapa besar kemampuan perusahaan dalam memenuhi utang yang harus dipenuhi dengan total aset ataupun total ekuitas yang dimiliki.

Dalam hal ini Bareksa ingin mengetahui seberapa besar kemungkinan holding BUMN tambang mendapatkan peluang pinjaman dari perbankan atau opsi pembiayaan lainnya.

Untuk penghitungan rasio utang terhadap total aset dan rasio utang terhadap total ekuitas, nilai utang yang digunakan adalah utang berbunga Pertamina setelah menjadi induk perusahaan holding migas. Hal ini dilakukan karena utang berbunga merupakan utang yang memiliki beban bunga berkelanjutan dan akan menjadi pertimbangan dari pihak pemberi pinjaman atau investor untuk memberikan pinjaman ataupun menginvestasikan uang ke dalam suatu perusahaan. (Baca : Dituntut KPPU Denda Rp9,9 Miliar, PGN Siapkan Upaya Hukum)

Tabel: Ilustrasi Rasio Utang Terhadap Aset dan Rasio Utang Terhadap Ekuitas Holding BUMN Migas

Sumber : Data Perusahaan, diolah Bareksa

Berdasarkan tabel perhitungan tersebut dihasilkan bahwa rasio utang terhadap total aset adalah 0,2 kali atau 20 persen. Hal ini menunjukkan bahwa bobot utang berbunga yang dimiliki dari holding BUMN migas terhadap total aset konsolidasinya sebesar 0,2 kali atau 20 persen. (Baca : PGN Masih Fokus Industri, Siapkan Capex Hingga US$210 Juta)

Begitupun rasio utang terhadap total ekuitas. Dengan asumsi total ekuitas yang dijumlahkan, maka dihasilkan DER 0,42 kali atau 42 persen. Hal ini menunjukkan bahwa bobot utang berbunga yang dimiliki holding BUMN migas terhadap total ekuitas konsolidasinya mencapai 0,42 kali atau 42 persen.

Dari data tersebut, maka Pertamina yang ditunjuk menjadi induk perusahaan holding migas, memiliki rasio utang yang relatif kecil, sehingga memiliki ruang untuk menambah utang, baik melalui pinjaman bank ataupun penerbitan obligasi.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.