Bidik Dana Besar, BEI Sarankan Go-Jek Dual Listing di AS dan Indonesia

BEI menilai bursa domestik dapat menyerap emisi saham perusahaan besar hingga Rp10 triliun

BEI menilai bursa domestik dapat menyerap emisi saham perusahaan besar hingga Rp10 triliun

Bareksa.com – Bursa Efek Indonesia merekomendasikan Go-Jek melakukan dual listing di bursa dalam negeri dan Amerika Serikat. BEI menilai bursa domestik dapat menyerap emisi saham perusahaan besar hingga Rp10 triliun.

Direktur Utama Bursa Efek Indonesia, Tito Sulitio, mengungkapkan perusahaan digital besar seperti Go-Jek tidak memiliki pilihan selain mencatatkan sahamnya melalui penawaran umum perdana (initial public offering/IPO) bursa saham. Namun, apabila Go-Jek memang ingin listing di AS, dia merekomendasikan perusahaan itu juga mencatatkan sahamnya di BEI.

“Kalo mereka bicara sampai Rp10 triliun, ada kok pasarnya,” ujar Tito di Jakarta, Rabu, 10 Januari 2018.

Promo Terbaru di Bareksa

Tito memandang apabila Go-Jek listing di AS dengan mata uang rupiah, akan kurang menarik bagi investor. Saham Go-Jek akan lebih menarik apabila dual listing di AS dan Indonesia.

Hingga saat ini, nilai IPO saham terbesar di Indonesia dalam 20 tahun terakhir adalah PT Adaro Energy Tbk (ADRO). Saat IPO saham, Adaro berhasil meraih dana segar sebesar Rp12,25 triliun.

Meski begitu, Tito juga menyadari bahwa sejauh ini baru Adaro Energy yang berhasil melangsungkan IPO saham dengan jumlah sangat besar. Dia juga melihat Indonesia memang masih memiliki keterbatasan, salah satunya bobot MSCI BEI di indeks emerging market masih sekitar 2,2 persen.

Sementara itu, sejumlah perusahaan digital yang berencana mencatattkan sahamnya di BEI masih menunggu peraturan kapitalisasi program dalam akuntansi. Dia berharap peraturan pencatatan akuntasi tersebut dapat selesai tahun ini.

Tito mengatakan, perusahaan startup memiliki potensi perkembangan yang bagus apabila go public.

Market Cap Rp10.000 Triliun

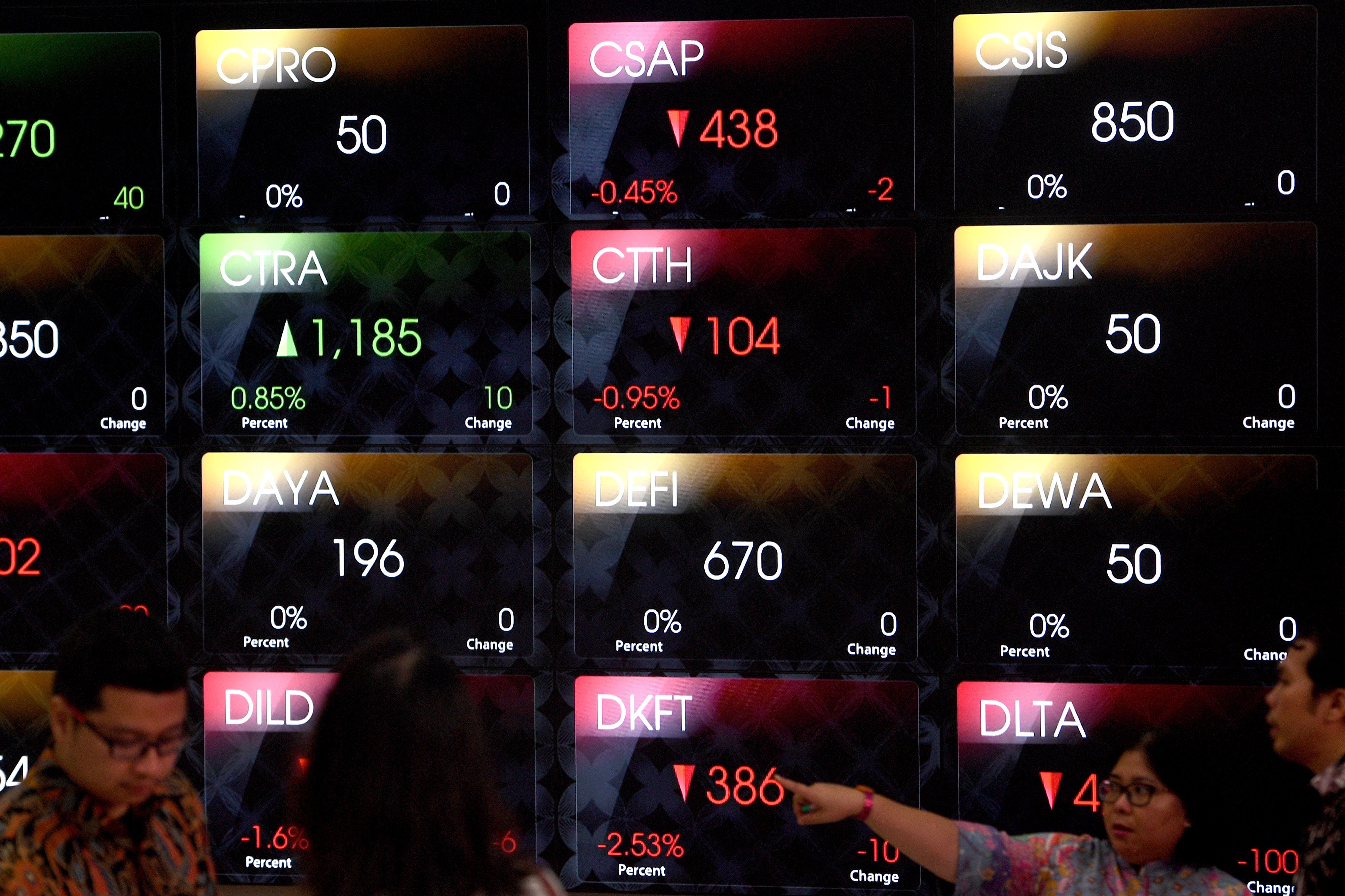

Bursa Efek Indonesia menargetkan kapitalisasi pasar (market capitalization/ market cap) BEI pada 2019 dapat mencapai Rp10.000 triliun. Dia memandang target tersebut realistis karena market cap BEI dibandingkan dengan dengan GDP masih sekitar 64 persen.

“Thailand market cap-nya 100 persen dibanding GDP, Singapura bahkan lebih,” katanya.

Banyak faktor yang dapat meningkatkan market cap BEI, di antaranya adalah jika revaluasi boleh dikapitalisasi, jumlah emiten saham bertambah, pertumbuhan indesk harga saham gabunan (IHSG) dan apabila dual listing strategis dapat terealisasi.

Saat ini nilai market cap BEI mencapai Rp7.070 triliun. Pada akhir tahun lalu market cap BEI pertama kalinya mencapai Rp7.000 triliun. (AM)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.385,6 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,56 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.085,51 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.854,58 | ||||||

Insight Renewable Energy Fund | 2.288,82 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.