Berita Hari Ini : Asumsi Makro APBN 2019 Meleset, Global Bond BMRI US$750 Juta

Amman Mineral akan IPO, GIAA perkuat bisnis aviasi dan non aviasi, SCMA private placement Rp360 miliar

Amman Mineral akan IPO, GIAA perkuat bisnis aviasi dan non aviasi, SCMA private placement Rp360 miliar

Bareksa.com - Berikut adalah intisari perkembangan penting di isu ekonomi, pasar modal, dan aksi korporasi, yang disarikan dari media dan laporan keterbukaan informasi Bursa Efek Indonesia, Rabu, 10 April 2019 :

Asumsi Makro

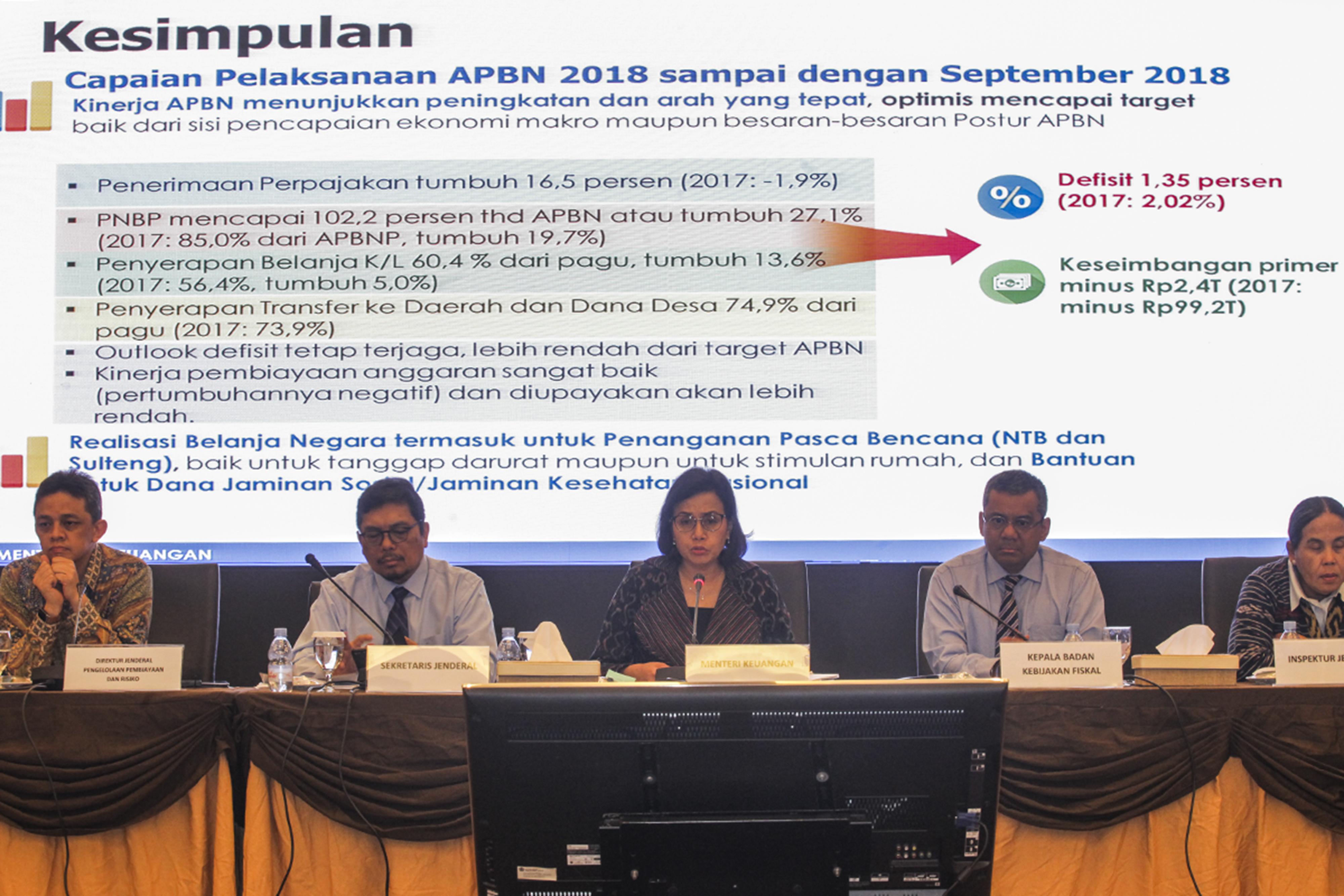

Lewat Kementerian Keuangan (Kemkeu), pemerintah bakal mengevaluasi realisasi asumsi makroekonomi yang ditetapkan dalam Anggaran Pendapatan dan Belanja Negara (APBN) 2019.

Promo Terbaru di Bareksa

Sepanjang kuartal I 2019 lalu, realisasi beberapa indikator makro masih jauh dari target di APBN 2019. Indikator makro yang dimaksud, antara lain, nilai tukar rupiah yang relatif stabil di kisaran Rp14.100-Rp14.200 terhadap dolar Amerika Serikat (AS). Sementara asumsi rata-rata kurs rupiah dalam APBN 2019 sebesar Rp15.000 per dolar AS.

Selain itu, rata-rata harga minyak mentah atau Indonesia Crude Price (ICP) Januari-Maret baru mencapai US$60,49 per barel. Artinya, rata-rata ICP sepanjang kuartal I 2019 masih jauh dari asumsi dalam APBN yang sebesar US$70 per barel.

Terakhir, lifting minyak dan gas (migas) di kuartal I 2019 belum mencapai target. Satuan Kerja Khusus Pelaksana Kegiatan Hulu Minyak dan Gas (SKK Migas) juga mencatat lifting migas 1,814 juta boepd atau baru mencapai 94,6 persen dari target APBN 2019 yang sebesar 2.025 mboepd.

PT Bank Mandiri (Persero) Tbk (BMRI)

Perseroan menerbitkan global bonds US$750 juta. Angka itu lebih kecil dari yang direncanakan pada awal tahun US$1 miliar. Direktur Utama Mandiri Kartika Wiroatmodjo mengatakan perseroan sudah merilis US$750 juta, karena kebutuhannya baru senilai itu. Selanjutnya, perseroan juga akan memulai settlement. Roadshow penawaran telah dilakukan pada 2-3 April 2019.

Emisi global bonds tersebut menjadi prioritas perseroan untuk memperbaiki struktur pendanaan valas yang sempat mengetat pada akhir 2018 lalu. "US treasury juga telah memberikan spread yang baik atas obligasi ini 168 bps," katanya.

Sementara itu, untuk penghimpunan dana nonkonvensional berdenominasi rupiah, Bank Mandiri memperkirakan kebutuhannya tidak akan sebanyak tahun lalu. Sepanjang 2018, bank pelat merah tersebut menerbitkan obligasi berkelanjutan hingga Rp10 triliun.

PT Amman Mineral Nusa Tenggara

Perseroan dikabarkan akan menggalang dana melalui aksi penawaran umum perdana saham atau IPO dengan target dana US$600 Juta. Berdasarkan sumber informasi yang dikutip Bloomberg, Amman Mineral Nusa Tenggara (AMNT), pemilik tambang emas dan tembaga terbesar kedua di Indonesia, disebut mempertimbangkan penggalangan dana melalui IPO dengan target US$600 juta. Menurut sumber tersebut, perseroan akan melantai di Bursa Efek Indonesia pada kuartal IV 2019.

Dilansir dari laman resmi AMNT, PT Amman Mineral Internasional saat ini mengempit kepemilikan saham 82,2 persen di perseroan. Sementara itu, sisa saham dipegang oleh PT Pukuafu Indah sebesar 17,8 persen.

Adapun, PT Amman Mineral Internasional ada perusahaan yang pemegang sahamnya terdiri atas PT AP Investment 50 persen dan PT Medco Energi Internasional Tbk 50 persen.

PT Garuda Indonesia (Persero) Tbk (GIAA)

Perseroan akan melakukan sejumlah pengembangan guna meningkatkan kinerja perseroan tahun ini. Direktur Utama Garuda Indonesia I Gusti Ngurah Askhara Danadiputra mengatakan perseroan terus berfokus melakukan sejumlah pengembangan dari lini bisnis aviasi maupun non-aviasi.

Pria yang akrab disapa Ari Askhara mengatakan bahwa untuk jangka menengah, emiten berkode saham GIAA itu ingin membuat sinergi Garuda Grup dan Sriwijaya Grup menjadi kesatuan yang solid, sehingga dapat membuat efisiensi biaya perseroan.

Sementara itu, dalam jangka panjang, Ari menjelaskan perseroan ingin terus mengembangkan Garuda Indonesia sebagai pemain global yang lebih diperhitungkan.

“Selama ini memang sudah dikenal secara global, tetapi baru di skala regional. Kami sedang membuat landasan kuat untuk menopang operasi skala globalnya. Karena operasi global membutuhkan modal yang sangat besar,” ujarnya seperti dikutip Bisnis.com.

PT Surya Citra Media Tbk (SCMA)

Perseroan berniat menggelar private placement. Hasil dananya bakal digunakan untuk mengakuisisi tiga perusahaan. Berdasarkan keterbukaan informasi ke Bursa Efek Indonesia, total nilai transaksi akuisisinya Rp360 miliar.

Nilai Akuisisi PT Kapanlagi Dot Com menjadi yang terbesar, Rp192 miliar. Sementara, nilai akuisisi PT Vidio Dot Com dan PT Binary Ventura Indonesia masing-masing Rp115 miliar dan Rp53 miliar.

Total nilai akuisisi inilah yang akan menjadi target perolehan dana private placement SCMA. Seperti diketahui, SCMA berniat menggelar private placement dengan melepas 1,46 miliar saham atau 10 persen dari modal ditempatkan dan disetor.

PT Elang Mahkota Teknologi Tbk (EMTK) selaku pemegang 60,69 persen saham SCMA bakal mengambil sejumlah saham yang dilepas. Sisa alokasi saham baru lainnya akan ditawarkan ke investor yang tertarik

PT Toba Bara Sejahtera Tbk (TOBA)

Perseroan akan melakukan dua aksi korporasi sekaligus. Yang pertama adalah penambahan modal dengan hak memesan efek terlebih dahulu (HMETD) alias rights issue. Di saat yang sama, TOBA juga akan memecah nominal saham atau stock split dengan rasio 1:4.

Sementara jumlah saham baru yang akan dilepas sebanyak 470 juta saham dengan nominal Rp 200 per saham. Jumlah tersebut sebelum dilaksanakan stock split. Jika sudah stock split, berarti nominal saham TOBA hasil rights issue akan dipecah menjadi Rp50.

Jumlah sahamnya juga akan menjadi 1,88 miliar saham. Untuk menjalankan aksi korporasi tersebut, TOBA bakal meminta izin kepada pemegang saham melalui rapat umum pemegang saham tahunan (RUPST) dan rapat umum pemegang saham luar biasa (RUPSLB) yang akan dilaksanakan pada Rabu, 15 Mei 2019 nanti.

(AM)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.382,92 | - | |||||

Trimegah Dana Obligasi Nusantara | 1.093,59 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.080,08 | - | - | ||||

Capital Fixed Income Fund | 1.845,41 | ||||||

Insight Renewable Energy Fund | 2.272,15 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.