Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Saat ini kapitalisasi pasar dari 20 BUMN di BEI mencapai 26% dari total perusahaan tercatat

Saat ini kapitalisasi pasar dari 20 BUMN di BEI mencapai 26% dari total perusahaan tercatat

Bareksa.com - Kementerian Badan Usaha Milik Negara (BUMN) menyiapkan sembilan anak usaha perusahaan milik negara melakukan penawaran saham perdana kepada publik (initial public offering/ IPO) pada 2017 dengan perkiraan perolehan dana senilai Rp21 triliun.

”Sembilan anak usaha perusahaan BUMN siap go public, dengan mencatatkan saham di Bursa Efek Indonesia (BEI). Proses menuju IPO sedang berlangsung,” kata Deputi Bidang Restrukturisasi dan Pengembangan Usaha Kementerian BUMN Aloysius K Ro di sela ”Media Gathering Paparan Kinerja BUMN 2016 dan Target 2017” di Jakarta akhir pekan lalu.

Menurut Aloysius, perusahaan yang akan memperdagangkan saham di BEI adalah anak usaha BUMN, ada juga yang merupakan cucu usaha BUMN. Dia menjelaskan, sembilan anak usaha BUMN tersebut yaitu anak usaha PT Wijaya Karya Tbk (2 perusahaan), PT PP Tbk (2 perusahaan), PT Pertamina (1 perusahaan), PT Pelindo I (1 perusahaan), PT Garuda Indonesia Tbk (1 perusahaan), PT PLN (1 perusahaan).

Anak usaha yang akan dilepas sahamnya antara lain Tugu Pratama (Pertamina), Garuda Maintenance Facilities (GMF), Jasa Armada (Pelindo II). Namun, sebagian lainnya tidak disebutkan karena merupakan anak usaha perusahaan terbuka (Tbk).

”Jumlah masing-masing saham anak usaha yang dilepas ke pasar berkisar 20 persen, sesuai dengan kebutuhan,” kata dia. Terkait waktu pelepasan saham di lantai bursa, Aloysius mengatakan tidak dilakukan bersamaan atau disesuaikan dengan waktu dan kondisi pasar saham. ”Saat ini sembilan anak usaha BUMN yang disiapkan untuk IPO. Namun, ada kemungkinan menyusul lagi dua perusahaan pada 2018,” ujar dia.

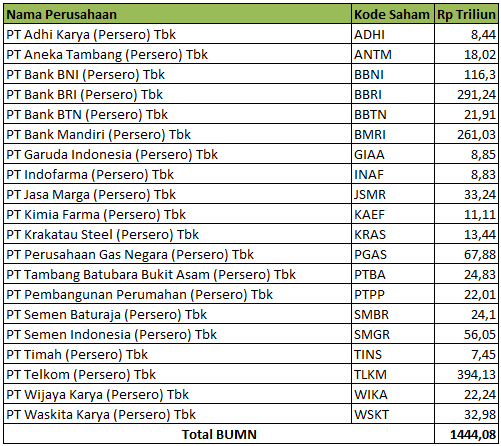

Tabel: Kapitalisasi Pasar Emiten BUMN di Bursa

Sumber: Kementerian BUMN, Bareksa.com

Menurut dia, saat ini kapitalisasi pasar dari 20 perusahaan BUMN yang sudah tercatat di BEI mencapai 26 persen dari total semua perusahaan yang sahamnya dapat diperdagangkan. ”Dengan penambahan sembilan BUMN yang akan IPO tersebut, total kapitalisasi pasar BUMN di BEI ditargetkan mencapai 30 persen. Ini suatu kebanggaan bagi kita bahwa BUMN menjadi faktor penentu pada perdagangan di lantai bursa,” ungkap dia.

Sebagai informasi, per 6 Maret 2016, nilai kapitalisasi pasar BEI mencapai Rp5.420 triliun sedangkan total 20 BUMN yang sudah tercatat itu mencapai Rp1.444 triliun. Berarti, dengan asumsi ukuran bursa tetap, setidaknya tambahan kapitalisasi pasar dari para calon emiten BUMN itu mencapai Rp200 triliun agar bisa menguasai 30 persen nilai market cap di bursa.

Sementara itu, dalam dua tahun terakhir ini, ada tiga anak usaha BUMN yang sudah go public dan memberi daya tarik bagi investor. Nama-nama itu antara lain PT Wika Beton Tbk (WTON), PT Waskita Beton Precast Tbk (WSBP) dan PT PP Properti Tbk (PPRO). (Baca juga: Mengukur Performa Saham dan Rencana IPO Perusahaan Anak BUMN)

(hm)

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.117,58 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.106,04 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.886,76 | ||||||

Syailendra Sharia Fixed Income Fund | 1.080,62 | - | - | ||||

Capital Regular Income Fund Dividen | 1.025,06 | - | - | - | - |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 18 hari

Jangka Waktu

2 tahun

Terjual 95%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 18 hari

Jangka Waktu

4 tahun

Terjual 64%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.