Setelah Rights Issue, Berapa Besar Ruang Gerak Pinjaman Antam?

Antam akan bekerja sama dengan Inalum dan mitra strategis kembangkan Proyek SGA Mempawah

Antam akan bekerja sama dengan Inalum dan mitra strategis kembangkan Proyek SGA Mempawah

Bareksa.com - Emiten pelat merah PT Aneka Tambang Tbk (Antam) sedagn menanti suntikan penanaman modal negara (PMN) senilai Rp3,5 triliun melalui rights issue. Aksi korporasi senilai total Rp5,39 triliun tersebut diharapkan dapat menaikkan ekuitas dan menambah ruang gerak untuk mewujudkan tiga megaproyek yang mendukung hilirisasi tambang.

Chief Financial Officer Antam Aloysius K. Ro menjelaskan perseroan berharap dapat segera merampungkan aksi korporasi itu pada Oktober tahun ini. Ke depannya perseroan dapat meraih pendanaan lebih besar, termasuk dari obligasi atau pinjaman bank.

"Kami harapkan mulai pricing (pembentukan harga) pada September dan kami akan gelar public expose,” ujarnya di sela-sela acara Emiten Bicara Industri pada Rabu 1 Juli 2015.”Kami fokus equity financing karena memberi kepercayaan terhadap Antam. Saat pemerintah sebagai pemegang saham masuk, kepercayaan akan naik."

Promo Terbaru di Bareksa

Dia pun mengatakan tiga penjamin emisi akan membantu Antam menuntaskan aksi right issue tersebut. Ketiganya adalah Mandiri Sekuritas, Bahana Securities dan Danareksa Sekuritas. Harapannya, setelah rights issue selesai, ekuitas perseroan dapat meningkat dan dapat mencari pendanaan lebih besar, termasuk dengan cara penerbitan obligasi.

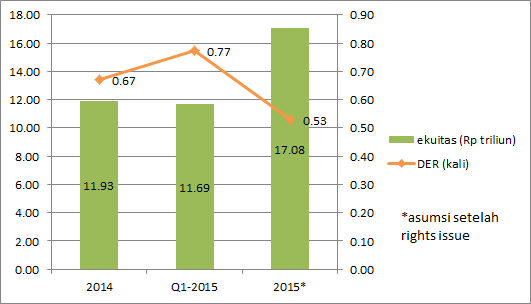

Menurut perhitungan Bareksa, peningkatan jumlah ekuitas dari rights issue tersebut akan berdampak baik bagi rasio utang perseroan (debt to equity ratio/DER). DER Antam bisa turun menjadi 0,53 kali dibanding 0,77 kali pada akhir kuartal pertama lalu.

Grafik Perbandingan Rasio Utang & Ekuitas Antam

Sumber: Antam, diolah Bareksa

Selain itu, nilai ekuitas perseroan menjadi lebih tinggi sekitar Rp17,08 triliun dibanding Rp11,69 triliun pada akhir Maret 2015. Dengan ekuitas yang lebih tinggi, ruang pinjaman perseroan menjadi lebih luas. Tiga proyek utama Antam memerlukan investasi hingga $3,3 miliar atau setara dengan Rp44,5 triliun.

Dengan nilai ekuitas lebih besar, nilai pinjaman yang dapat diraih juga lebih besar. Misalnya perseroan ingin mengambil pinjaman hingga tiga kali ekuitas yaitu Rp41 triliun. Angka tersebut naik jauh 85 persen dibanding kemampuan sebelumnya yang hanya Rp35 triliun dengan DER yang sama.

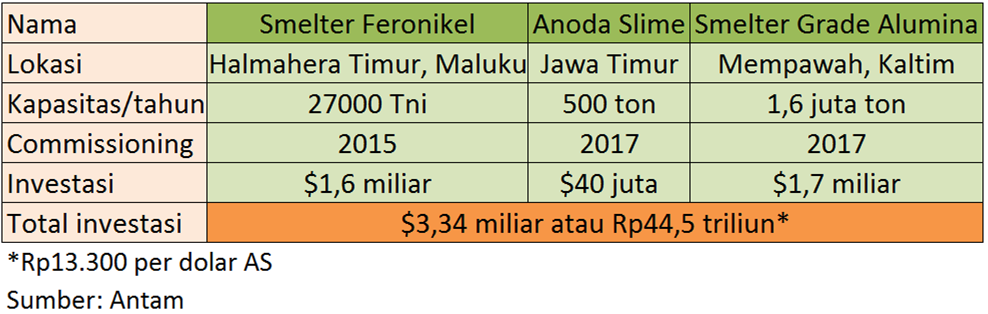

Tabel Proyek Utama Antam

Adapun tiga proyek utama Antam adalah pembangunan pabrik yang memproses nikel menjadi feronikel di Halmahera Timur, pabrik anoda slime (lumpur anoda) untuk pemurnian emas di Jawa Timur, dan pembangunan smelter grade alumina (SGA) di Mempawah. Hanya dua proyek yaitu feronikel dan anoda slime yang akan diutamakan mendapat suntikan dana dari PNM. Sementara proyek SGA Mempawah akan diwujudkan dengan patungan (joint venture).

Proyek pertama adalah smelter feronikel berkapasitas 27.000 Ton per tahun. Proyek yang diharapkan mulai beroperasi tahun ini memakan investasi hingga $1,6 miliar. Proyek kedua pengolahan anoda slime menjadi emas. Antam akan mengambil produk sampingan PT Smelting di Gresik dan mengolahnya dalam pabrik berkapasitas 500 ton per tahun itu. Proyek yang ditargetkan rampung pada 2017 ini membutuhkan investasi $40 juta.

Kerja sama dengan Inalum

Emiten berkode ANTM ini juga akan bekerja sama dengan mitra strategis untuk mengembangkan proyek smelter grade alumina. Mitra yang sudah pasti adalah PT Indonesia Asahan Aluminium Persero (Inalum), BUMN yang memiliki satu-satunya peleburan aluminium di Asia Tenggara.

Antam juga akan segera menggelar tender untuk mencari investor lain yang nantinya bakal menggarap smelter grade alumina senilai $1,7 miliar itu. Setelah melalui proses tender, Antam berharap groundbreaking terlaksana pada kuartal kedua tahun depan.

Direktur Pengembangan Antam Johan Nababan mengatakan setidaknya ada tiga perusahaan multinasional akan ikut berpartisipasi dalam proyek itu. "Ada dari Dubai Alumunium (Dubal), Rusia Alumunium (Rusal), dan dari China (Tiongkok)," ungkapnya

Johan menyatakan Antam masih melihat plus minus dari tiap perusahaan yang mengajukan pinangan. Rusal masih dilihat keseriusannya karena utilisasi perusahaan tersebut belum maksimal.

Terkait perusahaan dari Tiongkok, Johan menjelaskan, setelah Presiden Joko Widodo mengunjungi Pemerintah Negeri Tirai Bambu, terdapat komitmen 'G to G' (government to government). "Ada pinjaman sampai $50 miliar dari China Development Bank (CDB) dan Industrial and Commercial Bank of China (ICBC). Tenornya lebih lama bisa 15 tahun, interest rate LIBOR plus premium sedikit. LIBOR saja cuma 2,3 persen," ungkapnya.

Pemerintah Tiongkok peduli dengan adanya kerja sama tersebut. Johan menjelaskan, terdapat kesepakatan jika ada perusahaan Tiongkok ingin ikut berkerja sama, Antam harus melakukan pengecekan ke National Development and Reform Commission (NDRC).

Smelter pengolahan bauksit yang hasil produksinya akan digunakan oleh Inalum tersebut diharapkan berkapasitas 1,6 juta metrik ton per tahun. Namun, Johan berharap produksi bisa mencapai 2 juta metrik ton per tahun untuk memenuhi tingkat keekonomian.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.385,6 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,56 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.085,51 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.854,58 | ||||||

Insight Renewable Energy Fund | 2.288,82 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.