Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Nilai kupon menjadi indikator risiko yang terkandung dalam obligasi.

Nilai kupon menjadi indikator risiko yang terkandung dalam obligasi.

Bareksa.com – Para pelaku di dunia bisnis, investasi, dan pasar modal tentu sudah tidak asing lagi dengan obligasi. Selain saham, obligasi merupakan salah satu produk investasi yang tersedia di pasar modal dan diperdagangkan di Bursa Efek Indonesia.

Obligasi adalah surat utang berjangka waktu tertentu--mulai 1 tahun hingga 30 tahun--yang diterbitkan oleh perusahaan atau pemerintah untuk mendapatkan dana pembiayaan dari masyarakat. Pemegang obligasi (investor) akan mendapatkan keuntungan berupa bunga (kupon atau coupon rate) yang akan dibayarkan oleh penerbit obligasi pada periode tertentu, misalnya 3 bulanan, 6 bulanan atau tahunan. Adapun pinjaman pokoknya akan dibayarkan pada akhir periode sesuai dengan kontrak/perjanjian (jatuh tempo).

Pada dasarnya, obligasi ada berbagai jenis. Antara lain ada jenis obligasi menurut penerbit, hak penukaran/opsi, jaminan (kolateral), nilai nominal, metode perhitungan imbal hasil, dan pembayaran bunga (kupon).

Jenis obligasi yang penting diketahui investor adalah yang berdasarkan pembayaran bunga (kupon), karena ini yang umum ditransaksikan. Di sini ada dua jenis, yakni obligasi yang memiliki tingkat suku bunga tetap (fixed rate) dan yang dengan tingkat suku bunga mengambang (variable rate).

Lalu, apa perbedaan keduanya?

1. Obligasi dengan tingkat suku bunga tetap (Fixed Rate, FR)

Obligasi berkupon tetap ini biasa disingkat dengan nama FR dan membayarkan kupon dengan nilai persentase tertentu yang tetap dalam jangka waktu tertentu, dihitung dari nilai pokok obligasi (nominal obligasi).

Obligasi ini hampir serupa dengan deposito. Yang membedakannya, jangka waktu jatuh temponya lebih panjang, bisa berkisar antara 1-30 tahun. Semakin panjang waktu jatuh temponya, semakin besar pula kupon obligasinya.

Besarnya nilai kupon obligasi ini juga disebabkan ada risiko gagal bayar dari penerbit obligasi. Misalnya, perusahaan yang menerbitkan obligasi menderita kerugian besar atau dihimpit resesi. Karena itu, untuk menanggung risiko dimaksud, investor ditawari kompensasi berupa kupon obligasi dengan nilai yang biasanya lebih tinggi daripada bunga deposito. Adapun deposito memiliki risiko yang rendah karena apabila bank bangkrut, dana investor dalam nilai tertentu dijamin Lembaga Penjamin Simpanan (LPS).

Obligasi pemerintah memiliki tingkat keamanan yang lebih tinggi dibandingkan dengan obligasi perusahaan. Sebab, pemerintah memiliki kemampuan untuk memungut pajak dan mencetak uang.

Berikut adalah sejumlah obligasi pemerintah dengan tingkat suku bunga tetap (fixed rate, FR).

Tabel: Daftar Obligasi Pemerintah dengan Fixed Rate (Per 27 April 2016)

Sumber: Bareksa.com

Jika ingin memilih obligasi perusahaan, investor sebaiknya memilih obligasi yang memiliki rating tinggi. Rating mencerminkan besarnya risiko kegagalan penerbit obligasi dalam membayar bunga atau pokok. Perusahaan yang memiliki rating AAA merupakan yang memiliki risiko paling rendah, kemudian disusul oleh AA, A, BBB, dan seterusnya hingga D.

2. Obligasi dengan tingkat suku tidak tetap atau mengambang (variable rate, VR)

VR merupakan obligasi yang pembayaran kuponnya dapat disesuaikan dengan tingkat bunga pasar yang dijadikan acuan (benchmark) secara berkala. Salah satu Surat Utang Negara (SUN) yang diterbitkan oleh pemerintah Indonesia yang memiliki tingkat suku bunga mengambang (variable rate), membayarkan bunganya setiap tiga bulan (kuartalan) berdasarkan imbal hasil Surat Perbendaharaan Negara (SPN) yang dijadikan sebagai suku bunga acuan (reference rate) yang diterbitkan melalui lelang di pasar perdana domestik.

Berdasarkan ketentuan pemerintah, peraturan perubahan suku bunga acuan yang dijadikan sebagai dasar perhitungan bunga Obligasi Negara dengan tingkat bunga mengambang perlu diumumkan paling lambat 30 (tiga puluh) hari sebelum diberlakukannya tingkat bunga obligasi pengganti.

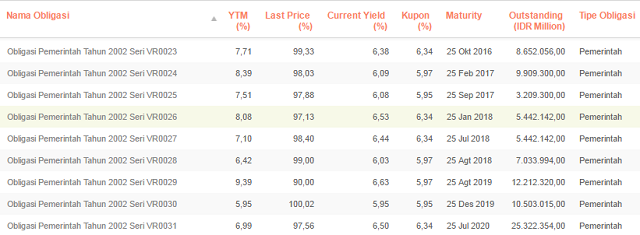

Berikut adalah daftar obligasi pemerintah dengan tingkat suku bunga mengambang.

Tabel: Daftar Obligasi Pemerintah dengan Variable Rate (Per 27 April 2016)

Sumber: Bareksa.com

Dalam investasi obligasi, hal yang penting untuk diketahui investor adalah besar kecilnya bunga (kupon). Ini merupakan cerminan dan kompensasi atas lamanya jangka waktu jatuh tempo (lamanya pengembalian uang investor) serta risiko gagal bayar yang akan dihadapi investor. Maka itu, nilai kupon dapat menjadi indikator besar kecilnya risiko obligasi. Semakin tinggi kupon obligasi, semakin tinggi pula risiko yang terkandung dalam obligasi tersebut. (kd)

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.112,93 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.099,37 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.874,86 | ||||||

Insight Renewable Energy Fund | 2.313,72 | ||||||

Syailendra Sharia Fixed Income Fund | 1.073,35 | - | - |

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

ST014

SyariahSukuk Tabungan

Periode Pembelian

7 Mar - 16 Apr 2025

Tipe Kupon

Mengambang

SR022

SyariahSukuk Ritel

Periode Pembelian

16 Mei - 18 Jun 2025

Tipe Kupon

Fixed

SBR014

Saving Bond Ritel

Periode Pembelian

14 Jul - 7 Agt 2025

Tipe Kupon

Mengambang

SR023

SyariahSukuk Ritel

Periode Pembelian

22 Agt - 12 Sep 2025

Tipe Kupon

Fixed

ORI028

Obligasi Negara Ritel

Periode Pembelian

29 Sep - 23 Okt 2025

Tipe Kupon

Fixed

ST015

SyariahSukuk Tabungan

Periode Pembelian

10 Nov - 3 Des 2025

Tipe Kupon

Mengambang