Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

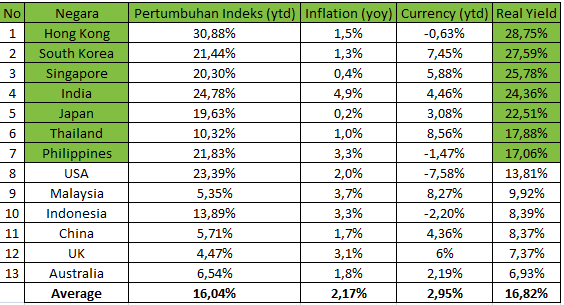

Potensi gain dihitung dengan melihat pertumbuhan indeks saham dikurangi inflasi dan currency risk terhadap dolar AS

Potensi gain dihitung dengan melihat pertumbuhan indeks saham dikurangi inflasi dan currency risk terhadap dolar AS

Bareksa.com – Komite Pasar Terbuka Federal (Federal Open Market Committee/FOMC) Bank Sentral Amerika Serikat (The Fed) dijadwalkan akan menggelar pertemuan terakhir tahun 2017 pada 12-13 Desember waktu Washington. Pertemuan ini diperkirakan bakal memutuskan kenaikan suku bunga acuan AS atau justru tetap mempertahankannya.

Apapun keputusannya akan menjadi jawaban terkait rencana The Fed untuk menaikkan tingkat suku bunga secara bertahap sebanyak 3 kali tahun ini. Keputusan bank sentral AS tersebut juga sangat memengaruhi perekonomian negara lain, termasuk juga dari sisi keuntungan berinvestasi di negara-negara emerging markets.

(Baca Juga : Ekonomi AS Tumbuh di Atas 3 Persen, The Fed Naikkan Suku Bunga Jadi 1,5 Persen?)

Secara teori, bila suku bunga di AS naik, kecenderungan suku bunga di negara emerging markets juga ikut meningkat karena untuk memberikan kompensasi atas risikonya. Di sisi lain, suku bunga yang naik juga menambah risiko terjadi inflasi semakin tinggi.

Intinya, bila investor menaruh dana di luar AS dengan kondisi tersebut, mereka akan mendapatkan potensi keuntungan (gain) yang besar sekaligus risiko yang juga tinggi.

Lantas, negara mana saja yang masih mempunyai potensi gain investasi?

Untuk mengukur hal tersebut, Bareksa menghitung pertumbuhan indeks saham di sejumlah negara maju dan emerging markets. Kemudian, Bareksa juga membandingkannya dengan faktor risiko inflasi dan mata uang masing-masing.

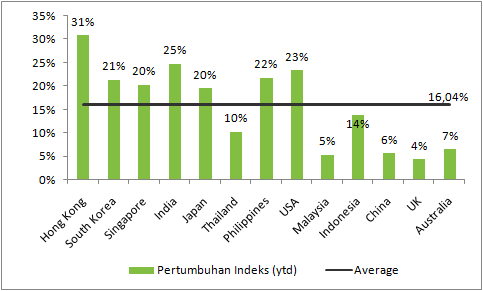

Grafik: Pertumbuhan Indeks Saham Sejumlah Negara Secara Year to Date (Ytd)

Sumber : IDX, diolah Bareksa

Dari 13 negara di atas, hanya terdapat tujuh negara yang pertumbuhan indeksnya mampu melewati rata-rata pertumbuhan indeks (ytd) sebesar 16 persen. Sisanya yang berada di bawah rata-rata justru mayoritas dihuni oleh negara emerging markets di Asia Tenggara seperti Thailand, Malaysia, dan Indonesia.

Menurut analisis Bareksa, hal ini diharapkan menjadi sentimen positif khususnya bagi investor asing yang masih mencari negara untuk dijadikan tempat dalam mengalokasikan dana investasinya. Sebab, negara yang pertumbuhan indeksnya masih di bawah rata-rata masih mempunyai potensi keuntungan lebih besar jika dibanding tujuh negara dengan pertumbuhan di atas rata-rata. Dengan catatan, perekonomian negara seperti Thailand, Malaysia, Indonesia, dan China harus tetap stabil. (Baca Juga : IHSG Capai 6.000 Tapi Pertumbuhannya Masih Tertinggal dari Bursa Dunia)

Namun bagaimana bila pertumbuhan di masing-masing negara dihitung dengan mengurangi inflasi maupun pergerakan currency negara tersebut terhadap dolar AS?

Tabel : Keuntungan Investasi Setelah Dikurangi Inflasi dan Currency Risk

Sumber : Tradingeconomics, IDX, diolah Bareksa

Senada dengan pertumbuhan indeks global, Malaysia, Indonesia, dan China masih menjadi negara dengan tingkat keuntungan investasi yang kurang optimal di tahun ini. Melemahnya mata uang dolar AS (DXY) sebesar 7,58 persen (year to date) membuat mata uang di negara lain seperti Hong Kong, Singapore, dan Thailand terdorong menguat atau terapresiasi. Hal tersebut tentu mempunyai dampak positif terhadap kegiatan investasi di negara tersebut.

Berbeda dengan negara lain, hanya Indonesia sebagai negara dengan pertumbuhan real yield di bawah rata-rata yang mata uangnya justru melemah atau terdepresiasi hingga 2,2 persen di tengah pelemahan dolar AS. Hal tersebut membuat selisih keuntungan investasi semakin tipis setelah dikurangi inflasi dan persentase rupiah yang terdepresiasi membuat tingkat pengembalian (yield) semakin kecil. Artinya, masih ada potensi besar untuk naik dengan catatan kondisi ekonomi yang stabil.

Diharapkan, apabila inflasi tetap stabil diikuti dengan menguatnya rupiah terhadap dolar AS di tahun depan akan membuat investor asing kembali memasukkan aliran dana investasinya kembali ke Indonesia. Hal ini mengingat dalam tahun ini investor asing cenderung mencatatkan jual bersih (net sell) dan cenderung memilih negara lain khususnya di Asia Utara untuk dijadikan tempat berinvestasi secara jangka pendek. (hm)

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.116,78 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.104,4 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.883,62 | ||||||

Syailendra Sharia Fixed Income Fund | 1.078,78 | - | - | ||||

Insight Renewable Energy Fund | 2.325,88 |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 29 hari

Jangka Waktu

2 tahun

Terjual 67%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 29 hari

Jangka Waktu

4 tahun

Terjual 43%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.