Saham CARS Turun 4,6% Saat Listing Perdana, Penjamin Efek Jadi Penjual Terbesar

Bintraco melepas 150 juta saham baru atau 10 persen dari modal ditempatkan dan disetor penuh

Bintraco melepas 150 juta saham baru atau 10 persen dari modal ditempatkan dan disetor penuh

Bareksa.com- PT Industri dan Perdagangan Bintraco Dharma Tbk (CARS) akhirnya resmi mencatatkan sahamnya (listing) setelah menggelar penawaran perdana atau initial public offering (IPO) di Bursa Efek Indonesia (BEI). Perusahaan melepas sebanyak-banyaknya 150 juta juta saham baru, dan menetapkan harga saham IPO Rp1.750 per saham.

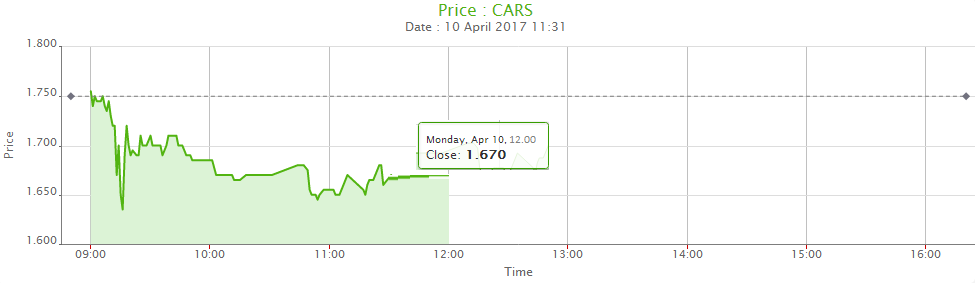

Namun, sayangnya baru diperjualbelikan selama satu sesi perdagangan, harga saham CARS telah anjlok 4,6 persen menjadi Rp1.670 dibandingkan harga penawaran. Total nilai perdagangan saham CARS hingga jeda siang in mencapai Rp12 miliar.

Grafik: Pergerakan Harga Saham CARS Sesi I Hari Ini

Promo Terbaru di Bareksa

Sumber: Bareksa.com

Menariknya, salah satu penjamin pelaksana efek (underwriter) dalam IPO saham CARS ini, yakni Ciptadana Securities (KI), justru yang tercatat sebagai penjual terbesar pertama dengan menjual 22.802 lot saham pada harga rata-rata Rp1.801,7 per saham senilai Rp4,1 miliar.

Selain itu, penjual kedua terbesar saham CARS ini adalah Reliance Securities (LS) yang menjual 20.000 lot dengan harga rata-rata Rp1.725,3 per saham sehingga total transaksinya mencapai Rp3,5 miliar. Di tempat ketiga adalah Nomura Indonesia (FG) dengan menjual sebanyak 5.000 lot seharga rata-rata Rp1.688 per saham dan total transaksi Rp860 juta.

CARS ini merupakan holding dari beberapa anak usaha yang bergerak di pembiayaan otomotif dan diler mobil. Saat ini perseroan memiliki 22 jaringan diler untuk Toyota bernama Nasmoco yang beroperasi di wilayah Jawa Tengah dan Yogyakarta. Hingga tahun depan, Bintraco akan menambah dua diler lagi. Perseroan mengaku sudah menjalin kemitraan dengan Toyota selama 40 tahun. Selain itu, perseroan juga memiliki anak usaha di bidang pembiayaan, yakni melalui PT Andalan Finance Indonesia.

(Baca juga: Akan Lepas 150 Juta Saham di IPO, Bintraco Dharma Pertahankan Kebijakan Dividen)

Sementara itu, melalui IPO dengan melepas 150 juta saham baru atau 10 persen dari modal ditempatkan dan disetor penuh, Bintraco menargetkan dapat mengantongi dana sebesar Rp262,5 miliar. Perolehan dana hasil IPO nantinya sekitar 33 persen akan digunakan untuk belanja modal terkait dengan pengembangan perseroan dan entitas anak. Sedangkan, sebesar 33 persen akan digunakan untuk investasi baik akuisisi, ataupun perluasan dan pengembangan kegiatan usaha. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.382,92 | - | |||||

Trimegah Dana Obligasi Nusantara | 1.093,59 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.080,08 | - | - | ||||

Capital Fixed Income Fund | 1.845,41 | ||||||

Insight Renewable Energy Fund | 2.272,15 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.