Faisal Basri Vs Hatta Rajasa; Benarkah Rusal Rusia Diuntungkan?

Harga saham Rusal pun meningkat tiga kali lipat menjadi EUR 14 per saham pada Februari 2015 dibanding EUR 4,22 pada akhi

Harga saham Rusal pun meningkat tiga kali lipat menjadi EUR 14 per saham pada Februari 2015 dibanding EUR 4,22 pada akhi

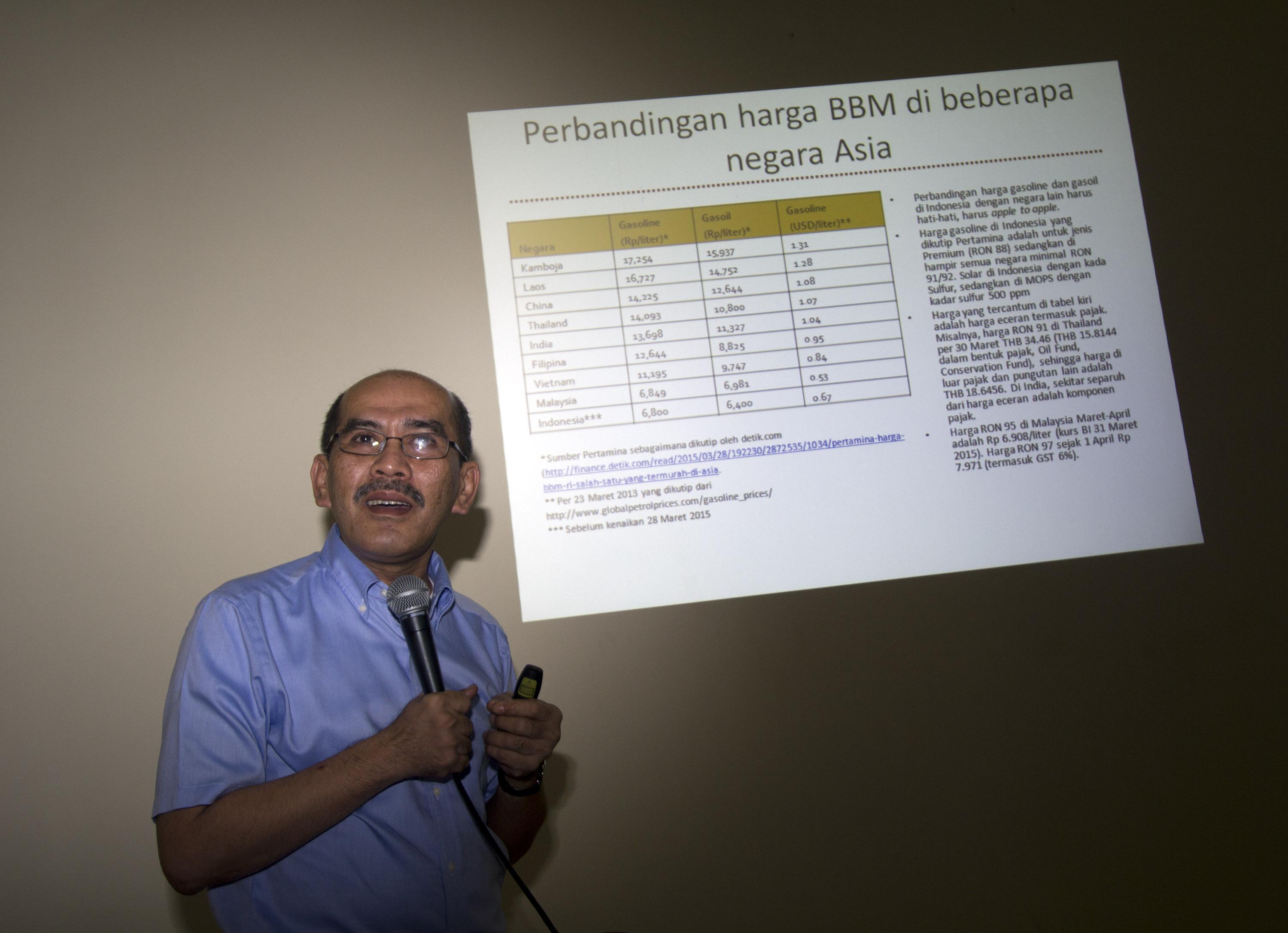

Bareksa.com – Ekonom Faisal Basri kembali melemparkan isu panas. Setelah berperan besar merekomendasikan penutupan Pertamina Energy Trading Ltd (Petral) yang dianggap penuh dengan mafia minyak, kali ini bekas Ketua Tim Reformasi Tata Kelola Minyak dan Gas (Migas) itu menembakkan peluru panasnya kepada Hatta Rajasa.

Faisal terang-terangan menuding bekas Menteri Koordinator Perekonomian era pemerintahan Presiden Susilo Bambang Yudhoyono tersebut sebagai biang kekacauan industri bauksit nasional. Faisal menyebut Hatta berperan besar dalam kebijakan larangan ekspor mineral mentah yang menghancurkan industri bauksit dalam negeri.

Pasalnya kebijakan itu dibuat enam bulan setelah produsen Aluminium asal Rusia, U.C Rusal Plc (Rusal) mengatakan hanya akan membangun smelter di Indonesia jika pemerintah Indonesia melarang ekspor bauksit dan bijih nikel, seperti dikutip dari Reuters.

Promo Terbaru di Bareksa

Namun, Hatta dalam akun Twitter-nya, @hattarajasa membantah tudingan tersebut. Hatta menjelaskan pelarangan ekspor mineral mentah merupakan perintah Undang-Undang Nomor 4 Tahun 2009 tentang Mineral dan Batu Bara (UU Minerba). Kebijakan itu, kata Hatta, harus dijalankan selambat-lambatnya 12 Januari 2014.

Sebagai Menko saat itu, Hatta harus memastikan amanat UU Minerba dijalankan. “Sementara peraturan teknisnya ada di Kementerian Energi dan Sumber Daya Mineral (ESDM),” ujar Hatta.

"Ketika itu juga kita banyak mendapat tekanan dari pihak asing agar kita tidak memberlakukan UU tersebut. Namun, kita tetap konsisten menjalankan UU," kata Hatta.

Menurut Hatta, lahirnya UU Minerba, terutama pelarangan ekspor bahan mentah, mendapat dukungan positif. Bahkan, kebijakan pelarangan ekspor tersebut merupakan era baru Indonesia sebagai negara yang tak lagi menjual bahan mentah.

Benarkah Rusal diuntungkan atas kebijakan ini? Analis Bareksa mencoba menelusuri hal ini.

Persaingan industri aluminium dunia dapat dibilang sangat ketat karena membutuhkan dana investasi besar. Selain itu cadangan bauksit sebagai bahan dasar aluminium jumlahnya juga sangat sedikit.

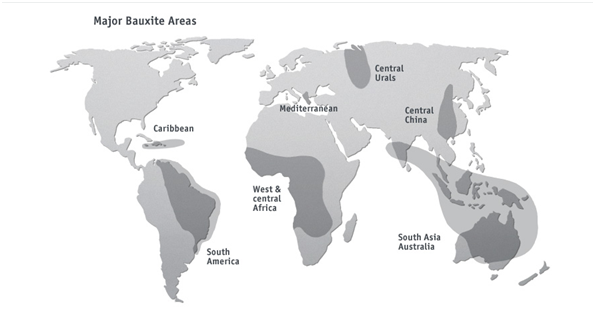

Berdasarkan Aluminiumleader.com, hanya ada tujuh daerah saja yang memiliki cadangan bauksit besar, seperti Afrika bagian tengah dan barat, Amerika Selatan (Brazil, Venezuela, dan Suriname), Wilayah Karibia (Jamaika), Oceania dan Asia Selatan (Australia, Indonesia, dan India), China, Mediterania (Yunani dan Turki), serta Ural (Rusia).

Peta Daerah Yang Memiliki Cadangan Bauksit Terbesar

Sumber: Aluminiumleader

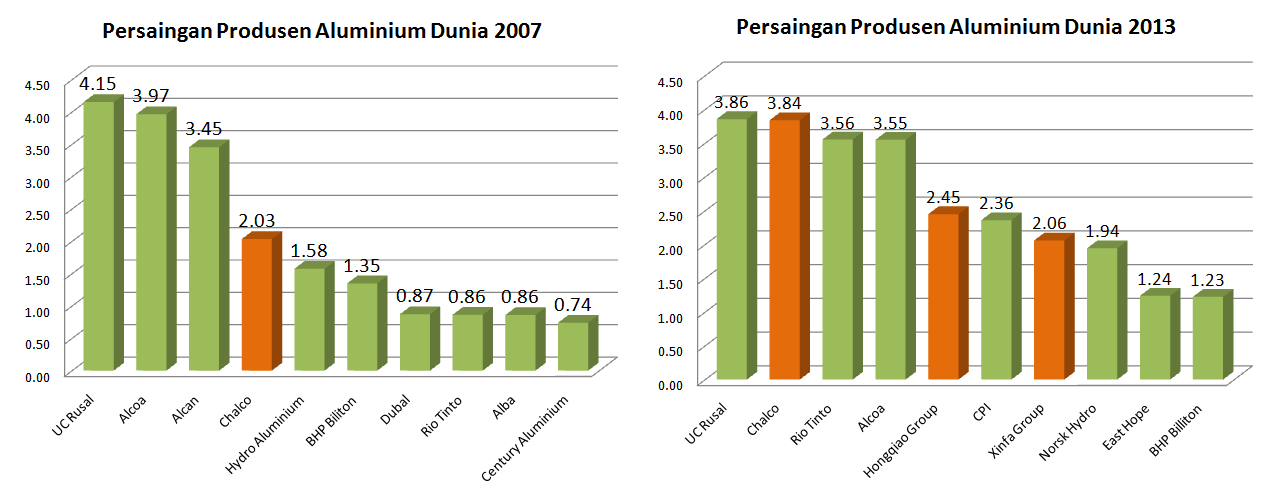

Pada 2007, UC Rusal yang saat itu mampu memproduksi 4,15 miliar ton aluminium per tahun, harus bersaing ketat dengan perusahaan asal Amerika Serikat Alcoa untuk menjadi pemimpin pasar produsen aluminium. Sementara, produsen asal China, Chalco yang memproduksi 2,03 miliar ton per tahun harus puas berada di posisi keempat saat itu.

Namun, posisi ini akhirnya berubah setelah krisis ekonomi global pada 2008. Krisis ini memicu penurunan permintaan global terhadap aluminium, khususnya dari industri mobil Eropa dan manufaktur China. Akibatnya, banyak produsen aluminium— terutama di kawasan Amerika dan Eropa— juga menurunkan produksinya.

Namun, ternyata kondisi berbeda terjadi pada Chalco, Hongqiao, dan Xinfa Group. Produsen aluminium asal negeri Tirai Bambu itu malah semakin agresif meningkatkan kapasitas produksinya. Produsen asal China ini jelas diuntungkan karena produk mereka langsung diserap oleh kebutuhan negara sendiri sehingga biaya transportasi pun dapat ditekan.

Produsen asal China juga diuntungkan oleh posisinya yang berada dekat dengan kawasan Oceania sebagai salah satu kawasan penghasil Bauksit terbesar di dunia, salah satunya Indonesia. Ironisnya, China banyak memperoleh pasokan bauksit dari Indonesia.

Sumber: Rusal & Aluminiumleader

Alhasil, posisi produsen aluminium asal China pun naik dari sebelumnya hanya ada Chalco dalam 10 besar produsen aluminium global. Pada 2013, jumlahnya meningkat menjadi tiga perusahaan asal China.

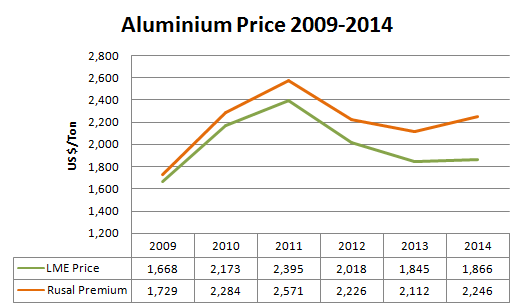

Sejak larangan ekspor mineral mentah diberlakukan pada 1 Januari 2014, praktis pasokan bauksit global berkurang-- setidaknya hilang 40 juta ton menurut versi Faisal Basri--sehingga mendorong peningkatan harga aluminium yang berbahan dasar dari bauksit.

Meski demikian, pada 2014 ternyata harga jual aluminium dunia berdasar data London Metal Exchange (LME) hanya naik 1,14 persen dibanding tahun sebelumnya. Sementara, harga jual Rusal naik jauh lebih tinggi 6,3 persen.

Grafik Perbandingan Harga Jual Aluminium Bursa LME dengan Rusal Premium Price

Sumber: UC Rusal Ltd

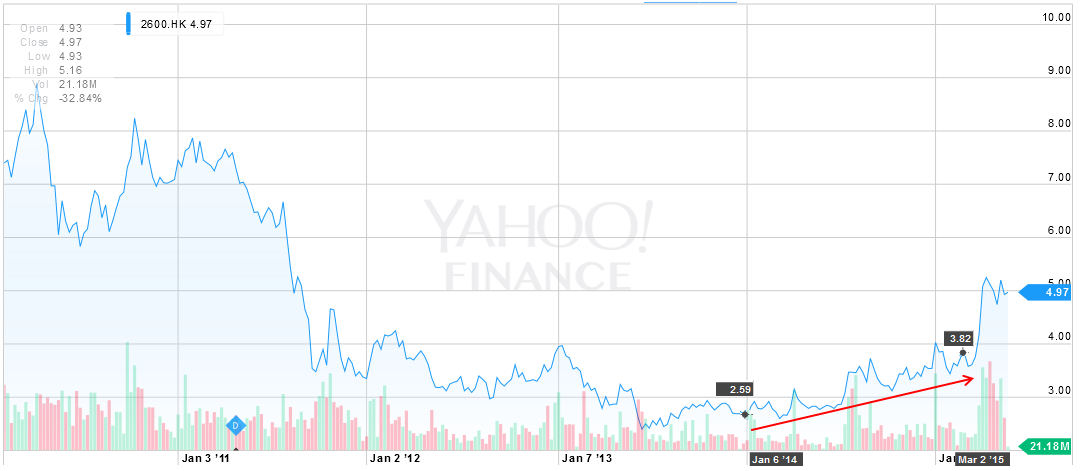

Tidak hanya pada harga jual, harga saham Rusal juga turut meningkat akibat kinerja keuangan yang membaik pada semester kedua 2014 seiring dengan membaiknya harga jual. Pendapatan Rusal dari segmen aluminium sepanjang Juli-Desember 2014 berdasarkan laporan keuangannya juga meningkat 13 persen menjadi $4.191 dibanding periode yang sama tahun sebelumnya.

Harga saham Rusal pun meningkat tiga kali lipat menjadi EUR 14 per saham pada Februari 2015 dibanding EUR 4,22 pada akhir Desember 2013.

Grafik Harga Saham Rusal di London Exchange

Sumber: Yahoo Finance

***

Bagaimana dengan industri alumina di Indonesia? Apakah memang industri dalam negeri kuat untuk membangun smelter sendiri?

Faisal Basri dalam wawancaranya kepada Bareksa.com menyebut ongkos membangun smelter di Indonesia sangat mahal.

“Bangun smelter harus bangun pelabuhan sendiri, power plant sendiri ongkos mahal. Harga jual kita jadi lebih mahal dibanding China dan Australia. Jadi tidak feasible,” kata Faisal.

Dalam kajian Erry Sofyan, Ketua Asosiasi Pengusaha Bauksit dan Bijih Besi Indonesia (APB3I), biaya produksi alumina Indonesia sekitar $376 per ton. Padahal harga jual alumina di China dan Australia $355 per ton dan $320 per ton. Artinya produsen akan menderita kerugian.

Faisal juga menyebut pembangunan smelter justru juga menguntungkan China. Untuk membangun smelter dengan kapasitas 2 juta ton alumina per tahun membutuhkan investasi Rp12,58 triliun.

“Bagaimana perusahaan Indonesia punya modal sebesar itu. Dan praktis sejak 2014, perusahaan tambang bauksit di Indonesia tidak memiliki pendapatan. Mau modal dari mana,” Faisal menambahkan.

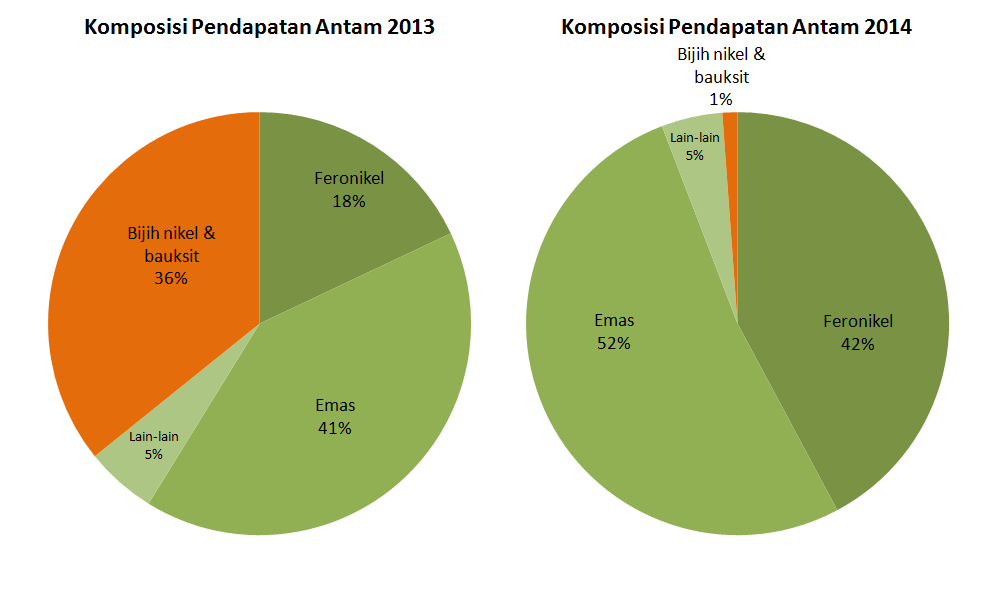

Salah satu Badan Usaha Milik Negara (BUMN) yang memproduksi bijih nikel dan bauksit, PT Aneka Tambang Tbk (ANTM) harus menderita kerugian Rp775,28 miliar pada akhir 2014.

Ini disebabkan kontribusi pendapatan dari ekspor bijih mineral pada 2013 yang bisa mencapai 37 persen dari total pendapatan Antam, harus hilang akibat pemberlakukan larangan ekspor bahan mineral.

Kontribusi Pendapatan PT Aneka Tambang Tbk (ANTM) 2013-2014

Sumber: Bareksa

Padahal Antam sudah berencana membangun smelter alumina di Tayan, Kalimantan Barat sejak 2011 bekerja sama dengan Jepang. Pabrik ini akan menghasilkan 300 ribu ton alumina dan pada 2012 diperkirakan membutuhkan biaya $450 juta serta akan selesai pada kuartal kedua 2014.

Tetapi proyek ini terkendala modal akibat kinerja keuangan yang terus merosot, bahkan mengalami kerugian. Akhirnya pemerintah harus ambil bagian dengan memberi penyertaan modal Negara (PMN) senilai Rp3,5 triliun kepada Antam.

Selain Antam, ada juga PT Omega Resources Tbk (DKFT) yang terpaksa menghentikan operasi dan mem-PHK-kan ribuan karyawannya. Kebijakan ini diambil manajemen DKFT sebagai upaya untuk mengurangi beban operasionalnya.

“Produksi berhenti, PHK massal ada 2.000 lebih di-PHK, termasuk karyawan DKFT dan relasi,” ujar Presiden Direktur DKFT Kiki Hamidjaja kepada wartawan pada pertengahan Februari 2015. Imbasnya, DKFT sepanjang 2014 tidak membukukan pendapatan sama sekali.

*Tambahan laporan dari Hanum Kusuma Dewi & Ni Putu Kurnia Sari

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.201,44 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.181,6 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.152,06 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.047,01 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.