Suku Bunga BI Turun, 4 Faktor Ini Dorong Yield Obligasi di Area Premium 6,27%

Per Agustus, Indonesia memiliki return paling baik di Asia (year to date)

Per Agustus, Indonesia memiliki return paling baik di Asia (year to date)

Bareksa.com - Hasil rapat Dewan Gubernur Bank Indonesia pada 22 September 2017 kembali memutuskan pemangkasan suku bunga acuan BI 7-day Reverse Repo Rate sebesar 25 basis poin (bps) dari 4,5 persen menjadi 4,25 persen. Ini merupakan penurunan suku bunga acuan kedua di 2017 setelah pada 22 Agustus lalu BI memangkas BI 7-day Reverse Repo Rate dari 4,75 persen menjadi 4,5 persen.

Keputusan pelonggaran dari sisi moneter tersebut membuat kinerja pasar obligasi Indonesia menunjukkan tren positif. Menurut analisis Bareksa, setidaknya terdapat empat hal yang menjadi katalis positif yang membuat Indonesia Govt. Bond (INDOGB) bergerak rally tahun ini:

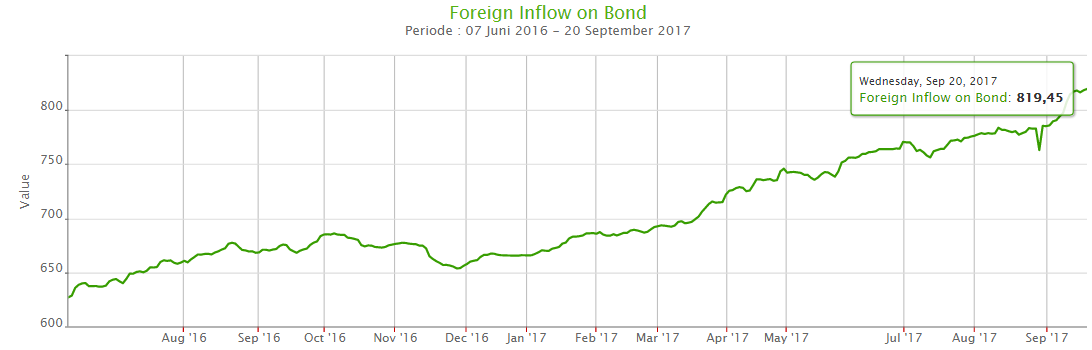

1. Dana asing yang masuk ke Indonesia semakin kuat berkat semakin rendahnya US Treasury yield dan meningkatnya peringkat Indonesia menjadi investment grade oleh S&P. (Baca : Potensi Upside Mulai Terbatas, Investor Disarankan Lirik Obligasi Korporasi)

Promo Terbaru di Bareksa

Grafik : Pertumbuhan Arus Masuk Dana Asing di Obligasi

Sumber : Bareksa.com

US Treasury yield merupakan besaran bunga yang dibayarkan pemerintahan AS dalam jangka waktu yang panjang. Hingga penutupan perdagangan 20 September, US Treasury yield dengan tenor 10 tahun berada di level 2,28 persen mengacu pada data IBPA.

2. Tidak ada kenaikan suku bunga BI menyusul inflasi yang masih terjaga dalam target kisaran BI yakni di kisaran 4 persen.

3. Kebijakan front loading masih sesuai harapan, serta penerbitan lebih banyak SPN akan mengurangi tekanan supply di obligasi dengan kupon tetap dan tenor panjang. (Lihat : Semester II 2017, Minat Perusahaan Galang Dana di Pasar Modal Masih Tinggi)

Front loading policy masih on track dan penerbitan lebih banyak SPN akan mendukung seri obligasi fixed rate dengan tenor lebih panjang. Pemerintah masih on track menerapkan kebijakan front loading pada tahun ini.

Per 31 Agustus, di pasar perdana, pemerintah telah menerbitkan Rp 542,3 triliun - gross (termasuk global bonds, ritel, dan private placement) atau mencapai 72,5 persen dari target penerbitan tahun ini, dengan asumsi budget deficit sebesar 2,67 persen dari GDP (vs. Rp 529 triliun dalam periode penerbitan yang sama tahun lalu).

4. Adanya dukungan dari investor domestik.

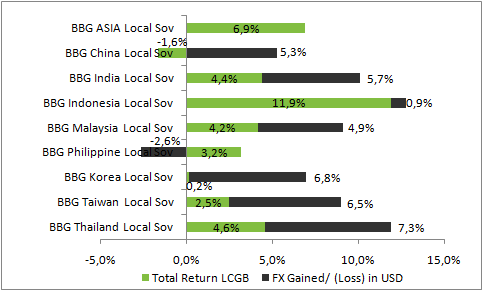

Berdasarkan perhitungan Bloomberg Index, dalam mata uang lokal, obligasi pemerintah Indonesia mencatatkan kinerja tertinggi, yakni sebesar 11,9 persen year to date. Angka ini jauh lebih tinggi dibandingkan rata-rata investasi di obligasi pemerintah mata uang lokal Asia yang tercatat 6,9 persen year to date per akhir Agustus. (Baca : Kemenkeu Tunjuk Bareksa dan 8 Lembaga Pasarkan SBN Ritel Secara Online)

Grafik : Perbandingan Local Currency Government Bond (LCGB) di Asia (Akhir Agustus)

Sumber : Bloomberg, diolah Bareksa

Sekedar tambahan informasi, grafik tersebut merupakan perpaduan antara return LCGB atau imbal hasil di suatu negara dengan mata uang lokal ditambah dengan nilai currency mata uang lokal terhadap USD year to date. Hingga akhir Agustus, Indonesia masih menjadi pilihan bagi para investor asing khususnya untuk dijadikan pilihan sebagai ladang investasi mengingat performanya yang terbaik di Asia.

Kepala Departemen Kebijakan Ekonomi dan Moneter BI Dody Budi Waluyo mengatakan, ke depannya kebijakan bank sentral akan tetap netral. Ia menilai, dengan suku bunga acuan yang diturunkan, sudah cukup memadai untuk dapat melihat perkembangan inflasi ke depan. (Baca : ORI 014 akan Terbit di Tengah Penurunan Suku Bunga, Akankah Kupon Terendah?)

BI memperkirakan prospek perekonomian global semakin membaik terutama di negara maju. Pertumbuhan ekonomi AS diperkirakan lebih tinggi sejalan dengan perbaikan permintaan domestik. Demikian pula, pertumbuhan ekonomi di Eropa membaik seiring dengan peningkatan aktivitas konsumsi dan penurunan ketidakpastian sektor keuangan.

Hingga tulisan ini dimuat, yield obligasi pemerintah Indonesia tenor 10 tahun dengan kode GIDN10Y terus melanjutkan penguatannya dan saat ini berada di level 6,27 persen. Level ini dapat dikatakan premium setelah banyak analis memprediksi yield hingga akhir tahun hanya berada di kisaran 6,3 – 6,4 persen. (Lihat : Jadi Yang Pertama, Bank Permata Layani Jual Beli Obligasi via Internet Banking)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.203,01 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.182,67 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.153,01 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.044,45 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.