MAMI : Ini Tips Atur Keuangan Bagi Gen X dan Gen Z

Hindari mengambil keputusan keuangan karena ikut-ikutan, baik dalam hal pengeluaran maupun investasi

Hindari mengambil keputusan keuangan karena ikut-ikutan, baik dalam hal pengeluaran maupun investasi

Bareksa.com - Beda generasi, beda pula stylenya termasuk soal urusan pengelolaan keuangan. Dimas Ardhinugraha, Investment Specialist PT Manulife Aset Manajemen Indonesia, dalam edukasi PT Manulife Aset Manajemen Indonesia (MAMI) memberikan 'Tips Keuangan Untuk Gen X dan Z'.

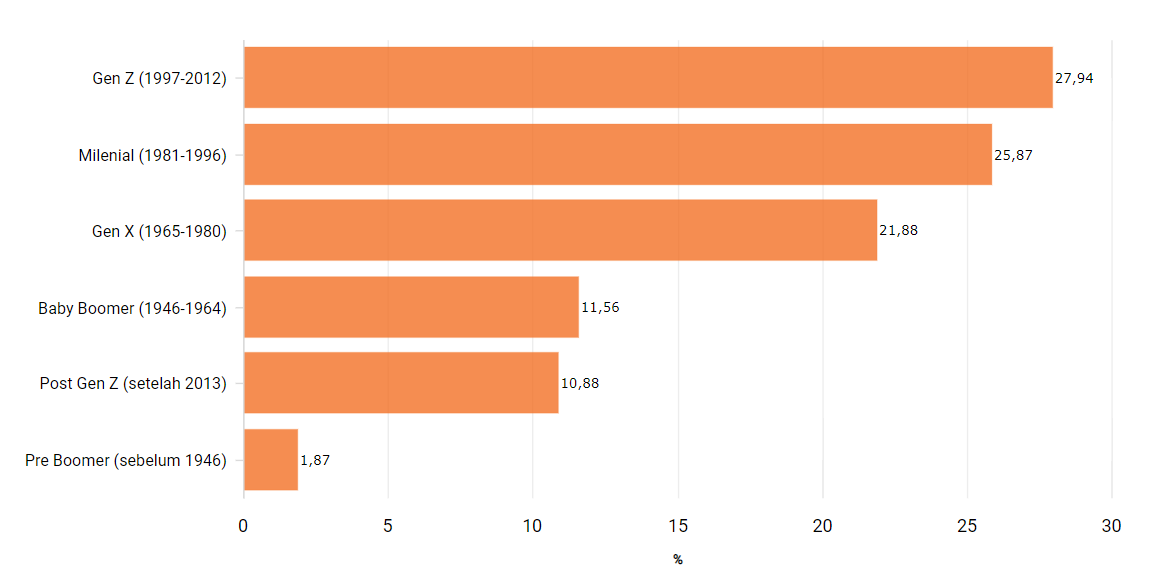

Melansir Katadata, hasil Sensus Penduduk 2020 menunjukkan penduduk Indonesia didominasi generasi Z. Dari total terdapat 74,93 juta, atau 27,94% dari total penduduk Indonesia merupakan generasi Z. Generasi Z saat ini diperkirakan berusia 8 hingga 23 tahun. Memang, belum semua usia Generasi Z produktif, tetapi sekitar 7 tahun lagi seluruh generasi Z akan masuk usia produktif.

Selain generasi Z, komposisi penduduk terbesar Indonesia selanjutnya berada di usia produktif, yaitu milenial sebanyak 69.38 juta atau 25,87%, dan generasi X 58,65 juta atau 21,88%. Sementara penduduk paling sedikit adalah pre boomer sebanyak 5,03 juta atau 1,87%.

Promo Terbaru di Bareksa

Pre boomer merupakan penduduk yang lahir sebelum 1945, baby boomer kelahiran 1946 hingga 1964, dan generasi X 1965 hingga 1980. Sementara Milenial lahir pada periode 1981 hingga 1996. Sedangkan Gen Z adalah mereka yang lahir pada 1997 hingga 2012, dan Post Gen Z kelahiran 2013 hingga seterusnya.

Sumber: Databoks Katadata

Efek Kemajuan Teknologi

Dimas Ardhinugraha, Investment Specialist PT Manulife Aset Manajemen Indonesia menyampaikan kemajuan teknologi dan perkembangan zaman berdampak pada perilaku manusia di masing-masing generasi, temasuk dalam urusan pengelolaan keuangan. Generasi terdahulu cenderung menghindari utang, bahkan untuk membeli aset besar seperti mobil.

Berbeda halnya dengan generasi yang lebih muda, seperti generasi X dan Z, yang tidak 'anti' berutang untuk memuaskan keinginan gaya hidup seperti konser musik dan liburan. Hal ini dikuatkan dengan data fintech P2P Lending OJK yang mengungkap 60% pinjaman disalurkan ke nasabah yang berusia 19 – 34 tahun atau Gen X dan Y. Padahal, populasi di Indonesia didominasi (53,81%) oleh Gen X dan Y.

Hindari Jebakan FOMO

Menurut Dimas, paparan sosial media dan tekanan di lingkungan pertemanan bisa menyebabkan FOMO (fear of missing out) atau perasaan takut tertinggal tren kekinian di kalangan anak muda. Sehingga, tidak jarang ada yang ikut-ikutan tren, seperti ikut investasi di kripto padahal minim pengetahuan tentang cryptocurrency, atau ikut war tiket konser musik, padahal tidak punya uangnya.

"Kemudahan pengajuan pinjaman ikut mendukung jebakan FOMO, membuat kita mengambil keputusan keuangan tanpa persiapan matang. Intinya, fenomena ikut-ikutan ini berpotensi untuk merugikan diri sendiri karena menjerumuskan untuk melakukan sesuatu yang kita tidak siap," kata Dimas dalam keterangannya (20/8/2023).

Jadi, ia melanjutkan, langkah pertama yang harus dilakukan oleh Gen X dan Z agar memiliki keuangan yang sehat adalah dengan melepaskan diri dari FOMO. "Hindari mengambil keputusan keuangan karena ikut-ikutan, baik dalam hal pengeluaran maupun investasi," tegasnya.

Sesuai Skala Prioritas Keuangan

Dimas menyarankan, buat daftar skala prioritas keuangan. Dengan uang yang terbatas dan keinginan yang tanpa batas, memiliki daftar skala prioritas keuangan tentunya bisa membantu Kamu terhindar dari masalah ekonomi. "Penyusunan skala prioritas dapat dilakukan dengan mendahulukan kebutuhan daripada keinginan," ucapnya.

Contoh kebutuhan antara lain, biaya transportasi dan makan sebulan, sewa rumah, listrik, dan lain-lain. Sedangkan contoh keinginan antara lain skin care, tiket konser, tiket liburan, staycation dan lain-lain.

"Agar memiliki keuangan yang sehat, belanjakan uang sesuai dengan daftar skala prioritas, dimulai dari urutan teratas," ucap Dimas.

Pilih Investasi yang Sesuai

Agar terhindari dari kerugian dalam berinvestasi, Dimas mengatakan seharusnya keputusan penempatan investasi dilakukan oleh investor dengan berbekal pengetahuan yang cukup, bukan sekadar ikut-ikutan.

"Bagi investor yang memiliki keterbatasan pengetahuan, waktu, dana, dan informasi pergerakan harga atau pasar bisa memanfaatkan reksadana," kata dia.

Dia menjelaskan reksadana merupakan produk investasi di pasar modal yang dikelola oleh manajer investasi profesional dan berpengalaman. Tersedia beragam jenis reksadana untuk beragam tipe investor, mulai dari reksadana pasar uang yang cocok untuk investor yang konservatif atau menghindari risiko, hingga reksadana saham yang cocok untuk investor yang agresif atau berani mengambil risiko yang sangat tinggi.

Menurutnya bagi Gen X dan Z yang umumnya memiliki profil risiko agresif, reksadana saham dapat dijadikan pilihan investasi utama, dipadukan dengan reksadana pendapatan tetap. Sebagai gambaran, reksadana saham Manulife Dana Saham (MDS) Kelas A memberikan imbal hasil 2,47% dalam sebulan terakhir (1-31 Juli 2023).

Dia menjelaskan pada periode yang sama, reksadana pendapatan tetap Manulife Obligasi Unggulan (MOU) kelas A memberikan imbal hasil 0,23% dan Manulife Obligasi Negara Indonesia (MONI) II memberikan imbal hasil 0,41%.

(Martina Priyanti/AM)

* * *

Ingin berinvestasi aman di emas dan reksadana secara online yang diawasi OJK?

- Daftar jadi nasabah, klik tautan ini

- Beli reksadana, klik tautan ini

- Beli emas, klik tautan ini

- Download aplikasi reksadana Bareksa di App Store

- Download aplikasi reksadana Bareksa di Google Playstore

- Belajar reksadana, klik untuk gabung Komunitas Bareksa di Facebook. GRATIS

DISCLAIMER

Kinerja masa lalu tidak mencerminkan kinerja di masa mendatang. Investasi reksadana mengandung risiko. Investor wajib membaca dan memahami prospektus dan fund fact sheet dalam berinvestasi reksadana.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.201,44 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.181,6 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.152,06 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.047,01 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.