Selisih Elektabilitas Jokowi-Prabowo Menipis, Investor Perlu Antisipasi Hal Ini

Analis dan ekonom menyatakan investor tidak mempermasalahkan siapapun presiden terpilih, namun ada catatannya

Analis dan ekonom menyatakan investor tidak mempermasalahkan siapapun presiden terpilih, namun ada catatannya

Bareksa.com - Pelaksanaan pemilihan umum presiden (Pilpres) periode 2019-2014 tinggal menghitung hari. Sekitar 192,8 juta pemilih baik di dalam maupun luar negeri dari total 264 juta jiwa jumlah penduduk Indonesia akan melaksanakan hak pilihnya dalam memilih presiden dan wakil presiden periode mendatang pada Rabu pekan depan, atau tepatnya 17 April 2019.

Karena perhelatan ini hanya diikuti dua pasang calon, yakni Joko Widodo - Ma'ruf Amin melawan Prabowo Subianto - Sandiaga Uno, maka persaingan keduanya cukup ketat.

Beberapa hasil survei elektabilitas terakhir menunjukkan selisih elektabilitas kedua pasangan kandidat kian menipis. Padahal elektabilitas Joko Widodo yang sejatinya merupakan petahana, sebelumnya diprediksi bakal jauh mengungguli Prabowo.

Promo Terbaru di Bareksa

Bahkan menurut sebuah lembaga survei, elektabilitas pasangan Prabowo - Sandiaga berhasil mengungguli Jokowi - Ma'ruf.

Meski begitu, menurut hasil mayoritas lembaga survei pasangan Jokowi - Ma'ruf berhasil mengungguli Prabowo - Sandiaga dengan selisih antara 5,5 persen hingga 29 persen.

Selisih Elektabilitas Jokowi - Ma'ruf vs Prabowo - Sandiaga

*Diolah dari berbagai sumber

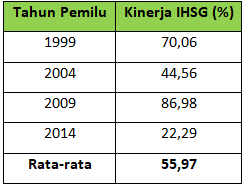

IHSG di Tahun Pemilu

Penyelenggaran pemilihan umum utamanya pemilihan presiden (Pilpres) sering dikaitkan dengan kinerja pasar modal, utamanya Indeks Harga Saham Gabungan (IHSG). Secara historikal kinerja IHSG konsisten mencatatkan kenaikan bahkan dengan persentase yang cukup fantastis di kala tahun Pemilu.

Dari kecenderungan tersebut, investor boleh optimistis bahwa IHSG bisa mencatatkan kinerja positif pada Pemilu tahun ini.

Sumber: BEI, diolah Bareksa

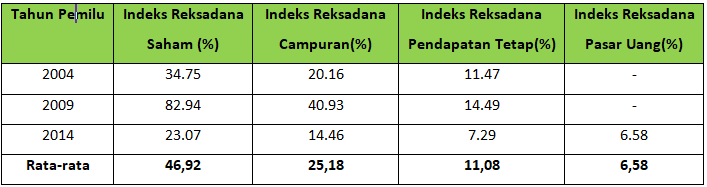

Sering kenaikan IHSG, indeks reksadana saham yang isi portofolionya sebagian besar adalah saham juga mengikuti tren kenaikan tersebut.

Kinerja Indeks Reksadana di Tahun Pemilu

Sumber: Indeks Reksadana Bareksa

Berdasarkan data tersebut, dapat dilihat bahwa reksadana yang menunjukkan kinerja paling kinclong jika diukur dengan rata-rata kinerja indeksnya adalah reksadana saham. Dalam tiga Pemilu terakhir reksadana saham memiliki rata-rata kenaikan hingga 46,92 persen.

Kemudian di urutan kedua ditempati reksadana campuran (25,18 persen), di urutan ketiga reksadana pendapatan tetap (11,08 persen), dan terakhir reksadana pasar uang (6,58 persen).

Kinerja IHSG dan Indeks Reksadana Saham YtD 2014 vs 2019 (per 10 April)

Faktanya, kinerja IHSG pada tahun Pemilu secara year to date, baik pada 2014 dan 2019 sama-sama membukukan kenaikan. Pada periode 2 Januari - 10 April 2014 yang juga merupakan tahun Pemilu, IHSG mencetak kenaikan 10,12 persen. IHSG pada 2 Januari 2014 di level 4.327 dan pada 10 April 2019 naik menjadi 4.765.

Sumber : Bareksa

Sumber : Bareksa

Tidak berbeda, pada tahun ini secara year to date IHSG juga mencatatkan kenaikan meskipun tidak sebesar pada 2014. Tercatat pada periode 2 Januari - 10 April 2019, IHSG naik 4,8 persen dari 4.327 pada 2 Januari menjadi 6.478 pada 10 April 2019.

Kinerja serupa juga dibukukan oleh indeks reksadana saham. Pada periode 2 Januari - 10 April 2014, indeks reksadana saham naik 11,29 persen. Sedang pada periode Januari - 10 April 2019, indeks reksadana saham hanya naik 3,5 persen.

Sumber : Bareksa

Selisih Elektabilitas Menipis, Apa Dampak ke Pasar Modal?

Terkait menipisnya selisih elektabilitas Jokowi - Ma'ruf dengan Prabowo - Sandiaga, bagaimana pasar modal akan merespons hasil Pemilu? Apa saja yang harus diantisipasi investor jika Jokowi atau Prabowo yang terpilih menjadi presiden? Strategi apa saja yang bisa dilakukan investor serta sektor saham dan instrumen investasi apa saja yang perlu diperhatikan?

Hasil wawancara Bareksa dengan beberapa ekonom dan analis menunjukkan pasar tidak terlalu mempermasalahkan siapapun yang bakal terpilih menjadi presiden. Sebab siapapun yang menang, IHSG diprediksi akan tetap naik. Namun yang diperhatikan para pelaku pasar di antaranya adalah siapa tim ekonomi yang akan dipilih oleh presiden nantinya.

Selain itu, pelaku pasar juga sangat tidak suka ketidakpastian, sehingga jika Prabowo terpilih, maka berpeluang menjadi sentimen negatif sementara bagi pasar, yang kemudian pasar akan stabil kembali. Ini karena Jokowi dianggap sudah diketahui kebijakan ekonominya, ketimbang Prabowo yang masih sebatas janji kampanye.

Berikut rangkuman hasil wawancara Bareksa dengan beberapa ekonom dan analis secara tatap muka, telepon dan pesan singkat, serta hasil risetnya :

Direktur Investasi dan Kepala Makro Ekonomi PT Bahana TCW Investment Management, Budi Hikmat :

Siapapun presiden terpilih nantinya, harus reform luar biasa productivity dan competitiveness masyarakat. Dan sepertinya market nggak terlalu impress siapapun. Tapi mungkin akan ada koreksi, jika Prabowo terpilih. Terutama untuk lihat siapa saja tim ekonominya nanti pada Oktober.

Berbeda dengan dulu, kalau ada pemimpin terpilih dan lain-lain kayanya market akan naik. Tapi saya bilang, jangan dipakai rata-rata dulu. Ini sudah tidak bisa dipakai. Kondisi global harus disiasati. Bagusnya sekarang momentum itu tidak seperti 2018 saat Fed tightening, China deleveraging, perang dagang yang bikin uncertainty di manufaktur.

Market dapat momentum dari the Fed yang katakan dovish dari sebelumnya hawkish, BI beyond expectation naikkin bunga agresif tahun lalu, inflasi melambat, jadi yang kelihatan itu investor tidak melirik saham tapi melirik obligasi negara. Market akan sideways.

Saham itu akan naik saat yield government bond turun. Namun jika investor sudah ambil untung dari saham, maka akan beralih ke instrumen yang less risk tapi cuannya lumayan.

Lihat juga apakah ada tanda-tanda perbaikan earning? Lihat juga indikator yang lain apakah kondisi global akan improve? Investor asing sudah banyak masuk ke SBN sudah Rp957 triliun.

Saran saya, untuk dunia investasi, utamakan return of capital, baru return on capital, baru likuiditas. Sekarang ini yang high return low risk adalah obligasi negara.

Sementara jika investasi reksadana, fixed income iya, tapi ada fenomena crowding on effect itu karena kita punya perdagangan internasional kurang bagus, dana yang diperoleh dari perdagangan internasional itu turun. Akhirnya menyebabkan pertumbuhan dana pihak ketiga (DPK) tidak kencang. Sehingga menyebabkan bank dan pemerintah berebut likuiditas sehingga kemungkinan suku bunga naik, sehingga reksadana pasar uang pilihannya.

Direktur PT BNI Asset Management, Putut Andanawarih :

Pemenang dalam Pemilu nanti akan menentukan arah pasar ke depan. Tapi, kita harus melihat dua pemilu sebelumnya. Post election, siapa pun yang menang market akan naik. Maka para investor harus membuat keputusan sebelum apa yang terjadi nanti. Pasalnya, sentimen Pemilu tidak akan berakhir pada 17 April 2019 saja, karena pada prosesnya akan ada pemilihan kabinet dan lainnya.

Strategi investasi pun bisa bermacam-macam. Jika tidak ingin masuk pasar modal, maka bisa pilih tetap diam dengan portofolio deposito yang belakangan ini bunganya justru bergerak turun. Sementara jika ingin masuk pasar modal ada dua pilihan yakni masuk secara langsung atau tidak langsung.

Secara langsung bisa memilih saham atau ETF. Pilihannya tentu saja banyak. Ada lebih dari 500 saham. Tinggal pilih 10 saham yang paling baik. Atau kalau ingin lebih baik, ada indeks LQ45 atau IDX30 yang isinya saham-saham terbaik dari sisi likuiditas hingga level good corporate governance. Sementara jika tidak langsung, maka bisa memilih reksadana.

Ekonom PT Bank Mandiri (Persero) Tbk, Dendi Ramdani :

Secara umum sebetulnya pelaku pasar dan pelaku ekonomi sangat tidak suka ketidakpastian. Dengan demikian, jika Jokowi terpilih kembali, pasar kemungkinan bereaksi positif karena kontinuitas yg sudah dibangun 4 tahun terakhir akan terjamin.

Misalnya, program pembangunan infrastruktur, pembenahan kualitas institusi dan governance. Selain pelaku pasar dan ekonomi, bisa lebih memprediksi arah kebijakan misalnya dalam pengelolaan keuangan negara atau APBN, kebijakan industri, perbaikan kualitas sumber daya manusia (SDM) dan lainnya.

Jika Prabowo terpilih sebagai presiden, pelaku pasar dan ekonomi memerlukan waktu untuk bisa mengerti dan paham arah kebijakan yang akan diambil. Walaupun ada janji-janji kampanye, tapi semua itu masih belum bisa jadi pegangan apa yg akan menjadi arah kebijakan dalam pengelolaan ekonomi ke depan. Karena itu, pelaku pasar masih akan wait and see sampai betul-betul yakin kebijakan ekonominya akan ke mana.

Analis PT Binaartha Sekuritas, M. Nafan Aji Gusta :

Pada tahun Pemilu kali ini, ada beberapa hal positif yang bisa mendukung indeks harga saham gabungan (IHSG), yakni pemerintah yang berperan menjaga kestabilan fundamental makro ekonomi.

Hal lainnya masih masuknya Indonesia dalam kategori investment grade, kestabilan politik pasca Pemilu yang memberikan kepastian bagi para pelaku pasar, sejumlah emiten masih bisa mencetak kinerja yang positif, meredanya perang dagang antara AS dan China, dan berakhirnya rezim bunga tinggi Bank Sentral Amerika Serikat.

Sementara itu, ada beberapa hal negatif yang bisa memberatkan IHSG tahun ini, yaitu gejolak ekonomi global, nilai tukar rupiah yang bergerak fluktuatif dan adanya ancaman pelebaran current account deficit (CAD). Dengan adanya hal positif dan negatif tersebut, IHSG tahun ini diperkirakan berada di angka 6.675.

Sedangkan saham yang masih bisa dikoleksi adalah ASII, BMRI, ITMG, TLKM, UNVR dan WSKT.

Analis PT Indosurya Bersinar Sekuritas, William Surya Wijaya :

Investor lebih memperhatikan kepastian mengenai presiden terpilih yang akan memimpin Indonesia dalam lima tahun ke depan ketimbang nama presiden yang terpilih. Siapapun yang terpilih pasti ingin Indonesia maju, tinggal bagaimana lonjakan IHSG-nya saja.

Adapun saham yang bisa dipilih adalah TLKM, HMSP, BBCA, ASRI, PWON, UNVR, ICBP, INDF, MYOR, ADHI dan JSMR.

Managing Director and Head of Equity Capital Markets PT Samuel International, Harry Su :

Kekalahan Jokowi adalah hasil yang tidak diduga oleh banyak investor dan akan memberikan reaksi negatif jangka pendek.

Harga saham dan obligasi akan turun tapi memberikan kesempatan baik untuk melakukan aksi beli. Apalagi, tidak ada perbedaan kebijakan yang signifikan antara para kandidat karena keduanya populis dan nasionalis. Karena itu, selama keamanan nasional terjaga, maka membuka jalan bagi para investor untuk kembali masuk ke pasar.

Jika ingin mengurangi risiko atas kemungkinan adanya gejolak, maka disarankan untuk menyimpan uang tunai dan memilih saham defensif seperti BBCA, UNVR, dan GGRM.

Senior Portfolio Manager - Equity PT Manulife Aset Manajemen Indonesia, Samuel Kesuma :

Harapan utama pasar adalah Pemilu yang berjalan aman dan kondusif, sehingga stabilitas makroekonomi, sosial dan politik tetap terjaga. Hal yang sangat dicermati adalah program ekonomi.

Seperti yang kita lihat, kedua kandidat calon presiden sama-sama memiliki pandangan untuk mendorong pertumbuhan ekonomi, sehingga pada akhirnya siapapun yang terpilih seharusnya akan menciptakan katalis positif bagi sektor-sektor tertentu di pasar finansial.

Masih ada potensi dana asing untuk kembali masuk ke pasar saham Indonesia. Kepemilikan investor asing di pasar saham Indonesia saat ini masih relatif rendah terutama setelah mencatatkan outflow di periode 2017-2018.

Karakteristik ekonomi Indonesia yang berorientasi domestik akan menjadi daya tarik bagi investor di tengah kondisi moderasi pertumbuhan ekonomi global. Selain itu nilai tukar rupiah yang lebih stabil dan ekspektasi Bank Indonesia yang sudah mendekati titik akhir kenaikan suku bunga juga menciptakan iklim investasi yang lebih kondusif bagi Indonesia. Namun tentunya sentimen global tetap menjadi risiko yang harus diperhatikan.

Kejutan negatif lebih lanjut, misalnya negosiasi dagang yang terhenti, atau perlambatan ekonomi global yang lebih besar daripada yang sudah diekspektasi saat ini, dapat menyebabkan investor global kembali mengambil posisi ‘risk off’ dan menunda investasi.

Di sisi lain, secara umum laporan kinerja keuangan kuartal IV 2018 tidak memberikan banyak kejutan. Emiten di sektor perbankan secara umum membukukan kinerja laba yang positif. Kemampuan manajemen untuk mempertahankan tingkat margin keuntungan dan kualitas aset di tengah kondisi makro ekonomi yang cukup menantang di tahun 2018 patut mendapat pujian.

Fakta menarik juga terlihat di laporan keuangan emiten di sektor otomotif. Manajemen secara garis besar memberikan indikasi pertumbuhan industri yang lebih konservatif, meski cukup optimistis mengenai situasi pangsa pasar yang lebih stabil dan potensi kenaikan margin keutungan dari peluncuran model baru.

Manulife Asset Manajemen mengunggulkan sektor yang berorientasi domestik yang tidak mengandalkan ekspor sebagai sumber pendapatan. Daya beli masyarakat akan tetap terjaga tahun ini didukung oleh nilai tukar rupiah yang telah menguat, tingkat inflasi yang terjaga, dan juga kebijakan fiskal pemerintah yang mendukung daya beli melalui berbagai dana sosial.

Faktor ini dapat menguntungkan bagi sektor consumer discretionary. Selain itu ekspektasi tingkat suku bunga Bank Indonesia yang lebih stabil menurut kami juga akan menguntungkan bagi sektor property dan construction. Sesuai dengan filosofi investasi kami, pemilihan saham dan sektor dapat berubah secara dinamis disesuaikan dengan kondisi pasar terkini.

Kepala Riset PT Bahana Sekuritas, Lucky Ariesandi :

Dengan melihat perkembangan terkini, Bahana Sekuritas meyakini IHSG akan berada di kisaran 6.800 sepanjang tahun ini, dengan perkiraan price to earning ratio (P/E) sebesar 15,5x, naik dibanding P/E saat ini sekitar 14,9x.

Hal ini terutama ditopang oleh pertumbuhan rata-rata pendapatan emiten yang diproyeksikan mencapai 13,2 persen, kenaikan yang signifikan dibanding laju pertumbuhan tahunan rata-rata sepanjang 2010 – 2018 yang berada pada kisaran 6,6 persen.

Tekanan dari eksternal kelihatannya tidak seberat tahun lalu, karena kenaikan suku bunga The Fed tertahan, yang juga akan berdampak positif untuk stabilitas nilai tukar.

Investasi akan mengalami perbaikan setelah selesai Pilpres, dengan melihat pengalaman Pilpres dalam 3 periode terakhir, selalu ada boom investasi usai Pilpres yang selalu berjalan damai.

Meski secara domestik akan ada perbaikan, namun beberapa risiko juga perlu dicermati seperti kenaikan harga minyak dunia yang akan berdampak pada membengkaknya defisit transaksi berjalan, perang dagang, turunnya harga komoditas dunia yang akan berdampak pada kinerja ekspor serta pengetatan suku bunga oleh Bank Indonesia bila kembali dilanjutkan.

Berbagai estimasi ini, membawa Bahana memilih beberapa sektor unggulan yang layak dipertimbangkan seperti sektor telekomunikasi yang telah mengalami masa sulit dalam setahun terakhir maka sepanjang tahun ini diperkirakan akan mengalami perbaikan kinerja seperti PT XL Axiata Tbk (EXCL), juga PT Telekomunikasi Indonesia (Persero) Tbk (TLKM) di mana Bahana memperkirakan pertumbuhan pendapatan di level 7-9 persen.

Sektor tembakau atau rokok seperti PT Gudang Garam Tbk (GGRM) juga akan mendapat sentimen positif karena pemerintah telah memutuskan tidak ada kenaikan cukai rokok untuk sepanjang tahun ini yang akan berdampak positif bagi profitabilitas perusahaan.

Bagi emiten penyalur bahan bakar seperti PT AKR Corporindo Tbk (AKRA) akan mendapat sentiment positif dari turunnya harga minyak dan juga AKR ditunjuk menjadi salah satu dari 18 pemasok biodiesel. Meningkatnya investasi setelah Pilpres dan penyelesaian divestasi Freeport juga bisa menunjang penjualan tanah di kawasan industri milik perusahaan.

Sektor konsumsi juga masih memiliki prospek positif dengan konsumsi rumah tangga yang diperkirakan lebih baik sepanjang tahun ini, dengan meningkatnya penyaluran dana desa dan bertambahnya bantuan kas langsung lewat program keluarga harapan.

Sektor konsumsi khususnya untuk kelompok menengah ke bawah seperti PT Ramayana Lestari Sentosa Tbk (RALS) masih menjadi favorit Bahana, selain PT Indofood CBP Sukses Makmur Tbk (ICBP).

(*)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.201,44 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.181,6 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.152,06 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.047,01 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.