Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Meski porsi alokasi tetap, pertumbuhan BPJS Ketenagakerjaan akan meningkatkan dana investasi di saham Rp12 triliun

Meski porsi alokasi tetap, pertumbuhan BPJS Ketenagakerjaan akan meningkatkan dana investasi di saham Rp12 triliun

Bareksa.com - Dana investor lokal diperkirakan akan terus menopang pasar saham pada tahun 2018, didominasi oleh institusi termasuk dana pensiun (dapen). Bahkan, alokasi PT Tabungan dan Asuransi Pensiun (Taspen) di instrumen saham diperkirakan bisa melonjak menjadi 15 persen dibandingkan tahun lalu yang hanya 7 persen.

Morgan Stanley, dalam riset mengenai Strategi Ekuitas Asean yang berjudul Indonesia: Domestic Flows to Support Equities, melihat bahwa arus lokal akan terus mendominasi pada tahun 2018, dengan alokasi ekuitas inkremental atau incremental equity allocation dari dana pensiun akan meningkat sebesar US$2,3 milliar pada tahun 2018. (Lihat Asing Keluar Rp70 Triliun, Investor Lokal Topang Kinerja IHSG dan Reksa Dana)

"Hal ini akan membuat ekuitas Indonesia lebih defensif. Namun, untuk mewujudkan skenario bullish kami dengan kenaikan 15 persen, diperlukan pihak asing untuk kembali ke pasar," tulis Analis Morgan Stanley, Sean Gardiner dan Aarti Shah dalam riset yang dirilis 7 Februari 2018 tersebut.

Dalam risetnya, Morgan Stanley menguraikan bagaimana dinamika dan bagaimana semakin pentingnya peran ekuitas institusi lokal. Kesimpulannya, masih ada potensi besar untuk arus lokal dengan mempertimbangkan dua faktor.

Faktor pertama, porsi kepemilikan saham oleh institusi lokal saat ini terbilang rendah. Porsi kepemilikan saham oleh institusi lokal saat ini sebesar 6,2 persen, sudah bangkit dari keterpukan di 5,4 persen pada kuartal kedua 2017. Namun, angka saat ini masih rendah bila dibandingkan level puncaknya pada 2013, yakni 6,7 persen dan 6,6 persen pada tahun 2015. (Baca juga Investasi Asuransi dan Dapen di Saham Tembus Rp221 Triliun)

Faktor kedua, alokasi aset Badan Penyelenggaran Jaminan Sosial (BPJS) menetapkan target alokasi ekuitas menjadi 23 persen per akhir 2018, lebih tinggi dibandingkan 19 persen saat ini. Perlu dicatat bahwa sedikitnya porsi ekuitas pada 2016 telah mengurangi waktu yang diperlukan untuk mencapai target ini) . Selain itu, dana pensiun telah mengalami penurunan bobot ekuitas sebesar 400bps (basis points) dalam 4 tahun terakhir.

Alokasi ekuitas Dana Pensiun meningkat sebesar US$2,3 miliar pada 2018. Hal ini terutama didukung oleh alokasi Taspen dan BPJS Ketenagakerjaan. (Baca juga Seberapa Besar Kekuatan Investor Lokal Di Bursa Efek Indonesia?)

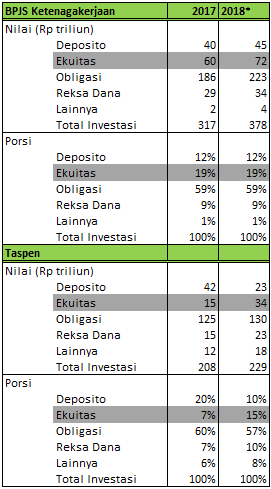

Tabel Nilai dan Porsi Alokasi Investasi Institusi

*estimasi, Sumber: Riset Morgan Stanley

Taspen, yang merupakan layanan jaminan sosial pegawai negeri sipil, mengumumkan pada rencana tahun 2018 untuk menggandakan lebih dari dua kali alokasi ekuitas, dari 7 persen di bulan Desember 2017 menjadi 15 persen pada Desember 2018. Perkiraannya, dana Taspen di ekuitas bisa bertambah Rp19 triliun. (Lihat Penerimaan Iuran PT Taspen Menurun, Benarkah PNS Aktif Mulai Berkurang?)

Kemudian, BPJS Ketenagakerjaan, mengumumkan pada rencana tahun 2018 bahwa menargetkan pertumbuhan investasinya sebesar 19 persen pada tahun 2018 dari Rp317 triliun menjadi Rp378 triliun. Meski porsi alokasi tetap, pertumbuhan dana investasi BPJS Ketenagakerjaan tentu akan meningkatkan jumlah yang ditanamkan di pasar saham sebesar Rp12 triliun atau setara US$0,8 miliar.

Bila pertumbuhan investasi di instrumen ekuitas kedua institusi lokal tersebut dijumlah, maka bisa ada tambahan dana Rp31 triliun di pasar saham.

Secara keseluruhan, Morgan Stanley menilai bahwa potensi besar arus lokal menarik untuk dicermati dan tidak mudah diabaikan karena akan membuat pasar menjadi lebih defensif. Menurut Morgan Stanley, ada tiga faktor yang harus diperhatikan: 1) keyakinan akan stabilitas politik, yang pada gilirannya bisa mendorong meningkatnya aktivitias sektor swasta dan membantu pergerakan pertumbuhan pendapatan yang berkelanjutan pada tingkat belasan persen; 2) perbaikan konsumsi, yang kemungkinan besar membutuhkan lebih sedikit penegakan pajak; dan 3) efek multiplier yang lebih berarti dari investasi infrastruktur.

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.118,69 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.108,79 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.891,91 | ||||||

Syailendra Sharia Fixed Income Fund | 1.083,87 | - | - | ||||

Capital Regular Income Fund Dividen | 1.027,86 | - | - | - | - |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 4 hari

Jangka Waktu

2 tahun

Terjual 95%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 4 hari

Jangka Waktu

4 tahun

Terjual 86%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.