Pasca Akuisisi Newmont, Utang MEDC Makin Membengkak. Ini Datanya!

Perusahaan baru mencaplok PT Newmont Nusa Tenggara (NNT) senilai $2,6 miliar

Perusahaan baru mencaplok PT Newmont Nusa Tenggara (NNT) senilai $2,6 miliar

Bareksa.com - Emiten minyak dan gas PT Medco Energi Internasional Tbk (MEDC) masih menghadapi tekanan utang yang cukup besar setelah mengakuisisi perusahaan tambang tembaga dan emas terbesar nasional, PT Newmont Nusa Tenggara (NNT). Meskipun demikian, perusahaan yang dikendalikan oleh Keluarga Panigoro ini berpotensi meraih pendapatan yang tidak sedikit dari akuisisi tersebut.

Berdasarkan data laporan keuangan yang diolah oleh Bareksa.com, MEDC mempunyai utang yang lebih besar dibandingkan total ekuitasnya. Per September 2016, Medco mencatatkan utang yang berbunga senilai US$1,7 miliar. Bila dibandingkan dengan ekuitas perseroan saat itu hanya sebesar US$746 juta.

Medco mencatat nilai utang jangka panjang yang mempunyai masa jatuh tempo lebih dari satu tahun mencapai US$1,62 miliar. Dengan rincian US$877 juta berasal dari pinjaman bank dengan alokasi kreditur terbesar yakni Bank Mandiri sebesar US$582,5 juta.

Promo Terbaru di Bareksa

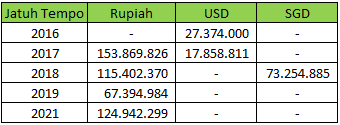

Selain itu, perseroan juga menerbitkan surat utang (obligasi) dalam tiga seri mata uang yakni. Adapun kupon (tingkat bunga) untuk masing-masing obligasi adalah 8,75 - 11,3 persen untuk obligasi rupiah, 6,05 persen untuk obligasi dolar AS, dan 5,9 persen untuk obligasi dolar Singapura.

Dalam lima tahun ke depan, Medco mencatat jumlah obligasi jatuh tempo senilai US$580 juta. Jumlah obligasi yang akan jatuh tempo pada tahun 2017 pun nilainya paling besar, mencapai total US$171,73 juta. Selengkapnya, lihat tabel berikut ini.

Tabel : Detail Utang Obligasi MEDC (dalam US$)

Sumber : Laporan Keuangan MEDC

Oleh sebab itu, Medco pun harus menyusun rencana untuk segera membayar utang jatuh temponya. Apalagi, akuisisi Newmont yang baru terlaksana tahun lalu tersebut juga dibiayai oleh utang jangka pendek.

Seperti diberitakan sebelumnya, 82,2 persen saham NNT telah diakuisisi oleh Medco senilai US$2,6 miliar dari Newmont Mining Corporation dan Sumitomo Corporation. Ini merupakan salah satu transaksi structured finance terbesar di Asia Tenggara tahun ini. Transaksi akuisisi ini telah selesai pada awal November 2016.

MedcoEnergi Group dalam akuisisi tersebut bekerja sama dengan AP Investment, perusahaan yang dipimpin Agus Projosasmito, investment banker kawakan dan mantan Presiden Direktur Danareksa Securities. Adapun dana akuisisi ini berasal dari tiga bank BUMN, yaitu Bank Mandiri, BNI, dan BRI.

Head of Investor Relation Medco, Sonia Ayudiah, mengatakan pihaknya kemungkinan membutuhkan dana untuk melunasi utang jangka pendek kepada tiga perbankan yang memberi pinjaman jangka pendek sebesar US$750 juta. Salah satunya adalah dengan melepas saham Newmont ke publik melalui penawaran perdana (initial public offering/IPO).

Selain IPO anak usaha, kemungkinan juga Medco bisa menerbitkan obligasi pada tahun ini.

Akan tetapi, bila ingin menerbitkan obligasi lagi, perseroan juga harus mempertimbangkan tingkat utang demi kesehatan keuangannya. Berdasarkan data yang dikompilasi Bareksa, rasio utang terhadap ekuitas (debt to equity/DER) Medco semakin membesar. DER perseroan per September 2016 sudah mencapai 3,06 kali, meningkat dibandingkan 2,00 kali pada setahun sebelumnya.

Grafik : Pertumbuhan DER MEDC

Sumber : Laporan Keuangan MEDC, diolah Bareksa.com

Grafik itu menunjukkan kemampuan perseroan untuk membayar utang dengan ekuitasnya semakin menurun. Hal ini tentu kurang baik bagi perseroan mengingat utang yang terus meningkat tidak sebanding dengan pembukuan laba bersih di kuartal III-2016.

Memang, Medco telah sukses membukukan laba bersih di kuartal III 2016 senilai $24 juta, membalikkan kerugian pada periode yang sama tahun sebelumnya.

Walaupun demikian, Sonia mengatakan sebenarnya Newmont masih mampu untuk menanggung utangnya sendiri dari pendapatan. Pasalnya, EBITDA perusahaan mencapai US$18 juta. Selain itu, pendapatan Newmont per tahun mencapai US$600 juta.

“Namun tetap kita membutuhkan skema lain agar memiliki dana untuk melakukan pengembangan usaha,” katanya. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.203,01 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.182,67 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.153,01 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.044,45 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.