Presiden Jokowi - Panigoro Bahas Newmont? Ini Sekelumit Rencana Medco Tersebut

Bila transaksi itu terjadi, apakah kemampuan keuangan Medco memadai?

Bila transaksi itu terjadi, apakah kemampuan keuangan Medco memadai?

Bareksa.com - PT Medco Energi Internasional Tbk (MEDC) dikabarkan akan segera merampungkan akuisisi salah satu aset nasional berkelas dunia yang dimiliki Indonesia, yaitu tambang emas Newmont di Nusa Tenggara Barat.

Berita ini menyeruak setelah kakak beradik Arifin dan Hilmi Panigoro, pemilik Group Medco bersama Muhammad Lutfi, bekas menteri perdagangan yang juga Presiden Komisaris Medco muncul di Istana Presiden kemarin (Selasa, 29 Maret 2016).

Ketiganya menjadi tamu spesial Presiden Joko Widodo karena kedatangan mereka di luar agenda resmi.

Promo Terbaru di Bareksa

Pada 26 November 2015, Grup Medco menyatakan berminat mengakuisisi 76 persen saham PT Newmont Nusa Tenggara senilai US$2,2 miliar atau sekitar Rp30,4 triliun (asumsi 1 US$ = Rp13.800). Rencana Medco tersebut disampaikan oleh Arifin kepada Menteri Koordinator Kemaritiman Rizal Ramli. Salah satu poin pembicaraan keduanya adalah rencana Arifin yang akan mengembangkan tambang Newmont meskipun sisa umur cadangan pada tambang tersebut hanya sekitar 5 tahun lagi.

Hingga saat ini mayoritas saham Newmont Nusa Tenggara dikuasai oleh Nusa Tenggara Partnership B.V sebesar 56 persen, PT Multi Daerah Bersaing sebesar 24 persen. Sekitar 17,8 persen lainnya dimiliki oleh PT Pukuafu Indah dan 2,2 persen sisanya dimiliki oleh PT Indonesia Masbaga.

Nantinya, Arifin Panigoro akan memborong mayoritas saham Newmont dari tiga pihak. Pertama, 50 persen dari Nusa Tenggara Partnership BV, yang merupakan konsorsium antara Newmont Corp. (AS) dan Sumitomo asal Jepang.

Kedua, Arifin akan membeli 17,8 persen saham Newmont milik PT Pukuafu Indah, perusahaan milik keluarga mendiang Yusuf Merukh. Ketiga, Arifin akan membeli 2,2 persen saham milik PT Indonesia Masbaga.

Tapi hingga saat ini, Medco maupun Newmont belum memberi kepastian terhadap rencana transaksi akuisisi ini. Medco sendiri sebagai perusahaan publik harus melalui persetujuan Rapat Umum Pemegang Saham Luar Biasa (RUPSLB) untuk melakukan aksi korporasi yang sangat material tersebut.

Bila transaksi itu terjadi, apakah kemampuan keuangan Medco memadai?

Berdasarkan laporan keuangan kuartal III-2015, total aset Medco tercatat US$ 2.598,3 juta atau setara Rp35,9 triliun. Jumlah ini hampir sama dengan nilai pembelian 76 persen saham Newmont Nusa Tenggara senilai Rp30,4 triliun.

Menggunakan skenario pendanaan eksternal, maka MEDC harus memperoleh tambahan suntikan modal jika ingin mempertahankan rasio kesehatan perusahaan. Total utang jangka panjang yang tercatat per September 2015 sekitar US$ 1.274 juta atau setara Rp17,6 triliun. Rasio utang jangka panjang terhadap ekuitas (Debt-to-Equity/DER) MEDC saat ini tercatat 1,5x atau meningkat dari 1,2x pada 2010.

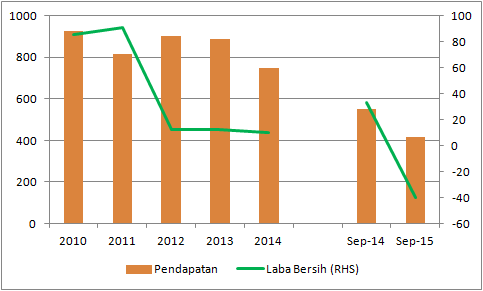

Dengan meningkatnya rasio utang, tentu akan menambah beban bagi Medco. Medco saja sudah tercatat membukukan kerugian US$40,3 juta atau sekitar Rp556 miliar sepanjang Januari - September 2015. Merosotnya harga minyak dunia menjadi faktor utama turunnya kinerja laba Medco.

Hal ini memperbesar kemungkinan Medco kembali meminta tambahan modal dari investor jika akuisisi Newmont terlaksana.

Grafik : Pendapatan dan Laba Bersih Medco (US$ juta)

Sumber : MEDC, Bareksa.com

***

Dari sisi pergerakan saham, hingga penutupan kemarin, harga saham Medco hanya tersisa Rp1.195. Angka tersebut anjlok 62 persen jika dibandingkan dengan harga saham Medco pada 1 tahun sebelumnya yang masih bertengger di level Rp3.115.

Penurunan harga saham Medco ini diduga disebabkan oleh kinerja perusahaan yang membukukan rugi bersih US$17,51 juta paruh pertama 2015.

Grafik: Pergerakan Harga Saham Medco Selama 1 Tahun

Sumber: Bareksa.com

Harga saham Medco semakin tergelincir, bahkan rencana pembelian kembali (buy back) tidak dapat menopang harga saham karena kinerja Medco semakin memburuk dan mencatatkan kinerja yang kurang memuaskan.

Pada akhir Oktober, perusahaan mengeluarkan laporan keuangan periode kuartal III-2015. Pada periode ini Medco membukukan kerugian sebesar US$44,51 juta. Hal ini disebabkan oleh penurunan harga minyak dan batu bara yang merupakan penghasil utama untuk perseroan.

Medco melaporkan penurunan pendapatan menjadi US$418,06 juta atau turun 24,26 persen dari US$551,94 juta.

Namun, pada 26 November 2015 harga saham Medco tiba-tiba melonjak tajam 16,8 persen. Lonjakan harga saham itu seiring dengan kabar bahwa sang pemilik Medco, Arifin Panigoro, berencana membeli Newmont Nusa Tenggara.

Selain itu, perusahaan juga merencanakan untuk memperpanjang waktu buy back terhitung sejak 26 November 2015 - 26 Februari 2016.Tapi sayangnya harga saham Medco tetap tertekan karena buy back yang direncanakanpun belum direalisasikan. Hingga batas 26 Februari akhirnya jadwal kembali diperpanjang hingga 26 Mei.

Kini harga saham Medco kembali menggeliat dalam beberapa hari terakhir terdorong kabar rencana akuisisi Newmont Nusa Tenggara.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.203,01 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.182,67 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.153,01 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.044,45 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.