Kejar Target Marketing Sales, ASRI Jual Lahan

Perseroan masih harus menghadapi beban keuangan yang besar dari obligasi dolar

Perseroan masih harus menghadapi beban keuangan yang besar dari obligasi dolar

Bareksa.com - Pengembang properti PT Alam Sutera Realty Tbk (ASRI) berencana menjual lahan untuk mengejar target pendapatan pra-penjualan (marketing sales) pada tahun ini yang hingga saat ini realisasinya masih lambat. Pada saat bersamaan, perseroan juga harus menghadapi beban keuangan yang berat dari utang berdenominasi dolar.

Corporate Finance & Investor Relations Division Head Alam Sutera Vincent Sjahbana mengatakan perseroan akan menjual lahan seluas 13 hektare dan diperkirakan bernilai Rp2,9 triliun. Rencana tersebut dilakukan demi mengejar target marketing sales perseroan yang realisasinya hingga saat ini masih sangat minim, baru sepertiga target setahun.

“Memang kami masih mau jual lahan. Ada 13 hektare yang mau kami jual. Kalau jadi bisa senilai Rp 2,9 triliun,” ungkapnya dalam Invesor Summit di gedung Bursa Efek Indonesia, Jakarta, Selasa (10/11).

Promo Terbaru di Bareksa

Vincent menjelaskan, saat ini perseroan memiliki cadangan lahan kotor (gross landbank) seluas 186 hektare. Ia mengungkapkan, ada beberapa konsumen atau investor tertarik membeli lahan perseroan. “Yang mau beli ada developer asing dan lokal. Semuanya lahan kosong,” ungkapnya.

Selain itu, perseroan juga berencana menggarap 20 hektare untuk pengembangan Superblok. Perseroan telah meneken Nota Kesepahaman (MoU) untuk membentuk joint venture dan bersama – sama mengembangkan lahan seluas 20 hektare di Alam Sutera, yang meliputi International Exhibition and Congress Center.

Alam Sutera juga telah meneken Nota Kesepahaman (MoU) untuk membentuk joint venture dan bersama – sama mengembangkan lahan seluas 300 hektare di Suvarna Sutera, Pasar Kemis yang meliputi theme park berskala besar.

Seperti diungkapkan sebelumnya, perseroan mematok target marketing sales pada tahun ini Rp 4,5 triliun. Namun, dalam realisasinya hingga akhir September 2015, perseroan baru membukukan marketing sales Rp1,46 triliun. Hingga September 2015, porsi marketing sales perseroan didominasi dari proyek residensial sebesar 42 persen, komersial sebanyak 37 persen, apartemen 17 persen, dan gedung perkantoran sebanyak 4 persen.

Kurangi Akuisisi

Vincent menambahkan, perseroan saat ini tengah berfokus menekan jumlah utang perseroan, khususnya utang obligasi dolar AS senilai US$ 460 juta. Ia mengatakan, perusahaan memiliki fleksibilitas untuk melakukan pembayaran lebih cepat dari waktunya (call) untuk sisa obligasi dolar AS pada 2017.

“Perseroan berencana menurunkan rasio utang terhadap ekuitas melalui peningkatan posisi kas dengan mengurangi pengeluaran modal dan mempercepat monetisasi aset,” katanya.

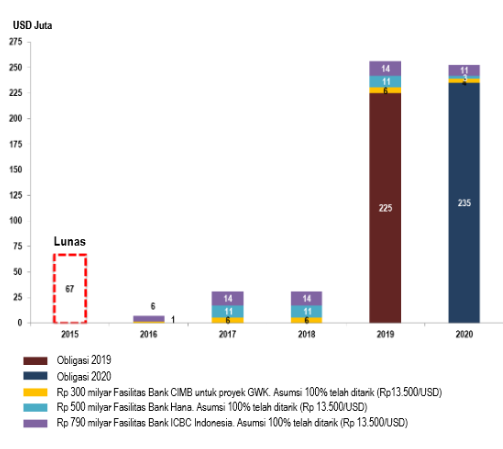

Grafik Rencana Pembayaran Utang ASRI

Sumber: Presentasi perseroan

Obligasi 2020 senilai US$235 juta memiliki bunga 6,95 persen setahun, setara Rp220,4 miliar dengan dolar Rp13.500. Selain itu, obligasi 2019 senilai US$225 juta berbunga 9 persen setahun, atau bunganya saja bernilai Rp273 miliar bila dolar setara Rp13.500. Obligasi ini membebani keuangan perseroan karena pembayaran kupon dua kali setahun dilakukan dalam dolar, yang saat ini masih kuat.

Dari sisi manajemen risiko, perseroan telah melakukan aktivitas lindung nilai terhadap utang obligasi (hingga Rp 14.500). Pada September 2015, kata Vincent, perusahaan menambah total lindung nilai (hedging) sebesar US$ 30 juta.

“Perusahaan juga memliki perjanjian pinjaman konstruksi (construction loan agreement) dengan Bank Hana pada Juli 2015 sebanyak Rp 500 miliar. Total pinjaman yang sudah dicairkan per 30 Oktober 2015 sebesar Rp 208 miliar.”

Sementara, pada Oktober 2015, perseroan menambah pinjaman dari Bank ICBC Indonesia sebesar Rp 790 miliar. Per 31 Oktober 2015, Perusahaan telah menarik pinjaman sebesar Rp 507 miliar dari fasilitas tersebut.

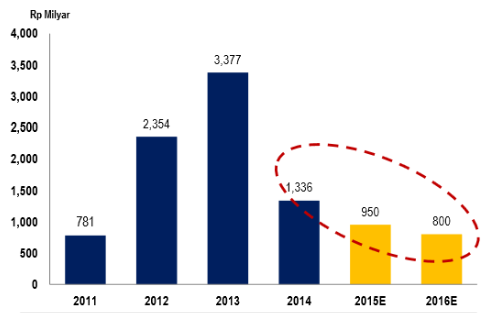

ASRI juga akan mengurangi pengeluaraan investasi dalam bentuk belanja modal (capex). Sebelumnya perseroan menganggarkan Rp3 triliun, tetapi kemudian merevisinya menjadi Rp2,25 triliun.

Secara rinci, anggaran akuisisi tanah menjadi Rp950 miliar, dari rencana sebelumnya Rp1 triliun. Ke depannya, perseroan juga akan menganggarkan dana yang semakin kecil untuk akuisisi lahan menjadi Rp800 miliar pada tahun 2016.

Grafik Realisasi dan Rencana Pengeluaran untuk Akuisisi Lahan ASRI

Sumber: Presentasi perseroan

Perseroan juga memberi catatan bahwa sejauh ini luas lahan masih mencukupi karena ASRI memiliki cadangan lahan di Pasar Kemis dan Serpong yang cukup untuk memenuhi permintaan pasar selama 20 tahun kedepan. Sementara ini, Perusahaan tidak melakukan akuisisi tanah secara signifikan.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.203,01 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.182,67 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.153,01 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.044,45 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.