Bareksa.com - Perusahaan peternakan PT Japfa Comfeed Indonesia Tbk (JPFA) berencana melakukan pembiayaan ulang (refinancing) atas utang sebesar Rp1,5 triliun yang diterbitkan pada tahun 2012 silam. Menariknya, rencana refinancing telah digaungkan setahun sebelum utang tersebut jatuh tempo.

Menurut sumber Bareksa di salah satu perusahaan investasi, JPFA berniat melalukan refinancing atas obligasi yang akan jatuh tempo pada tahun 2017. Belum jelas mengenai detil rencana tersebut, namun sumber Bareksa mengatakan bahwa JPFA berminat untuk menerbitkan obligasi baru.

Berdasarkan informasi yang tertera dalam laporan keuangan perusahaan, JPFA diketahui memiliki utang jatuh tempo tahun 2017 sebesar Rp1,5 triliun yang terbagi dalam dua tahap. Obligasi Berkelanjutan I Japfa tahap I, diterbitkan Januari 2012 dengan total nilai Rp1,25 triliun. Dan selanjutnya Obligasi Berkelanjutan I Japfa tahap II dengan total nilai Rp250 miliar.

Dua obligasi tersebut dikenakan tingkat bunga tahunan sebesar 9,9 persen dan dibayarkan setiap tiga bulan sekali. Utang ini juga memiliki reputasi pembayaran bunga yang baik, ini terlihat dari penyematan peringkat idA (Single A) per 9 Oktober 2015 oleh lembaga pemeringkat Pefindo.

Rencana refinancing ini dilakukan cukup dini, mengingat masa jatuh tempo yang baru berakhir di tahun 2017 mendatang. Melihat kondisi perkembangan kondisi pasar obligasi di Indonesia, nampaknya perseroan akan memanfaatkan kondisi yield benchmark obligasi yang berada di level rendah, untuk menerbitkan obligasi baru dengan tingkat bunga yang lebih murah.

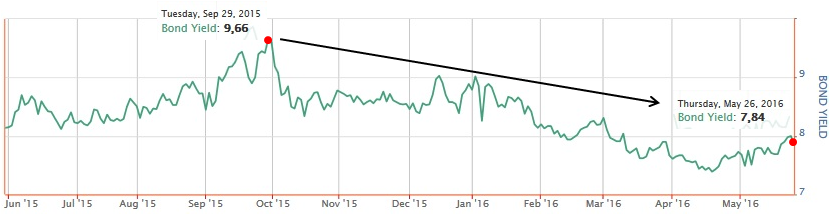

Sebagaimana diketahui, pada September 2015 yield obligasi benchmark sempat menyentuh level tertinggi dalam lima tahun terakhir yakni 9,66 persen. Kemudian, seiring dengan penguatan rupiah, yield berangsur turun kembali ke level 7,8 persen. Momen penurunan inilah yang nampaknya akan dimanfaatkan oleh JPFA.

Grafik: Yield Obligasi Benchmark

sumber: Bareksa.com

Yield merupakan ukuran keuntungan investasi dari setiap rupiah yang dikeluarkan. Dalam kaitannya dengan obligasi, nilai yield didapat dari hasil pembagian antara kupon (bunga obligasi) dengan harga jual obligasi tersebut. Yield akan naik apabila harga obligasi turun dan/atau kupon obligasi naik, sementara yield akan turun apabila harga obligasi naik dan/atau kupon turun.

Sehingga, turunnya yield obligasi dalam beberapa bulan belakangan dapat dimanfaatkan perseroan untuk dapat menerbitkan obligasi dengan tingkat bunga yang lebih rendah.

Terbukti, perusahaan dengan tingkat risiko sama, yang menerbitkan obligasi pada kuartal I 2016 membayar kupon lebih rendah ketimbang perusahaan yang menerbitkan obligasi di kuartal III 2015. PT Modernland Realty Tbk (MDLN) menerbitkan obligasi pada bulan Juli 2015, obligasi tersebut dikenakan bunga sebesar 12-12,5 persen. Ada juga PT Tiphone Mobile Indonesia (TELE) yang menerbitkan obligasi di bulan yang sama. TELE membayar kupon sebesar 11 persen atas obligasi tersebut.

Grafik: Yield dan Penerbitan Obligasi Korporasi

sumber: Bareksa.com

Sementara itu, PT Bank Pembangunan Daerah Sumatera Barat (Bank Nagari) menerbitkan obligasi pada Januari 2016 dengan tingkat bunga lebih rendah yakni 10,95 persen. Ada pula PT Indomobil Finance yang menerbitkan obligasi pada Maret 2016 dengan tingkat bunga 9,60 persen sampai dengan 10,65 persen. Ke empat obligasi ini memiliki peringkat yang setara dengan Japfa yakni idA (Single A).

Waktu yang tepat dalam menerbitkan obligasi dapat menghasilkan tingkat bunga yang optimal. Hal ini dapat menjaga arus kas perusahaan agar tidak tergerus oleh pembayaran bunga. Di Maret 2016 bunga utang obligasi berkelanjutan JPFA tercatat sebesar Rp91,7 miliar atau 64 persen dari total beban bunga perusahaan.