Beralasankah Gara-gara Berutang ke China, 3 Bank BUMN Bakal Diprivatisasi

Bareksa • 23 Sep 2015

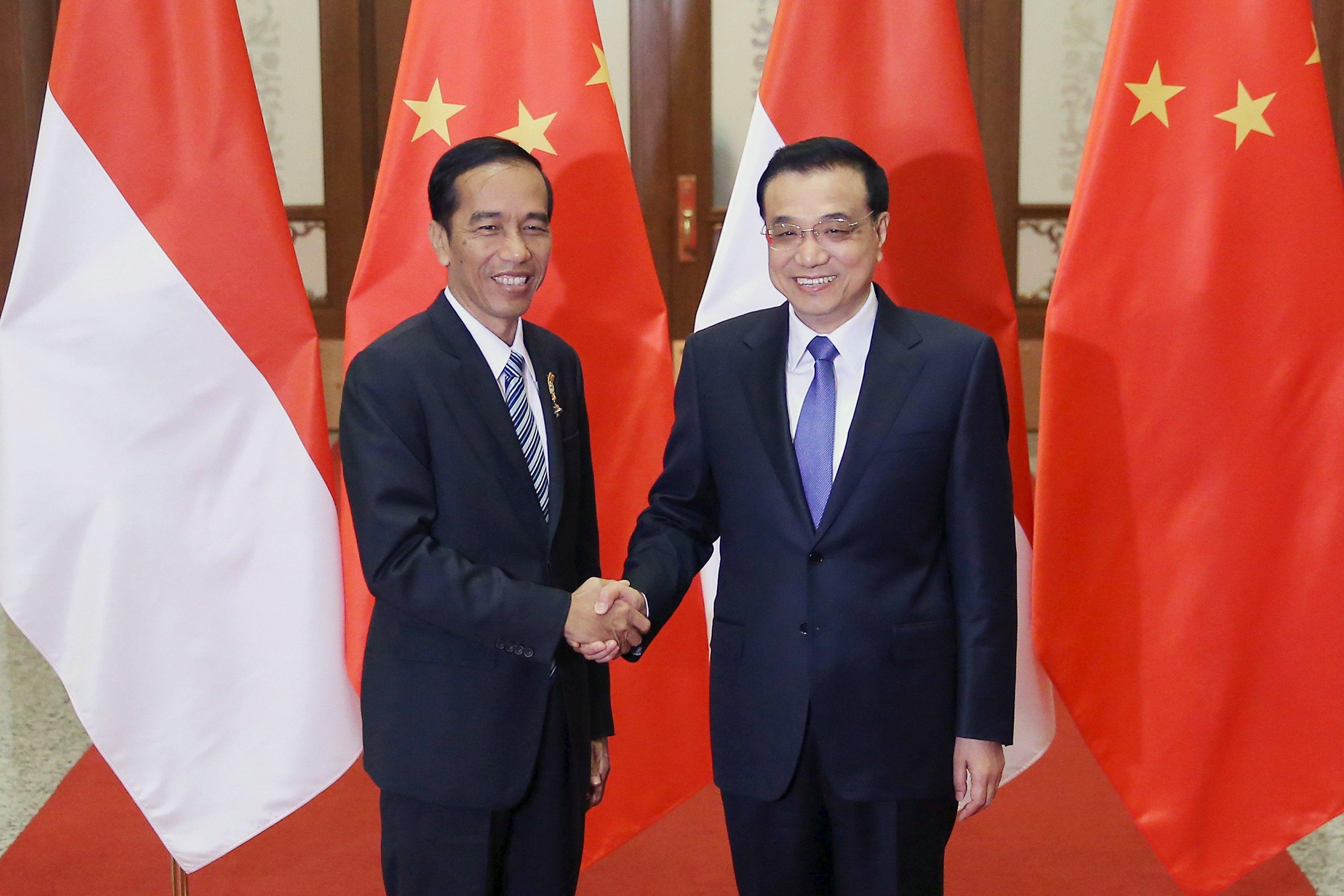

China's Premier Li Keqiang (R) shakes hands with Indonesia's President Joko Widodo (L) at the Great Hall of the People on March 27, 2015 in Beijing, China. REUTERS/Feng Li

Nilai pinjaman yang akan dikucurkan senilai $3 miliar dolar untuk Bank Mandiri, BNI, dan BRI.

Bareksa.com - Banyak kalangan bersuara miring terkait rencana pemberian utang dari China Development Bank (CDB) ke tiga bank BUMN: PT Bank Mandiri Tbk (BMRI), PT Bank Negara Indonesia Tbk (BBNI), dan PT Bank Rakyat Indonesia Tbk (BBRI). Sebagaimana telah diberitakan, tiga bank pelat merah itu baru menandatangani kesepakatan pinjaman senilai total $3 miliar dengan CDB, guna membiayai proyek-proyek infrastruktur di Indonesia.

Penandatanganan kesepakatan dilakukan Direktur Utama Bank Mandiri Budi G Sadikin, Direktur Utama BRI Asmawi Syam dan Direktur Utama BNI Ahmad Baiquni dengan Presiden Eksekutif CDB Zeng Zhijie, disaksikan Menteri Negara BUMN Rini Sumarno dan Kepala Komisi Nasional Pembangunan dan Reformasi (National Development and Reform/NDRC) Xu Shaoshi di Beijing, 16 September lalu. Masing-masing bank menerima pinjaman $1 miliar dengan jangka waktu 10 tahun. Sebanyak 30 persen dari dana utang akan dikucurkan dalam mata uang Renminbi (RMB).

Terkait pinjaman ini, protes antara lain disuarakan Forum Indonesia untuk Transparansi Anggaran (Fitra). Sekretaris Jenderal Fitra, Yenny Sucipto, bahkan sampai menuding rencana ini bisa mengubah kepemilikan saham di tiga bank nasional itu. "Ada skenario (ke arah sana). PMN (Penanaman Modal Negara) ditingkatkan, lalu diprivatisasi oleh asing. Skenario lainya, privatisasi dengan cara utang luar negeri," kata Yenny, 23 September.

Cukup beralasankah kekhawatiran dan tuduhan itu? Analis Bareksa menyusuri datanya.

Permodalan bank BUMN

Posisi modal ketiga bank BUMN ternyata cukup kuat. Ini tercermin dari tingginya nilai rasio Capital Adequacy Ratio (CAR). Per akhir semester pertama tahun ini, posisi CAR Bank Mandiri 17,6 persen. Sementara BRI dan BNI masing-masing 20,41 persen dan 17,1 persen. Rasio ini lebih tinggi dari ketentuan Bank Indonesia yang mempersyaratkan minimum CAR perbankan senilai 8 persen.

Grafik: Rasio CAR Bank Mandiri, BRI & BNI

Sumber: Presentasi Perusahaan

CAR merupakan perbandingan antara seluruh aset yang dimiliki suatu bank dengan modal yang dimilikinya. Semakin tinggi nilai CAR maka semakin besar kemampuan bank tersebut menanggung risiko kredit -- sehingga bisa memperlebar kredit yang disalurkan.

Secara sederhana, jika mengambil contoh Bank Mandiri yang memiliki CAR 17 persen, maka selisih dengan angka minimum CAR yang dipersyaratkan BI adalah sekitar 9 persen. Artinya bank tersebut masih mampu memberikan kredit hingga 9 persen dari nilai keseluruhan asetnya -- tanpa memperhitungkan perbedaan risiko dari aset yang dimiliki. Per Juni 2015 aset Bank Mandiri senilai Rp914 triliun. Berdasarkan perhitungan sederhana itu, maka Bank Mandiri masih bisa mengucurkan kredit hingga Rp83 triliun atau 15 persen dari kredit outstanding di periode tersebut.

Kesimpulannya, berdasarkan rasio ini, jelas terlihat tidak ada urgensi bagi tiga bank BUMN itu untuk melakukan penambahan modal jika target pertumbuhan kredit masih berkisar 10-15 persen.

Pemerintah butuh modal besar

Tertera dalam masterplan Badan Perencanaan Pembangunan Nasional (Bappenas), untuk membiayai proyek-proyek infrastruktur dari tahun 2015 sampai 2019, pemerintah memerlukan dana sebesar Rp5.519 triliun. Sebesar 19 persen dari pembiayaan itu direncanakan berasal dari BUMN, karena dari kas APBN dan APBD hanya bisa dipenuhi sekitar 50 persen.

Sementara itu, kesempatan BUMN untuk mencari pendanaan lebih luas dibandingkan pemerintah. Ini karena BUMN memiliki kemampuan untuk mencari utang berdasarkan kesepakatan business to business (B to B). Biaya dana juga bisa lebih murah ketimbang pemerintah menerbitkan obligasi global untuk menambal APBN. Per 23 September, yield untuk obligasi pemerintah denominasi dolar Amerika jangka waktu 10 tahun mencapai 4,54 persen.

Mengambil contoh pada proposal proyek kereta api cepat sebelumnya, China bersedia memberikan pinjaman dengan bunga hanya 2 persen dengan tenor sampai 40 tahun.

Rangga Cipta, ekonom Samuel Sekuritas, menilai logis jika China sebagai negara yang mempunyai surplus eksternal yang besar mencari negara dengan defisit eksternal seperti Indonesia untuk “mengekspor modal” mereka. Apalagi, China sangat berkepentingan atas pasar Indonesia. ”Barang impor China adalah salah satu yang terbesar porsinya dalam total impor kita,” ujarnya ketika dihubungi Bareksa.

Terkait faktor risiko, ia mengatakan risiko terjadinya gagal bayar memang selalu ada. Yang harus diperhatikan, seberapa bagus tata kelola tiga bank BUMN itu dalam mengelola resiko. Rangga melihat pengelolaan perbankan saat ini jauh lebih baik dibandingkan saat krisis 1997-98. Saat itu, pengawasan sektor perbankan masih sangat lemah.

"Saat ini, utang dan penyaluran pinjaman lebih ketat diawasi," katanya. “Terlebih, dana yang diperoleh akan disalurkan untuk proyek-proyek infrastruktur. Seharusnya bagus dalam jangka panjang.”

Perbankan saat ini lebih kuat

Rasio kredit bermasalah (non performing loan, NPL) industri perbankan saat ini jauh lebih kuat dibandingkan saat kisis 1997-98. Walaupun per Juli 2015, NPL naik menjadi 2,7 persen, namun angka ini masih jauh lebih baik ketimbang krisis 1998 yang mencapai 30 persen.

Grafik: Rasio NPL Industri Perbankan Berdasarkan Jenis Kredit

Sumber: OJK

Rendahnya NPL industri perbankan menunjukkan bahwa kemampuan perusahaan-perusahaan di Indonesia yang memperoleh kredit dari perbankan semakin kuat. Sehingga risiko gagal bayar menjadi lebih rendah.

Dengan permodalan yang kuat serta risiko kredit yang menurun, tentunya risiko Bank BUMN tidak dapat mengembalikan pinjaman ke China menjadi lebih kecil. (np, kd)