Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

MFUG ingin mendiversifikasi bisnisnya di luar negeri dan memperkuat bisnis bank komersial di luar Jepang

MFUG ingin mendiversifikasi bisnisnya di luar negeri dan memperkuat bisnis bank komersial di luar Jepang

Bareksa.com – Bank asal Jepang, The Bank of Tokyo-Mitsubishi UFJ (MUFG), pada Selasa, 26 Desember 2017, mengumumkan rencananya mengambil alih 73,8 persen saham PT Bank Danamon Indonesia Tbk (BDMN).

Perseroan telah menandatangani perjanjian jual beli bersayarat dengan Asia Financial (Indonesia) Pte Ltd (AFI) dan para penjual lainnya. AFI merupakan perusahaan yang dimiliki oleh Fullerton Financial Holdings Pte. Ltd.

Saat ini AFI adalah pemegang saham pengendali Bank Danamon dengan kepemilikan saham 67,37 persen. Keduanya merupakan afiliasi badan usaha milik negara Singapura, Temasek Holdings. (Baca : BEI : MUFG Wajib Tender Offer, Tetapi Sisakan 20 Persen Saham BDMN untuk Publik)

Proses pembelian saham MUFG akan dilakukan dalam tiga tahap. Tahap pertama, MUFG akan membeli 19,9 persen saham Bank Danamon, dengan harga Rp8.323 atau US$0,61 per saham dan dengan jumlah investasi Rp15,875 triliun atau setara US$1,171 miliar.

Dalam tahap kedua, MUFG berencana mendapatkan persetujuan yang diperlukan dari otoritas berdasarkan peraturan perundang-undangan beserta persetujuan terkait lainnya untuk membeli 20,1 persen saham. Apabila terealisasi, usai transaksi tahap dua maka MUFG bakal memiliki 40 persen saham Bank Danamon.

Berdasarkan keterbukaan informasi Bank Danamon, transaksi tahap kedua diharapkan tuntas pada kuartal II atau III 2018. Realisasi transaksi tersebut akan bergantung pada persetujuan-persetujuan yang diperoleh MUFG. (Lihat : Saham BDMN Meroket 15 Persen, Setengah Transaksi oleh Broker ini)

Sementara untuk tahap ketiga, MUFG membutuhkan persetujuan lain untuk meningkatkan kepemilikan sahamnya di Bank Danamon hingga di atas 40 persen. Proses transaksi ketiga tersebut akan memberikan kesempatan bagi pemegang saham Bank Danamon lainnya untuk tetap menjadi pemegang saham atau mendapatkan uang tunai dari MUFG.

Apabila transaksi tersebut lancar, maka kepemilikan MUFG di Bank Danamon diharapkan menjadi lebih besar dari 73,8 persen. Saat ini kepemilikan saham publik atas Bank Danamon tercatat sebanyak 26,33 persen. (Baca : Berita Hari Ini: MUFG Caplok 73,8% Saham BDMN, Minyak WTI Dekati US$60 per Barel)

Pertimbangan MFUG akuisisi Bank Danamon

Dalam materi presentasi MFUG dikutip dari website resmi perusahaan, diungkapkan beberapa alasan mengapa mereka sangat ingin menguasai Bank Danamon. Di antaranya;

1. Bank Danamon adalah bank komersial terbesar kelima di Indonesia berdasarkan laba

2. Bank Danamon adalah bank dengan kapitalisasi terbesar kelima di Indonesia

3. Bank Danamon adalah salah satu bank paling ternama di luar bank BUMN

4. Bank Danamon memiliki kinerja imbal hasil dari laba bersih (ROE) yang sangat baik didukung dengan tingginya margin bunga bersih dari bisnis ritel.

5. Bank Danamon telah sukses bertransformasi menuju bank dengan portofilo bisnis seimbang, melalui ekspansi di segmen usaha kecil menengah dan bisnis menengah.

Target MFUG akusisi Bank Danamon

Target bank asal Jepang untuk menguasai Bank Danamon adalah sebagai berikut;

1. MFUG ingin berkontribusi terhadap pertumbuhan ekonomi Indonesia melalui investasi di sektor perbankan, yakni melalui akuisisi Bank Danamon.

2. MFUG ingin mendiversifikasi bisnisnya di luar negeri dan memperkuat bisnis bank komersial di luar Jepang

3. MFUG ingin memperluas keberadaan bisnisnya di Indonesia dengan mendukung pertumbuhan bank mitra.

4. Mengembangkan platform jasa keuangan yang unik dan komprehensif.

“Akuisisi ini adalah sangat penting dan strategis bagi MFUG untuk memperkuat bisnisnya dan berkompetisi di pasar ASEAN,” ujar manajemen MFUG dalam presentasi yang dipublikasi Selasa (26/12). (Lihat : Danamon Akan Diakuisisi Bank Asal Jepang, Ini Kata OJK)

Kelebihan Bank Danamon

1. Kuatnya layanan transaksi perbankan dan UKM

2. Kepemimpinan pangsa pasar di segmen pembiayaan bagi industri otomotif

3. Mempromosikan produk dan jasa yang berbeda (cross-selling)

4. Pertumbuhan kanal (channel) digital

5. Kuatnya bisnis pembiayaan dan pengetahuan di bisnis real estate

Kelebihan MUFG

1. Memiliki jaringan global

2. Melayani transaksi kepada klien-klien perusahaan Jepang

3. Memiliki pondasi keuangan yang kuat

4. Memiliki produk dan jasa beragam

5. Memiliki rekam jejak (track record) sinergi dengan mitra perbankan di ASEAN

Hasil sinergi MFUG dan Bank Danamon

1. Memanfaatkan kelebihan Bank Danamon dan kekuatan MFUG untuk mengembangkan kerangka bisnis yang menyediakan jasa dengan kualitas lebih baik

2. Menciptakan kesempatan bisnis dengan memanfaatkan jejaring dan pengetahuan mendalam dari kedua bank untuk meningkatkan nilai dalam beragam industri kedua negara, yakni antara Jepang dan Indonesia, dengan mengembangkan sebuah ekosistem.

3. Untuk mencapai target pertumbuhan Bank Danamon yang saat ini berada di ranking 5 sebagai bank menengah berdasarkan laba. (Baca : Akan Diakuisisi Bank Jepang, Saham Danamon Lompat 12,89 Persen)

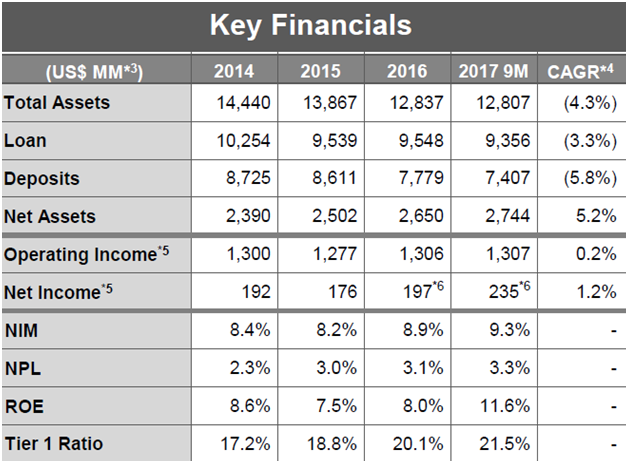

Kinerja Keuangan Bank Danamon

Sumber : Materi presentasi MFUG

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.117,58 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.106,04 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.886,76 | ||||||

Syailendra Sharia Fixed Income Fund | 1.080,62 | - | - | ||||

Capital Regular Income Fund Dividen | 1.025,06 | - | - | - | - |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 13 hari

Jangka Waktu

2 tahun

Terjual 90%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 13 hari

Jangka Waktu

4 tahun

Terjual 66%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.