Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Obligasi/sukuk mendominasi dengan nilai mencapai Rp156,16 triliun

Obligasi/sukuk mendominasi dengan nilai mencapai Rp156,16 triliun

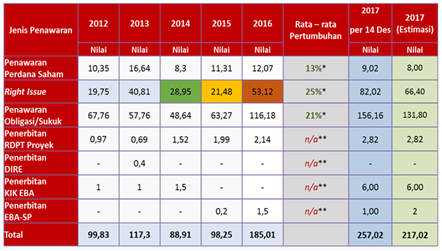

Bareksa.com – Pasar modal semakin jadi pilihan untuk mencari penggalangan dana bagi korporasi Indonesia. Terbukti dengan catatan nilai Rp257,02 triliun periode Januari – 14 Desember 2017 yang melebihi estimasi Otoritas Jasa Keuangan (OJK) yakni Rp217,02 triliun.

Obligasi dan sukuk masih mendominasi nilai total penggalangan dana dari pasar modal. Catatan OJK, nilai emisi obligasi mencapai Rp156,16 triliun atau melonjak 34,41 persen dari posisi akhir 2016 yang sebesar Rp116,18 triliun.

Sementara, penawaran perdana saham pada periode ini hanya mencapai Rp9,02 triliun atau anjlok 25 persen dari posisi akhir 2016 yang sebesar Rp12,07 triliun. Di sisi lain, pertumbuhan tertinggi penggalangan dana dari pasar modal ditempati rights issue yang meroket 54,4 persen dari Rp53,12 triliun menjadi Rp82,02 triliun.

Ketua Dewan Komisioner OJK, Wimboh Santoso, yakin nilai penggalangan dana dari pasar modal sampai akhir 2017 bisa mencapai Rp260 triliun. “Terutama dengan adanya pipeline yang sudah kami terima sampai saat ini,” ungkap Wimboh di Jakarta, Kamis, 21 Desember 2017.

Project Bond dan Infrastructure Bond

Mengacu realisasi hingga 14 Desember 2017 itu, Deputi Komisioner Pengawas Pasar Modal II, Fahri Hilmi, menambahkan OJK berharap semakin banyak pihak yang menggalang dana dari pasar modal. Salah satu yang akan didorong OJK adalah instrumen investasi seperti project bond hingga infrastructure bond.

Pada intinya, lanjut Fahri, OJK akan menyederhanakan aturan penerbitan obligasi apapun jenisnya sehingga semakin banyak pihak tertarik. “Karena secara rata-rata dalam dua tahun terakhir, obligasi mendominasi penggalangan dana dari pasar modal hingga 60 persen,” tutur Fahri.

Tabel: Penggalangan Dana Dari Pasar Modal Hingga 14 Desember 2017

Sumber: OJK

Wimboh menuturkan peningkatan penggalangan dari pasar modal pada 2017 ini tidak lepas dari langkah OJK yang mendukung program-program strategis, khususnya di sektor infrastruktur. Hal itu terlihat dari 20 emiten sektor infrastuktur yang melakukan fund raising melalui pasar modal dengan total nilai emisi Rp38,9 triliun sepanjang 2017.

OJK, lanjut Wimboh, memberikan izin untuk 2 KIK-EBA terkait infrastruktur, dengan nilai sekuritisasi sebesar Rp6 triliun. Selain itu juga ada peluncuran pembiayaan efek beragun aset – surat partisipasi (EBA-SP) di mana sampai November 2017, telah diterbitkan 4 izin EBA-SP dengan total nilai Rp2,36 triliun.

“Sementara net inflow di pasar modal domestik untuk posisi sampai dengan 19 Desember 2017 sebesar Rp129,3 triliun, terutama berasal dari pasar surat berharga negara (SBN),” kata Wimboh. (AM)

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.116,78 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.104,4 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.883,62 | ||||||

Syailendra Sharia Fixed Income Fund | 1.078,78 | - | - | ||||

Insight Renewable Energy Fund | 2.325,88 |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 29 hari

Jangka Waktu

2 tahun

Terjual 67%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 29 hari

Jangka Waktu

4 tahun

Terjual 43%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.