Fitch Naikkan Rating Jadi BBB, Investasi di Indonesia Paling Menarik di ASEAN

Membaiknya peringkat Indonesia berpotensi menjadi pendorong utama ekonomi Indonesia khususnya di pasar modal

Membaiknya peringkat Indonesia berpotensi menjadi pendorong utama ekonomi Indonesia khususnya di pasar modal

Bareksa.com – Lembaga pemeringkat internasional, Fitch Ratings menaikkan peringkat Indonesia dari BBB- menjadi BBB dengan prospek stabil. Adapun faktor yang menyebabkan kenaikan peringkat tersebut antara lain :

1. Ketahanan Indonesia terhadap guncangan eksternal karena kebijakan makroekonomi secara konsisten diarahkan untuk menjaga stabilitas.

2. Cadangan devisa mencapai US$126 miliar pada November 2017, kebijakan moneter yang sehat, dinilai cukup untuk membatasi potensi arus modal keluar yang dikhawatirkan akan volatile selama periode yang menantang di tahun mendatang. (Baca Juga : Cadangan Devisa Tertinggi dalam 17 Tahun Terakhir Bakal Jaga Rupiah di 2018)

Promo Terbaru di Bareksa

3. Fitch memperkirakan pertumbuhan PDB Indonesia akan meningkat menjadi 5,4 persen di 2018 dan 5,5 persen pada 2019, dari 5,1 persen di 2017.

4. Indonesia juga mendapat keuntungan dari kenaikan harga komoditas global dalam perdagangan dan stabilnya harga komoditas.

Sementara target defisit 2018 sebesar 2,2 persen dari PDB menunjukkan pendekatan konservatif. Defisit bisa lebih besar namun tetap stabil pada 2,7 persen dari PDB. (Baca : Fitch Naikkan Peringkat Utang, BI : Bukti Kondisi Ekonomi dan Keuangan RI Stabil)

Akankah Dana Asing Membanjiri Pasar Modal Indonesia di Tahun 2018?

Menurut analisis Bareksa, kenaikan peringkat tersebut akan menjadi katalis positif bagi pasar surat utang di tengah adanya tantangan dari faktor eksternal seperti pengetatan kebijakan moneter oleh beberapa Bank Sentral di beberapa negara maju.

Hingga akhir 2017, pasar surat utang masih akan kondusif didorong oleh katalis kenaikan peringkat tersebut, masih tingginya likuiditas perbankan serta kebutuhan dari industri keuangan non bank untuk memenuhi peraturan OJK. (Lihat : Berita Hari Ini: Fitch Naikkan Rating Indonesia Jadi BBB, Outlook Stable)

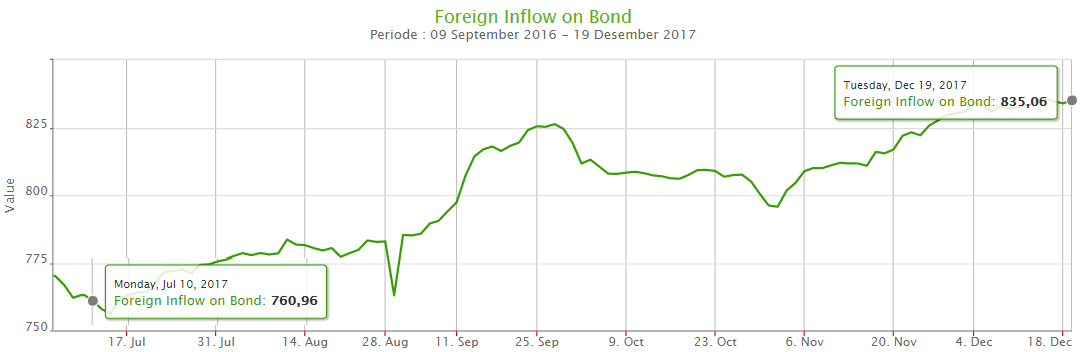

Arus Dana Asing di Pasar Obligasi (Rp Triliun)

Sumber : Bareksa.com

Sejak memasuki semester II 2017, arus dana asing di pasar obligasi terus meningkat. Tercatat sejak 10 juli hingga 19 desember, arus dana asing telah meningkat 9,7 persen dari Rp761 triliun menjadi Rp835 triliun.

Hal tersebut didorong oleh beberapa faktor seperti membaiknya peringkat surat utang Indonesia oleh Fitch, Moody’s, S&P hingga suku bunga yang turun 50 basis poin (bps) pada Agustus dan September menjadi 4,25 persen hingga saat ini di 2017. Hal ini juga berdampak pada bullishnya pasar obligasi yang tergambarkan dalam menurunnya yield benchmark. (Baca : Jelang Tahun Pemilu, Jokowi Minta Dunia Usaha Tidak Wait and See)

Historikal Penurunan Yield Obligasi Pemerintah 10 Tahun

Sumber : Bareksa.com

Obligasi pemerintah dengan tenor 10 tahun dijadikan acuan (benchmark) mengingat obligasi jenis ini termasuk yang paling ramai dan likuid di pasar, sehingga naik turunnya obligasi jenis ini secara tidak langsung menggambarkan keadaan pasar obligasi di Indonesia. (Baca : Tahun Depan Ada Potensi Dana Asing US$3-4 Miliar Masuk ke Obligasi Negara)

Sejak 10 Juli, yield Indonesia terus menurun sebesar 69 bps dari 7,14 persen menjadi 6,45 persen. Hal ini masih wajar dan juga menarik dikarenakan dengan adanya kenaikan rating membuat pemerintah dalam hal ini Bank Indonesia selaku pemangku kepentingan kembali mempunyai ruang untuk melonggarkan kebijakan moneternya di tahun depan seperti kembali menurunkan suku bunga dengan mempertimbangkan keadaan faktor eksternal.

Apakah Indonesia masih menarik untuk dijadikan tempat berinvestasi dibanding negara lain khususnya di Asia Tenggara?

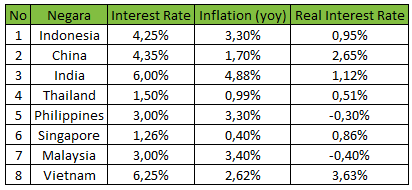

Perbandingan Real Interest Rate di Asean + India & China

Sumber : Tradingeconomics, diolah Bareksa

Real interest rate merupakan suku bunga yang telah menghitung faktor inflasi sebagai cost of fund atau biaya tambahan kepada pihak borrower atau peminjam sehingga bila dikurangi antara suku bunga dengan inflasi maka didapatkan nilai suku bunga yang real di suatu negara. (Lihat : Rata-rata Nilai Transaksi Harian 2017 Lebih Rendah Dari 2016, Ini Jawaban BEI)

Berdasarkan tabel tersebut, memang benar jika Cina, India, dan Vietnam mempunyai nilai real interest rate yang lebih baik dibanding dengan Indonesia. Meski begitu, jika dipersempit ruang cakupan menjadi hanya di kawasan ASEAN atau Asia Tenggara maka hanya Vietnam yang secara hitungan real interest rate masih lebih menarik dibanding Indonesia. (Lihat : Prospek Ekonomi dan Sektor Jasa Keuangan 2018 Versi OJK)

Rating Indonesia Lebih Baik dari Vietnam

Namun, suku bunga yang masih berada di kisaran 6,25 persen menggambarkan risiko investasi di negara tersebut cukup tinggi dibanding Indonesia. Hal itu juga tergambarkan di mana secara rating atau peringkat surat utang Vietnam masih berstatus BB- dari S&P sedangkan Indonesia sedikit lebih baik mendapatkan rating BBB- dari S&P dan yang terbaru yakni BBB dari Fitch.

Karena itu, dengan adanya upgrade rating dari Fitch ini menjadi BBB diharapkan mampu menjadi katalis positif bagi para investor baik lokal maupun asing untuk mengalokasikan sebagian dana nya di pasar modal Indonesia. (Baca : Budi Hikmat : Pasar Obligasi Masih Menarik)

Dari sisi pasar modal, dampak positif dari upgrade peringkat Indonesia sebagai tempat berinvestasi berpotensi mampu untuk terus menopang IHSG maupun yield obligasi untuk melanjutkan momentum bullishnya di 2018. (AM) (Baca Juga : Ulasan Lengkap Prospek Pasar Saham Jelang Pilkada 2018 dan Pilpres 2019)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.201,44 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.181,6 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.152,06 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.047,01 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.