Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Pelunasan utang untuk akuisisi tersebut di luar rencana rights issue perseroan

Pelunasan utang untuk akuisisi tersebut di luar rencana rights issue perseroan

Bareksa.com - PT Medco Energi Internasional Tbk (MEDC) berencana membiayai kembali (refinancing) utangnya yang digunakan untuk mengakuisisi saham PT Amman Mineral Investama. Tahun lalu perseroan meminjam sejumlah dana untuk mengakuisisi 50 persen saham induk usaha pemilik tambang Newmont senilai US$2,6 miliar.

Direktur keuangan Medco Energi Internasional, Anthony R Mathias mengungkapkan, perseroan tengah sibuk mempersiapkan refinancing tersebut. Dia belum bersedia mengungkapkan instrumen pendanaan yang akan digunakan unuk refinancing.

"Kita akan fund raising untuk refinancing utang Amman," ujarnya di Jakarta, Senin, 6 November 2017.

Berdasarkan laporan keuangan Medco Energi semester I-2017, jumlah utang bank perseroan tercatat sebesar US$1 miliar. Sebagian besar utang Medco adalah kepada Bank Mandiri sebesar US$772,5 juta. Dari jumlah tersebut, bagian yang akan jatuh tempo dalam satu tahun mendatang sebesar US$145 juta.

Utang Medco kepada Bank Mandiri sudah menyusut dari tahun lalu, yakni sebesar US$800 juta. Tahun lalu perseroan telah membayar sebagian pokok pinjaman tersebut.

Seperti diberitakan sebelumnya, MEDC mengakuisisi 50 persen saham PT Amman Mineral Internasional (AMI) yang mengendalikan 82,2 persen saham Newmont Nusa Tenggara (kini Amman Mineral) dengan nilai US$2,6 miliar. MedcoEnergi Group dalam akuisisi tersebut bekerja sama dengan AP Investment, perusahaan yang dipimpin Agus Projosasmito, investment banker kawakan dan mantan Presiden Direktur Danareksa Securities. Adapun dana akuisisi ini berasal dari tiga bank BUMN, yaitu Bank Mandiri, BNI, dan BRI.

Akuisisi tersebut merupakan salah satu transaksi structured finance terbesar di Asia Tenggara pada 2016. Pasca transaksi tersebut, Medco mempunyai utang yang lebih besar dibandingkan total ekuitasnya.

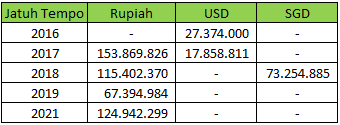

Tabel : Detail Utang Obligasi Medco (dalam US$)

Sumber : Laporan Keuangan MEDC

Seperti terlihat di dalam tabel, dalam lima tahun hingga 2021, Medco mencatat jumlah obligasi jatuh tempo senilai US$580 juta. Jumlah obligasi yang jatuh tempo pada tahun 2017 pun nilainya paling besar, mencapai total US$171,73 juta.

Rights Issue

Sementara itu, pemegang saham perseroan telah menyetujui rencana Medco melangsungkan penambahan modal melalui hak memesan efek terlebih dahulu (HMETD) atau rights issue. Pencarian dana dari pasar modal tersebut bertujuan untuk melunasi utang yang sudah ada sebelumnya.

Medco Energi rencananya bakal menerbitkan sebanyak 4,45 miliar saham baru dengan harga pelaksanaan sebesar Rp450-600 per saham. Dengan kisaran harga tersebut, Medco berpotensi memperoleh dana sebesar Rp2-2,67 trilun. Selain menerbitkan saham baru, perseroan juga menerbitkan 4,45 miliar waran seri I.

Nantinya, setiap pemegang saham berhak mendapatkan satu waran setiap satu saham HMETD. Tahap I eksekusi waran akan dimulai pada 1 Juli-31 Desember 2018 dengan kisaran harga pelaksanaan waran Rp 500-700 per saham.

Kemudian, tahap II dimulai sejak 1 Januari-31 Desember 2019 dengan harga pelaksanaan Rp550-700 per saham. Tahap terakhir, yaitu tahap III, dimulai sejak 1 Januari 2020 hingga 11 Desember 2020 dengan harga kisaran pelaksanaan waran sebesar Rp 600 sampai Rp 650 per saham. Jika tereksekusi seluruhnya, perusahaan maksimal akan memperoleh dana maksimum sebesar Rp3,78 triliun.

Hingga semester I-2017, Medco memperoleh pendapatan sebesar US$403,5 juta, meningkat dibandingkan periode sama tahun lalu sebesar US$261,5 juta. Perseroan juga membukukan laba sebelum pajak sebesar US$147,6 juta, lebih baik dibandingkan semester I tahun lalu senilai US$38,6 juta.

Rasio utang terhadap ekuitas Medco pada semester I tahun ini tercatat sebsar 1,84 kali, lebih rendah dari tahun lalu sebesar 2,21 kali. Kemudian Ebitda terhadap bunga sebesar 3,34 kali, meningkat dari semester I tahun lalu sebesar 2,44 kali.

"Net debt to Ebitda Medco semester I 3,89 kali, lebih rendah dari tahun lalu sebesar 5 kali," jelas Anthony. Dia menjelaskan bahwa hal itu menunjukkan bahwa perseroan efisien dalam mengoptimalisasi pinjaman untuk ekspansi. (hm)

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.117,58 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.106,04 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.886,76 | ||||||

Syailendra Sharia Fixed Income Fund | 1.080,62 | - | - | ||||

Capital Regular Income Fund Dividen | 1.025,06 | - | - | - | - |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 19 hari

Jangka Waktu

2 tahun

Terjual 93%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 19 hari

Jangka Waktu

4 tahun

Terjual 63%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.