4 Faktor Ini Dorong Yield Obligasi Sentuh 6,39 Persen, IHSG Tumbuh 10,58 Persen

Sebelumnya, beberapa riset sekuritas memproyeksikan bahwa batas penguatan bond yield berada di kisaran 6,4 – 6,5 persen

Sebelumnya, beberapa riset sekuritas memproyeksikan bahwa batas penguatan bond yield berada di kisaran 6,4 – 6,5 persen

Bareksa.com – Dalam beberapa bulan terakhir, Indeks Harga Saham Gabungan (IHSG), yield obligasi, dan kurs rupiah cenderung bergerak menguat. Hal ini mematahkan ekspektasi pelaku pasar mengingat secara historical dalam beberapa tahun terakhir, pasar cenderung bergerak bearish terutama di bulan Agustus - September.

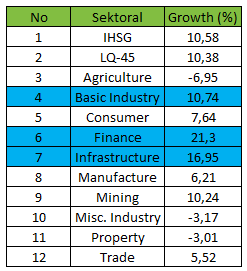

IHSG pada penutupan perdagangan 8 September 2017 berada di level 5.857 atau menguat 10,58 persen dari sejak awal tahun. Di mana 3 sektor yakni finance, Infrastructure, dan basic Industry mampu tumbuh di atas indeks dan menjadi penopang pertumbuhan indeks sepanjang 2017 setelah menguat hingga lebih dari 20 persen.

Tabel : Pertumbuhan Indeks dan sektor (Year to date/Per 8 Sept 2017)

Promo Terbaru di Bareksa

Sumber : Bareksa.com

Bareksa menganalisa dan mendapatkan beberapa fakta menarik yang membuat IHSG dan bond yield menguat signifikan di bulan ini. Berikut datanya :

1. Indeks USD (DXY) Turun Signifikan Hingga 91,5

Pelemahan Indeks dolar AS atau USD menjadi dasar atas penguatan mata uang yang terjadi di belahan dunia. Mayoritas mata uang dunia bergerak menguat, tidak hanya mata uang negara maju, tetapi juga mata uang negara berkembang.

Grafik: Pergerakan DXY Dalam 2 Tahun Terakhir

Sumber : Marketwatch.com

Indeks USD yang di level 91,5 menggambarkan bahwa harga dolar AS diperdagangkan di level discount atau lebih murah 8,5 persen dari harga wajarnya di level 100. Untuk diketahui, level 100 dijadikan sebagai level base atau dasar dari suatu indeks.

Hal tersebut merupakan katalis positif bagi neraca perdagangan AS mengingat negara Amerika masih mengandalkan perdagangan berbasis ekspor. Pelemahan mata uang USD ini juga berdampak pada ekonomi AS karena akan membuat barang-barang ekspor negara adidaya itu lebih kompetitif untuk bersaing di pasar global mengingat barang-barang tersebut diperdagangkan lebih murah di pasar.

2. Rupiah Terapresiasi

Senada dengan pergerakan Indeks USD yang melemah, penguatan terhadap rupiah pun tak terelakkan.

Grafik: Pergerakan USD/IDR dan IHSG dalam Setahun Terakhir (Weekly Chart)

Sumber : Investing.com

Rupiah pada saat ini diperdagangkan di kisaran Rp 13.163 per dolar AS. Keadaan ini merupakan posisi tertinggi di tahun ini mengingat, rupiah diperdagangkan di kisaran Rp 13.100 terakhir pada November 2016. Hal tersebut menggambarkan kembali adanya kepercayaan dari para investor terhadap pasar, sehingga menunjukkan rasa optimistis jelang berakhirnya periode Kuartal III.

3. Yield 10 year Obligasi Pemerintah Indonesia

Untuk mengukur risiko perekonomian di Indonesia, mayoritas para pelaku pasar mengacu pada benchmark 10 year Government Bond, mengingat obligasi tersebut paling likuid dan banyak ditransaksikan di pasar.

Apabila yield meningkat, maka hal tersebut menggambarkan risiko perekonomian di suatu negara meningkat. Hal ini diikuti oleh tingginya ekspektasi return yang diharapkan oleh investor yang membuat yield berpotensi menguat secara persentase sehingga secara umum berdampak pada penurunan harga obligasi itu sendiri dan begitupun sebaliknya.

Grafik: Government Bond Yield 10 year 3 tahun Terakhir

Sumber : Investing.com

Secara jangka panjang, terlihat yield 10 year Government Bond cenderung menurun sehingga rata-rata harga obligasi khususnya yang dijadikan benchmark cenderung diperdagangkan di atas par sepanjang Tahun 2016.

Namun, pada perdagangan hari ini, 11 September 2017 yield obligasi cenderung mampu melanjutkan penguatan bahkan telah menyentuh 6,39 persen. Sebelumnya, beberapa riset sekuritas memproyeksikan bahwa batas penguatan bond yield berada di kisaran 6,4 – 6,5 persen. (Baca Juga : Jika BI Turunkan Suku Bunga, Maka Yield Obligasi Berpeluang ke Level 6,5 Persen)

Hal tersebut terbilang wajar di tengah penurunan suku bunga menjadi 4,25 persen disertai dengan menguatnya mata uang rupiah mengingat korelasi antara rupiah dan laju yield obligasi cenderung positif.

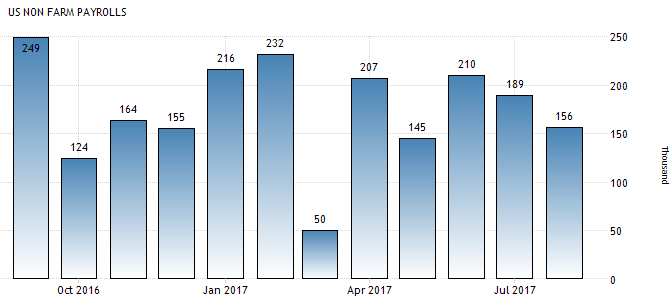

4. Non Farm Payroll (NFP) AS Dibawah Konsensus

Non Farm Payroll adalah indikator ekonomi utama bagi Amerika Serikat. Data ini mewakili jumlah pekerja yang dibayar di AS dikurangi pekerja dari sektor pertanian, pegawai pemerintah, pegawai swasta rumah tangga dan karyawan organisasi nirlaba. Laporan NFP selalu direspons cepat oleh pasar dan mendorong pergerakan harga saham ketika pengumuman berita dirilis di pasar.

Grafik : Pertumbuhan NFP Amerika Serikat 1 Tahun (Ribu)

Sumber : Tradingeconomics.com

Non farm payrolls di Amerika Serikat meningkat 156 ribu pada periode Agustus 2017. Angka tersebut masih berada di bawah ekspektasi konsensus sebesar 180 ribu dan juga lebih rendah dibanding pertumbuhan NFP pada Juli yang sebesar 189 ribu. Peningkatan pekerjaan terjadi di sektor manufaktur, konstruksi, layanan profesional dan teknis, perawatan kesehatan, dan pertambangan.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.