Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

BUMN konstruksi ini menawarkan kupon obligasi sebesar 8,07 persen per tahun

BUMN konstruksi ini menawarkan kupon obligasi sebesar 8,07 persen per tahun

Bareksa.com – PT Hutama Karya (HK) menerbitkan surat utang dalam rangka mencari pendanaan untuk proyek jalan tol Trans Sumatera. Obligasi tahap kedua yang ditargetkan meraup Rp1,986 triliun ini merupakan bagian dari penawaran berkelanjutan dengan total Rp6,5 triliun.

Perusahaan konstruksi milik negara itu menetapkan kupon sebesar 8,07 persen untuk penawaran Obligasi Berkelanjutan I Tahap II Tahun 2017 senilai Rp1,968 triliun yang merupakan bagian dari penawaran Obligasi Berkelanjutan I Tahun 2016 sebesar Rp6,5 triliun.

Menurut keterangan perseroan, Pefindo memberikan peringkat AAA untuk obligasi berkelanjutan I Tahap II 2017 ini dengan penjamin pelaksana emisi Bahana Securities, BCA Sekuritas, BNI Sekuritas, Danareksa Sekuritas, Mandiri Sekuritas dan RHB Sekuritas Indonesia dengan wali amanat Bank Mega.

Masa penawaran dilakukan pada 30 dan 31 Mei 2017 dengan pencatatan di BEI pada 7 Juni 2017. Obligasi ini dijamin dengan jaminan pemerintah (Government Guarantee) sebesar Rp6,5 triliun yang meliputi pokok Obligasi, bunga Obligasi yang telah jatuh tempo dan/atau denda keterlambatan sebagaimana tertuang dalam Peraturan Menteri Keuangan Republik Indonesia Nomor 168/PMK.08/2016 Tentang Tata Cara Pelaksanaan Pemberian Jaminan Obligasi Dalam Rangka Percepatan Proyek Pembangunan Jalan Tol di Sumatera.

Sebelumnya, HK telah menerbitkan obligasi tahap I sebesar Rp1 triliun pada kuartal IV 2016 dengan tenor 10 tahun. Sehingga dengan penerbitan Obligasi Tahap II, dana yang akan terkumpul mencapai Rp2,968 triliun.

Kupon Lebih Rendah Daripada Benchmark

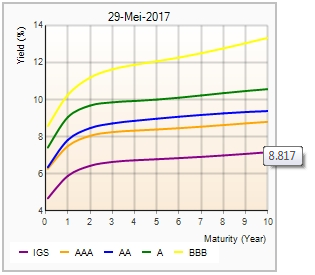

Mengutip situs Indonesia Bond Pricing Agency (IBPA) per 29 Mei 2017, kurva yield obligasi korporasi dengan rating AAA dan masa jatuh tempo selama 10 tahun saat ini berkisar 8,8 persen per tahun. Oleh sebab itu, tawaran kupon HK di obligasi berkelanjutan tahap II ini sebesar 8,07 persen berada di bawah rata-rata yield obligasi serupa saat ini.

Grafik : Kurva Yield IBPA

Sumber : IBPA

Di sisi lain, mayoritas obligasi yang diterbitkan oleh sektor konstruksi pembangunan (building construction) memiliki masa jatuh tempo rata-rata 5 tahun dengan rating single A. Oleh karena itu, dengan tenor yang jauh lebih lama dibandingkan rata-rata, disertai dengan kupon yang lebih rendah dari indeks kurva yield, obligasi ini kurang menarik untuk dibeli.

Akan tetapi, obligasi ini bisa jadi pilihan jika hanya untuk memenuhi persyaratan dalam menginvestasikan sebagian dana di sektor konstruksi, mengingat obligasi ini dijamin oleh pemerintah. (hm)

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.115,65 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.103,67 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.882,23 | ||||||

Syailendra Sharia Fixed Income Fund | 1.077,93 | - | - | ||||

Insight Renewable Energy Fund | 2.323,89 |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 30 hari

Jangka Waktu

2 tahun

Terjual 61%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 30 hari

Jangka Waktu

4 tahun

Terjual 38%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.