Mengenal Bank Perantara Sebagai Alternatif Penanganan Bank Gagal

Dengan bank perantara dan recovery plan, tidak ada lagi penyelamatan bank gagal melalui bailout seperti kasus Century

Dengan bank perantara dan recovery plan, tidak ada lagi penyelamatan bank gagal melalui bailout seperti kasus Century

Bareksa.com – Industri perbankan tengah memasuki era baru. Melalui keberadaan Undang-Undang Pencegahan dan Penanganan Krisis Sistem Keuangan (UU PPKSK), penanganan bank gagal tak melulu melalui penyelamatan dengan skema penanaman modal sementara (PMS) alias bailout dengan dana negara.

UU PPKSK memaksa bank untuk menyiapkan recovery plan atas arahan Otoritas Jasa Keuangan (OJK), sehingga penyelamatan ketika menjadi bank gagal langsung dari dalam atau bail-in. Konsep bail-in yang dipopulerkan Credit Suisse ini menjadi cara terbaik penanganan bank sistemik bermasalah dengan memaksa kreditur, bukan pembayar pajak, untuk menanggung kerugian bank.

Cara penyelamatan ini didasarkan pada rencana dari bank yang bersangkutan dengan mengikutsertakan peran kreditur, bank-bank lain, atau swasta. Pada tahun lalu, negara-negara di Uni Eropa pun sudah menyetujui pembelakuan konsep ini.

Promo Terbaru di Bareksa

Namun bail-in hanya salah satu cara dalam hal pencegahan. Dalam rangka penanganan bank gagal, OJK pun telah mengeluarkan aturan mengenai bank perantara (bridge bank). Bank perantara memiliki peran mengambialih sebagian atau seluruh aset dan/atau kewajiban bank.

Sebenarnya, ide bridge bank ini muncul dari Lembaga Penjamin Simpanan (LPS) awal tahun 2015 lalu. Saat itu, Kepala Eksekutif LPS yang masih dijabat Kartika Wirjoatmodjo menyampaikan rencana bridge bank dalam rapat evalusasi dan rencana Forum Koordinasi Stabilitas Sistem Keuangan (FKSSK) tahun 2015. Artinya, keberadaan bridge bank bisa menjadi alternatif penyelamatan bank selain PMS.

Akhirnya, harapan itu terwujud. Atas amanah UU PPKSK, OJK menyempurnakannya melalui aturan bank perantara. “Satu tahun setelah UU PPKSK harus sudah ada. Artinya di bulan ini (April) sudah harus terwujud. Maka kami buatkan aturannya,” terang Ketua Dewan Komisioner OJK Muliaman D. Hadad, Rabu, 5 April 2017.

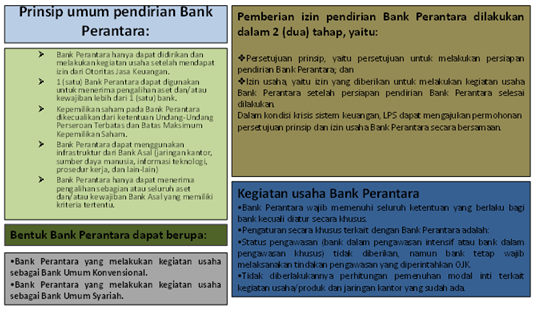

Tabel: Pokok-pokok ketentuan Bank Perantara yang dimuat dalam POJK

Sumber: OJK

Menurut aturan OJK, bank perantara atau bridge bank hanya dapat didirikan dan dimiliki oleh LPS. Dalam pendirian bank perantara tidak berlaku ketentuan yang mewajibkan perseroan terbatas didirikan oleh dua pihak atau lebih sebagaimana dimaksud dalam UU mengenai perseroan terbatas.

Aturan OJK juga bilang, tidak berlaku ketentuan batas maksimum kepemilikan saham bank. Namun secara prinsip dalam menjalankan kegiatan usahanya, bank perantara wajib memenuhi ketentuan yang berlaku bagi bank kecuali ketentuan yang memang secara khusus tidak berlaku bagi bank perantara.

Dengan adanya bank perantara ini, tidak akan ada lagi penyelamatan bank yang sempat memakan dana pemerintah, seperti kasus Bank Century. Saat itu, pemerintah dengan dana dari APBN terpaksa menalangi Rp6,7 triliun demi menyelamatkan bank sekaligus mencegah dampak sistemik. Akhirnya, Bank Century dibeli oleh LPS dan saat ini sudah dijual kepada investor asing hingga berganti nama menjadi PT Bank JTrust Indonesia Tbk (BCIC).

Fundamental Bank

Peraturan bank perantara ini sendiri sudah melalui koordinasi dengan LPS. Kepala Eksekutif Pengawas Perbankan OJK Nelson Tampubolon memaparkan, POJK mengenai bank perantara sekaligus mempertegas keterlibatan LPS di dalamnya.

“Khususnya untuk bank sistemik. Karena kan ada kriteria di setiap tingkat pengawasan. Semua sudah kami atur dan koordinasi dengan LPS,” terang Nelson.

Meski rencana bank perantara semakin matang, bukan berarti kondisi perbankan tanah air sedang amburadul. Nelson mengungkapkan, saat ini kondisi fundamental perbankan di Indonesia dalam keadaan baik.

Misalnya saja, jika dilihat dari rasio kecukupan modal alias capital adequacy ratio (CAR) yang berkisar 23,18 persen hingga Februari 2017, lalu return on asset dan return on equity yang masih di atas 2 persen, marjin bunga bersih atau net interest margin (NIM) mencapai 5,28 persen, dengan BOPO 86,69 persen, dan non performing loan (NPL) nett hanya 1,32 persen.

“Jadi, perbankan kita masih kuat. Bahkan, di rencana bisnis bank (RBB) yang baru, rata-rata sudah mematok kredit bisa tumbuh hingga 12 persen,” imbuh Nelson. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.