Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Investor asing cenderung melakukan penjualan terhadap saham PT PP. Ada apa?

Investor asing cenderung melakukan penjualan terhadap saham PT PP. Ada apa?

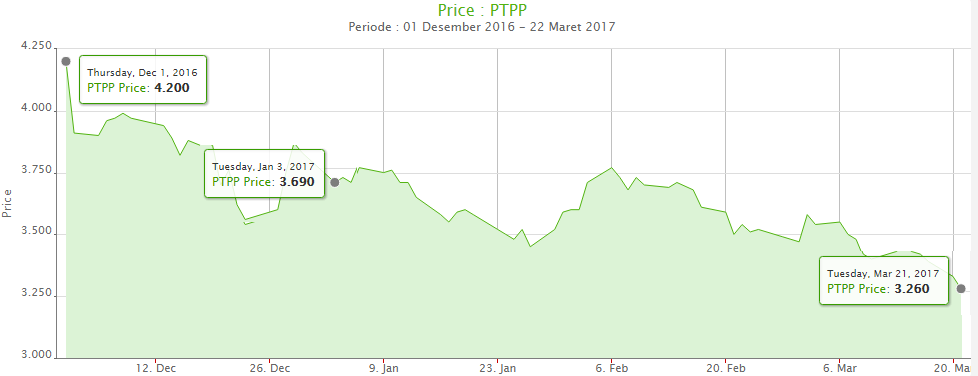

Bareksa.com – Saham PT PP Tbk (PTPP) dari awal tahun 2017 sampai perdagangan hari ini menyusut 9 persen menjadi Rp3.440 per saham. Tak hanya itu, pelaku pasar asing pun cenderung melakukan penjualan bersih (net sell) secara berturut-turut dalam 4 hari terakhir, dimana hingga sesi pertama pada perdagangan kemarin (22/3) broker asing telah mencatatkan net sell dengan total mencapai Rp58,8 miliar.

Penurunan harga saham ini hampir menyentuh harga pelaksanaan right issue PT PP yang dilakukan awal Desember tahun lalu sebesar Rp3.250 per saham. Sebagai informasi, akhir tahun lalu PT PP melakukan right issue karena mendapat alokasi dana Penyertaan Modal Negara (PMN) sebesar Rp2,25 triliun. Dari hasil right issue, PT PP berhasil memperoleh dana segar Rp4,1 triliun.

Jika menilik perdagangan lebih dalam, harga teoritis saham PT PP setelah aksi right issue saat itu berada pada posisi Rp3.992 per saham, karena pada saat cum date yakni tanggal 1 Desember 2016, harga saham PT PP dijual lebih tinggi dari harga pelaksanaan yaitu sebesar Rp4.200 per saham. Artinya pemegang saham lama, termasuk pemerintah terlihat memperoleh diskon dari pembelian saham melalui right issue tersebut.

Sayangnya diskon yang diterima kala itu terhapus dengan penurunan harga saham saat ini yang sudah jauh dibawah harga teoritis tersebut. Dengan kata lain, pemegang saham lama termasuk pemerintah patut mewaspadai pergerakan saham PT PP jika terus melemah hingga di bawah harga Rp3.250 per saham.

Gambar : Pergerakan Harga PTPP

Sumber : Bareksa.com

Apa yang menyebabkan investor asing melakukan penjualan?

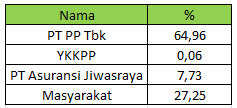

Right issue yang akan dilakukan anak usaha yaitu PT PP Property Tbk (PPRO) dikabarkan menjadi dalang menyusutnya harga saham PT PP. Dalam aksi ini, PPRO berencana menghimpun dana Rp1,54 triliun. Dari penelusuran analis Bareksa, Muhammad Ikhsan, PT PP memiliki 64,96 persen saham PPRO. Artinya dengan target dana yang direncanakan, PT PP harus menyiapkan dana sekitar Rp 1 trilliun untuk dapat membayar saham baru tersebut agar kepemilikannya di saham PPRO tidak berkurang (terdilusi).

Tabel : Daftar kepemilikan saham PPRO

Sumber : Prospektus PPRO

Sumber Bareksa yang merupakan manajer investasi dari perusahaan asuransi asing dengan dana kelolaan lebih dari Rp20 triliun mengatakan pemegang saham asing khawatir dengan aksi right issue tersebut, PT PP membeli saham baru PPRO di harga yang premium karena melebihi valuasinya saat ini.

Dalam aksi right issue, PTPP akan menerbitkan saham baru sebanyak-banyaknya 7,33 miliar lembar atau 23,09% dari modal ditempatkan dan disetor penuh dengan nilai nominal Rp25 per lembar seperti tertera dalam prospektus rights issue yang dipublikasikan 21 Februari 2017.

Asumsi jika kita hanya menghitung dari target dana dibagi dengan jumlah saham maksimal yang PPRO dapat terbitkan tanpa memperhitungan rasio right, diperoleh harga pelaksanaan right berkisar Rp210 per saham. Harga ini tidak jauh berbeda dengan harga pasar saham Rp286 per saham pada penutupan perdagangan bursa hari ini. Hal ini menunjukan patokan penentuan harga right nantinya berada di harga saham PPRO.

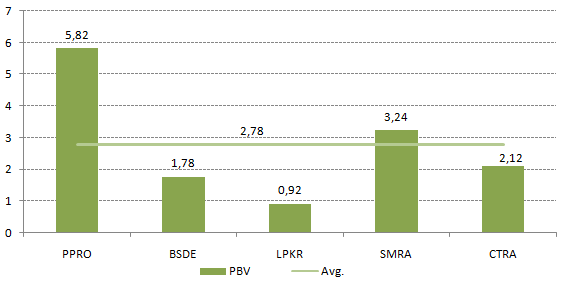

Padahal harga saham PPRO saat ini bisa dikatakan premium. Pada harga Rp286 per saham, rasio price to book value (PBV) sudah mencapai 5,82 kali, jauh lebih tinggi dari rata-rata industri properti sebesar 2,78. Valuasi PPRO yang hanya mempunyai lahan 60 hektar bahkan melebihi Summarecon yang memiliki lahan (land bank) 2.277 hektar hingga akhir September 2016.

Grafik : Perbandingan PBV PPRO Terhadap Sektor Property

Sumber : Bareksa.com

Inilah yang dikhawatirkan pemegang saham, apalagi rumor yang berkembang, harga pelaksanaan right PPRO berkisar Rp300-500 per saham, lebih tinggi dari harga saham saat ini. Investor PT PP menyayangkan jika nantinya perseroan harus membeli saham PPRO di harga yang premium, karena saat ini pun PT PP sangat membutuhkan cash flow yang besar mengingat semakin gencar nya pemerintah dalam menggenjot sektor infrastruktur.

PPRO sendiri akan memperoleh pernyataan efektif dari OJK kemarin 22 Maret apabila mengacu pada prospektus, namun hingga artikel ini dimuat, Pak Indaryanto selaku Direktur Keuangan PPRO mengaku belum mendapatkan konfirmasi terkait aksi korporasi tersebut dari OJK saat dihubungi Bareksa.

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.116,64 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.104,22 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.883,27 | ||||||

Syailendra Sharia Fixed Income Fund | 1.078,57 | - | - | ||||

Insight Renewable Energy Fund | 2.325,38 |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 29 hari

Jangka Waktu

2 tahun

Terjual 63%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 29 hari

Jangka Waktu

4 tahun

Terjual 40%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.