GREN Berencana Right Issue Rp 30 T, Ini Alasan OJK Masih Menunda Masa Efektif

Dana Right Issue Akan Digunakan Untuk Restrukturisasi AJBB Bumiputera 1912

Dana Right Issue Akan Digunakan Untuk Restrukturisasi AJBB Bumiputera 1912

Bareksa.com – PT Evergreen Invesco Tbk (GREN) berencana menerbitkan saham baru dengan Hak Memesan Efek Terlebih Dahulu (HMETD) atau rights issue di akhir tahun ini dengan target dana Rp30 triliun. Namun, Otoritas Jasa Keuangan (OJK) masih belum memberikan pernyataan efektif untuk aksi korporasi yang berpotensi memiliki nilai terbesar tahun ini.

Sebelumnya, rapat umum pemegang saham telah menyetujui rencana perseroan untuk menerbitkan sebanyak-banyaknya 93,88 miliar saham baru atau 95 persen dari modal ditempatkan dan disetor penuh. Evergreen sendiri belum menetapkan baik rasio maupun harga penetapan.

Dana yang diperoleh dari aksi korporasi ini utamanya untuk melunasi utang Asuransi Jiwa Bersama Bumiputera 1912 (AJBB) melalui entitas anak, yakni PT Pasifik Mulia Industri. Aksi korporasi itu juga bertujuan untuk merambah lini bisnis baru yaitu peternakan. Sebelumnya Evergreen bergerak dalam bisnis tekstil. Namun bisnis tersebut telah diberhentikan sementara sejak April 2016.

Promo Terbaru di Bareksa

Kepala Eksekutif Pengawas Pasar Modal OJK Nurhaida mengatakan pihaknya akan mengkaji penggunaan dana rights issue itu. "Kami akan lihat utangnya itu sejak kapan adanya, dan dari mana asalnya," ujarnya seperti dikutip oleh Kontan.

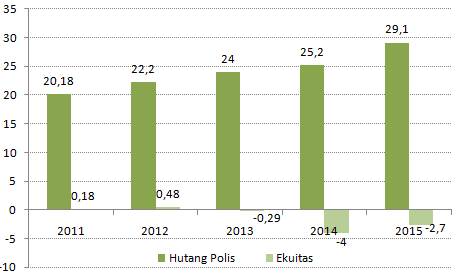

Grafik: Perbandingan Utang Polis dan Ekuitas Asuransi Bumiputera Periode 2011 – 2015 (Rp Triliun)

Sumber: Laporan Keuangan Asuransi Bumiputera

Sejak 2011, memang utang polis AJBB terus meningkat. Terhitung sejak 2011, utang polis AJBB telah meningkat 45 persen menjadi Rp 29 triliun. Di sisi lain, peningkatan utang tidak diikuti oleh sisi ekuitas yang justru berada di zona minus dalam 3 tahun terakhir. Oleh sebab itu, OJK masih melakukan kajian terhadap peningkatan utang yang signifikan di tengah kondisi ekuitas yang justru minus Rp2,7 triliun serta masih mengkaji adanya potensi stand by buyer lebih dari satu pihak, sebelum OJK memberi pernyataan efektif.

Sebagai informasi dalam prospektusnya, AJBB akan menjadi pembeli siaga dalam aksi korporasi jumbo ini. Namun, yang menjadi pertanyaan adalah dari manakah datangnya uang sebanyak itu padahal kinerja keuangan AJBB ini sendiri sedang sekarat.

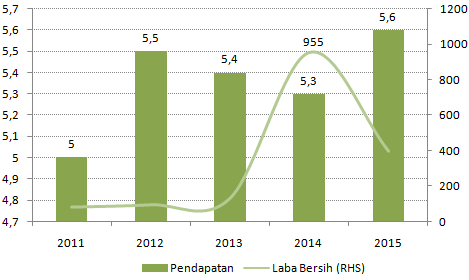

Grafik: Pertumbuhan Pendapatan (Rp Triliun) & Laba Bersih (Rp Miliar) Asuransi Bumiputera Periode 2011 – 2015

Sumber: Laporan Keuangan Asuransi Bumiputera

Menurut laporan keuangan yang diolah Bareksa, pendapatan asuransi dengan skema mutual (usaha bersama) ini di tahun 2015 hanya sebesar Rp 5,6 triliun atau hanya 19,2 persen dari utang polis di tahun yang sama. Hal tersebut menggambarkan bahwa pendapatannya tidak mampu menutupi utang polis di setiap tahunnya. Sehingga wajar untuk menghindari lilitan utang yang melonjak, AJBB menempuh cara lain seperti backdoor listing, di mana perseroan bisa masuk ke bursa tanpa harus melakukan penawaran saham perdana (initial public offering/IPO).

Tambahan Informasi, Evergreen sendiri mempunyai jumlah saham beredar sebanyak 4,69 miliar lembar dengan harga Rp 284 (per 6 Desember 2016). Dengan kata lain, Evergreen mempunyai nilai kapitalisasi hanya sebesar Rp 1,33 triliun.

Berdasarkan laporan registrasi pemegang efek di bursa, per 31 Oktober 2016 sebanyak 53,26 persen saham Evergreen dipegang oleh Natural Chrystal Holding II dan 6,22 persen dipegang oleh First Venture Limited. Adapun masyarakat tercatat memiliki 40,52 persen saham GREN.

Apabila right issue tersebut mendapat pernyataan efektif dari OJK, maka nilai kapitalisasi GREN berpeluang menjadi Rp 27,9 triliun yang terdiri dari jumlah saham beredar sebanyak-banyaknya menjadi 98,57 miliar lembar saham dengan asumsi harga Rp 284. Dampak positifnya, dengan potensi dana Rp 27,9 triliun itu utang polis dari asuransi jiwa tertua di Indonesia itu berpeluang dilunasi. Namun, dampak buruknya yakni para pemegang saham lama GREN, kepemilikan mereka berpeluang terdilusi sebanyak 95 persen.

Meskipun rights issue belum terjadi, anak perusahaan Evergreen, yakni Pacific Multi Industri pada tanggal 23 Oktober 2016 telah melakukan pengambilalihan 99 persen saham PT Bumiputera Sembilan Belas Dua Belas (BP 1912). Evergreen sendiri telah mengambil 1 persen saham BP 1912.

Pada tanggal 24 Oktober 2016, Evergreen telah menandatangani perjanjian novasi atas kewajiban utang antara BP 1912, perseroan dan AJBB senilai Rp30 triliun. Pada saat yang sama juga telah diteken perjanjian pengakuan utang dengan nilai yang sama antara Evergreen dan BP 1912. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.385,6 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,56 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.085,51 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.854,58 | ||||||

Insight Renewable Energy Fund | 2.288,82 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.