Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kondisi pasar sangat menentukan hasil dari dua strategi ini

Kondisi pasar sangat menentukan hasil dari dua strategi ini

Bareksa.com - Strategi berinvestasi merupakan salah satu cara meminimalkan resiko sekaligus memperbesar potensi imbal hasil (return). Dalam berinvestasi reksa dana yang kini semakin diminati masyarakat, penerapan strategi ini juga seiring dengan gencarnya langkah-langkah edukasi yang dilakukan pemerintah belakangan ini.

Nah, dalam berinvestasi reksadana, manakah strategi yang terbaik?

Ada dua strategi yang biasa dilakukan dalam berinvestasi yaitu menyetor sekaligus (lump sum) atau dicicil secara berkala. Sebelum anda memilih, anda harus mengetahui terlebih dahulu dari kedua jenis strategi investasi reksa dana tersebut. Berikut ulasannya

Lump Sum

Investasi lump sum adalah menyetor sejumlah dana besar di awal investasi dan membiarkan uang investasi tersebut bergerak naik turun mengikuti perkembangan pasar, tanpa melakukan tambahan investasi (top up) sampai investor memutuskan untuk mencairkannya.

Pilihan strategi ini efektif memberikan hasil investasi yang baik jika dilakukan dengan timing yang tepat, yaitu saat harga-harga NAB (nilai aktiva bersih) sedang turun pada posisi terendah sehingga memungkinkan investor memperoleh lebih banyak unit investasi pada harga yang lebih murah. Karena sedang turun, secara logika investasi akan naik kembali (swing) lagi ke posisi sebelumnya bahkan lebih tinggi sehingga memberi hasil yang lebih maksimal.

Akan tetapi posisi terendah tidak selalu dapat diprediksi dengan baik. Selain itu, investasi dengan model lump sum memerlukan modal yang cukup besar sehingga bisa menyulitkan sebagian calon investor, terutama yang memiliki alokasi investasi pas-pasan. Kelemahan dari cara ini adalah jika waktu yang digunakan untuk melakukan investasi kurang tepat dan investor tidak berorientasi jangka panjang, maka ketika harga reksa dana mengalami penurunan, kerugian yang dialaminya bisa lebih besar.

Karena sulitnya mengetahui waktu yang tepat itu, manajer investasi yang sudah berpengalaman puluhan tahun sekalipun sulit melakukannya secara konsisten. Oleh karena itu, cara investasi ini sebaiknya dilakukan oleh investor yang berorientasi jangka panjang dan siap menghadapi risiko penurunan harga.

Investasi Berkala

Sementara itu, dalam investasi berkala yang juga dikenal sebagai Dollar Cost Averaging (DCA), pemodal dapat membeli produk investasi secara teratur atau berkala dengan nominal investasi yang biasanya tetap pada setiap periode pembelian, serta tanpa melihat kondisi pasar. Investasi berkala atau biasa disebut dengan autodebet adalah menyerahkan kepada Agen Penjual maupun Manajer Investasi untuk melakukan debet sejumlah dana yang terdapat di rekeningnya dan menyetorkannya ke rekening reksa dana secara rutin setiap bulan.

Kelemahan dari cara ini adalah tidak melihat waktu. Jadi mau kondisi pasar naik ataupun turun, investor tetap fokus pada tujuan investasinya. Bisa jadi, dalam beberapa kesempatan investor mendapatkan harga yang relatif tinggi sehingga tingkat keuntungannya kurang besar jika dibandingkan investasi sekaligus.

Strategi mana yang lebih menguntungkan?

Untuk membandingkan kedua strategi investasi di atas, mari kita melakukan simulasi menggunakan Alat Simulator Bareksa. Ada Investor A yang menggunakan strategi 'menabung' setiap bulan, ada Investor B yang menaruh dana besar dengan sekali transaksi.

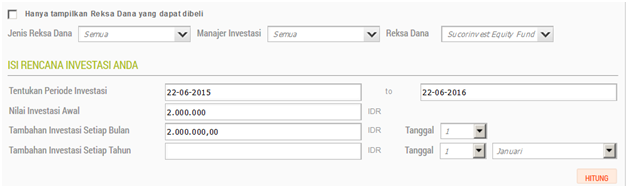

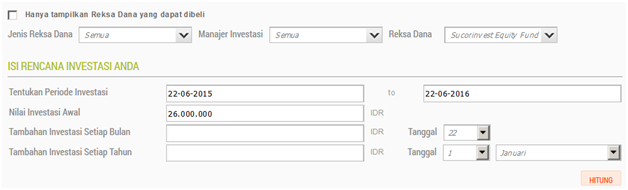

Sebagai contoh, Investor A berinvestasi dengan menyisihkan dana Rp2 juta setiap bulan sejak akhir Juni 2015 hingga 22 Juni 2016, maka modal yang terkumpul senilai Rp26 juta. Sementara itu, Investor B langsung menginvestasikan seluruh dananya, Rp26 juta di akhir Juni 2015. Dalam simulasi ini, keduanya membeli reksa dana Sucorinvest Equity Fund

Investor A

Investor B

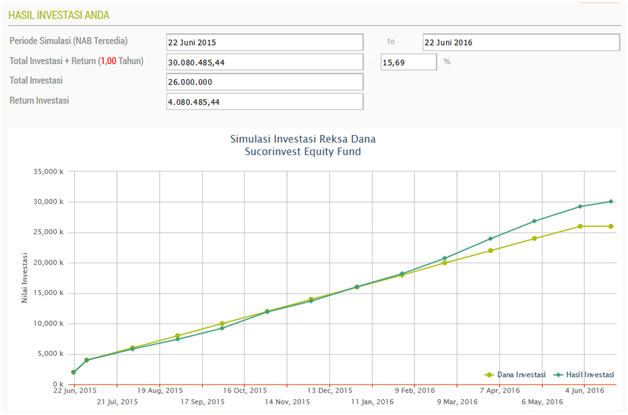

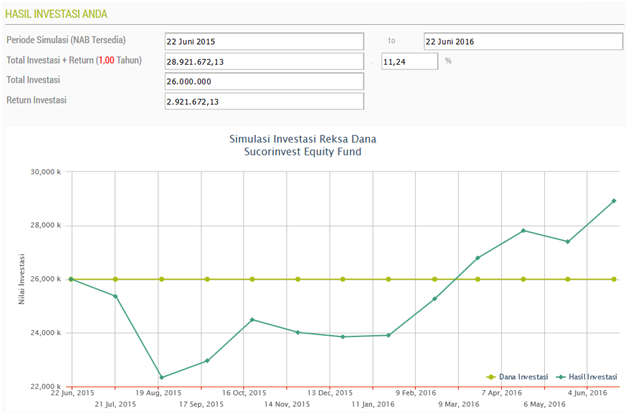

Dalam jangka waktu setahun, strategi investasi investor A menunjukkan return yang lebih tinggi dibandingkan investor B. Imbal hasil Investor A menunjukkan angka 15,69 persen sepanjang periode simulasi sehingga dana investasinya berkembang menjadi Rp30 juta. Sementara, dana Investor B "hanya" tumbuh 11,24 persen sehingga menjadi Rp28,9 juta.

Rendahnya imbal hasil yang diperoleh Investor B disebabkan oleh “koreksi kecil” yang terjadi di pasar modal pada periode simulasi. Koreksi tersebut terjadi di akhir bulan Agustus 2015 Koreksi ini sempat membuat imbal hasil investor B mengalami hasil minus sebelum akhirnya kembali mencatatkan hasil yang positif.

Berbeda dengan Investor B, imbal hasil yang diperoleh Investor A seakan tidak terpengaruh oleh koreksi yang terjadi. Hal ini karena dalam melakukan investasinya, Investor A menerapkan strategi "mencicil" dana investasinya. Jadi, dampak yang dirasakan ketika periode koreksi terjadi akan lebih kecil dibandingkan dengan investor B yang menaruh seluruh dana investasinya sejak awal.

Investor A

Investor B

Sebagai perbandingan, kita kembali melakukan simulasi serupa akan tetapi waktu investasi diubah menjadi akhir bulan Juni 2013 hingga akhir Juni 2016 dengan produk Pratama Saham.

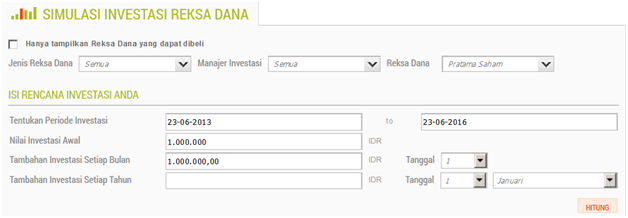

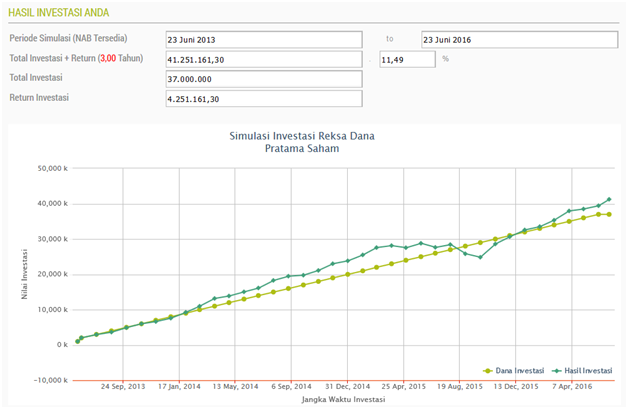

Investor A periode 23 Juni 2013-23 Juni 2016

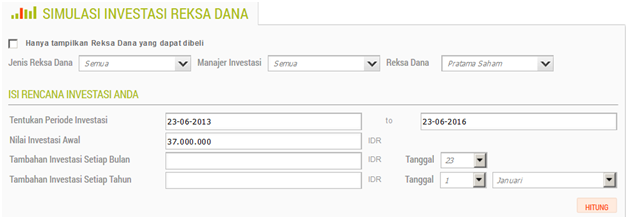

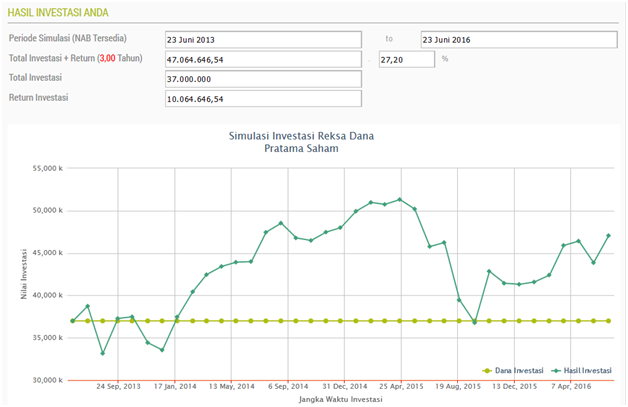

Investor B periode 23 Juni 2013-23 Juni 2016

Dengan total pokok investasi yang sama, ternyata imbal hasil (return) yang didapatkan Investor B jauh lebih besar dibandingkan Investor A yang menyetor dana setiap bulan. Return yang diperoleh Investor B mencapai 27,20 persen sehingga total dananya meningkat menjadi Rp47 juta pada akhir periode, 23 Juni 2016. Sementara itu, return yang diperoleh Investor A hanya 11,49 persen.

Hanya saja perlu dicatat bahwa dalam simulasi dengan skenario ini, Investor B diuntungkan karena akhir Agustus 2013, Desember 2013 merupakan titik terendah pasar modal Indonesia. Namun kondisi seperti itu jarang terjadi. Nyaris tidak ada yang dapat mengetahui secara pasti kapan pasar modal akan mengalami koreksi seperti itu lagi.

Investor A periode 23 juni 2013-23 juni 2016

Investor B periode 23 juni 2013-23 juni 2016

Berdasarkan kedua simulasi di atas, dapat kita simpulkan bahwa dua strategi yang dilakukan Investor A dan B sama baiknya, tergantung kondisi pasar modal saat itu. Strategi investor B dapat diterapkan ketika terjadi koreksi besar di pasar modal, sehingga kita bisa berinvestasi di harga yang murah. Akan tetapi, bagi investor yang tidak punya cukup waktu untuk memantau kondisi pasar modal, strategi Investor A juga tidaklah buruk. Terlebih, jika kita membeli di saat pasar modal sedang dalam keadaan naik, dan tidak mengetahui kapan akan terjadi penurunan.

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.117,58 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.106,04 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.886,76 | ||||||

Syailendra Sharia Fixed Income Fund | 1.080,62 | - | - | ||||

Capital Regular Income Fund Dividen | 1.025,06 | - | - | - | - |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 13 hari

Jangka Waktu

2 tahun

Terjual 90%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 13 hari

Jangka Waktu

4 tahun

Terjual 66%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.