JP Morgan Rekomendasi Jual, Harga Saham Perbankan Jebol

Lantas apa penyebab rekomendasi tersebut?

Lantas apa penyebab rekomendasi tersebut?

Bareksa.com - Analis JP Morgan dalam risetnya kepada nasabah kemarin (Kamis, 7 April 2016) menyatakan telah memberi rekomendasi Underweight kepada emiten-emiten dari sektor perbankan.

Dalam praktiknya, saham yang mendapat rekomendasi Underweight perlu dikurangi agar meningkatkan imbal hasil dibanding indeks acuan. Sementara itu, Overweight biasanya saham perlu ditambah dalam portofolio agar mendapat imbal hasil lebih tinggi.

Seiring dengan rekomendasi tersebut, hingga penutupan perdagangan hari ini (Jumat, 8 April 2016) harga saham perbankan seluruhnya menurun.

Promo Terbaru di Bareksa

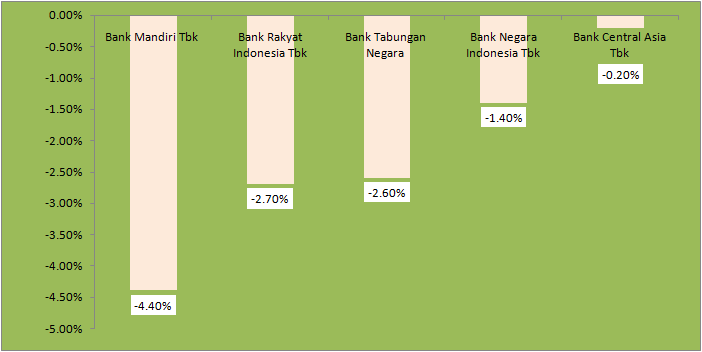

Penurunan ini dipimpin oleh PT Bank Mandiri Tbk. Saham bank berkode BMRI ini turun 4,4 persen menjadi Rp9.850, sementara saham PT Bank Rakyat Indonesia Tbk (BBRI) tergelincir 2,7 persen menjadi Rp10.800. Saham PT Bank Tabungan Negara Tbk (BBTN) terkoreksi 2,6 persen menjadi Rp1.695.

PT Bank Negara Indonesia Tbk (BBNI) dan PT Bank Central Asia Tbk (BBCA) masing-masing turun 1,9 persen dan 0,38 persen.

Grafik: Pergerakan Harga Saham Perbanka Secara Intraday

Sumber: Bareksa.com

Lantas apa penyebab rekomendasi tersebut?

Rekomendasi Underweight tersebut karena likuiditas perbankan yang akan semakin ketat akibat Dana Pensiun (Dapen) dan Asuransi mengalihkan dana investasinya dari deposito ke obligasi negara. Diperkirakan aliran dana ke obligasi negara tersebut mencapai Rp 78 triliun.

Dana Pensiun dan Asuransi yang selalu melakukan strategi dalam investasi dana kelolaannya kini harus mengikuti aturan baru pemerintah. Asuransi jiwa wajib menempatkan dananya pada surat berharga negara (SBN) sebesar 30 persen dari seluruh jumlah investasi perusahaan. Perusahaan asuransi umum dan reasuransi paling rendah 20 persen dari seluruh jumlah investasi. Sementara bagi dana pensiun pemberi kerja paling rendah 30 persen dari seluruh investasi.

Selain itu, profitabilitas perbankan dengan indikator net interest margin (NIM) diperkirakan akan menghadapi tekanan karena suku bunga acuan telah diturunkan sebanyak tiga kali. Upaya tersebut dilakukan untuk membatasi marjin bunga bersih bank nasional dalam upaya menekan suku bunga kredit.

Kebijakan membatasi Net Interest Margin (NIM) perbankan nasional maksimal 4 persen seperti di Thailand. NIM berkaitan erat dengan tingkat suku bunga perbankan. Dengan asumsi biaya tetap, semakin tinggi suku bunga kredit akan semakin tinggi NIM.

Selain itu, intervensi dari pemerintah untuk menurunkan suku bunga pinjaman menjadi single digit juga dapat mempengaruhi NIM.

"Faktor siklus kuartalan pada sektor perbankan juga biasanya memiliki kinerja yang masih lambat pada kuartal pertama," ungkap Analis JP Morgan.

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.386,75 | ||||||

Trimegah Dana Obligasi Nusantara | 1.096,22 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.086,24 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.855,9 | ||||||

Insight Renewable Energy Fund | 2.290,36 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.