Apa yang mau kamu cari?

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Kamu bisa mulai dari nama produk investasi atau topik tertentu.

Bareksa menelusuri saham empat emiten yang melakukan rights issue bernilai di atas Rp4 triliun sejak 2013

Bareksa menelusuri saham empat emiten yang melakukan rights issue bernilai di atas Rp4 triliun sejak 2013

Bareksa.com - Sejumlah emiten dalam dua tahun terakhir menambah modal dengan cara menerbitkan saham baru (rights issue) dengan nilai besar. Bahkan, tambahan modal itu disertai aksi korporasi mengganti lini bisnis agar bisa membukukan kinerja yang positif.

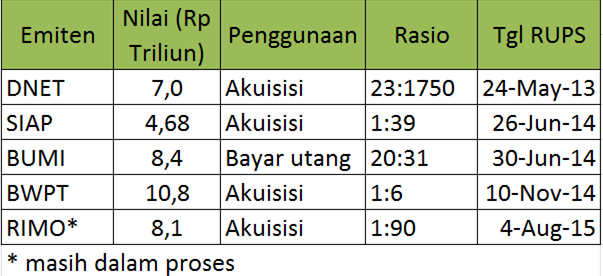

Aksi korporasi tersebut diambil oleh peritel PT Rimo International Tbk (RIMO) yang menargetkan raihan dana hingga Rp8 triliun untuk mengakuisisi perusahaan properti. Right issue itu ditargetkan dapat memperbaiki kinerja RIMO yang sudah negatif sejak tiga tahun lalu.

(Baca juga: RIMO Rights Issue Rp8,1 Triliun, Backdoor Listing Perusahaan Properti)

Permasalahannya, benarkah right issue dengan nilai jumbo juga dapat memperbaiki kinerja dan mengerek harga saham perusahaan? Bareksa mencoba menelusuri pergerakan saham empat emiten yang melakukan rights issue lebih dari Rp4 triliun sejak 2013.

Tabel Rights Issue Jumbo Sejak 2013

Sumber: Bareksa.com

Pertama, PT Dyviacom Intrabumi Tbk (DNET), yang kini berubah nama menjadi PT Indoritel Makmur Internasional Tbk. Perusahaan yang dulu bergerak di bidang penyedia jasa internet dan pemilik situs Ogahrugi.com ini sekarang berubah menjadi sebuah holding ritel setelah mengakuisisi sebagian saham tiga usaha Grup Salim menggunakan dana rights issue senilai Rp7 triliun.

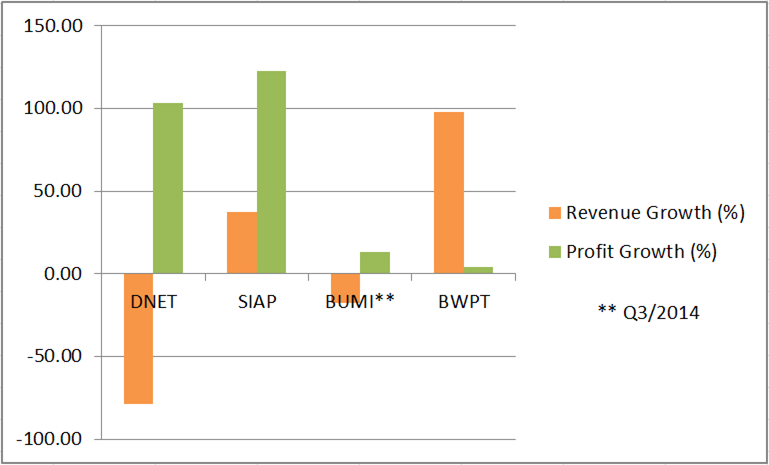

Target akuisisinya PT Fast Food Indonesia Tbk (FAST) pemilik sekaligus operator restoran KFC, PT Nippon Indosari Corpindo Tbk (ROTI) produsen Sari Roti dan PT Indomarco Prisma yang menjalankan bisnis ritel dengan merek Indomaret. Dengan masuknya tiga usaha ritel tersebut, kinerja laba bersih DNET langsung melonjak dua kali lipat meski pendapatan turun.

Pasalnya, kontribusi ketiga perusahaan tersebut tidak terkonsolidasi karena kepemilikan DNET di tiga perusahaan itu bukan mayoritas. Porsi saham DNET di KFC hanya 36 persen, Sari Roti 31,5 persen dan Indomaret 40 persen.

Emiten kedua, PT Sekawan Intipratama Tbk (SIAP) yang melakukan rights issue senilai Rp4,68 triliun tengah tahun lalu. Aksi ini sekaligus mengubah bisnis perseroan dari produsen popok (non-woven) menjadi produsen batu bara dan energi. Perusahaan yang dikendalikan Rennier A. Latief ini membeli perusahaan dengan izin pertambangan seluas 5.000 hektare dan sumber daya 443 juta ton di Kutai Barat, Kalimantan Timur.

Kinerja SIAP setelah rights issue pertengahan tahun lalu mulai membaik. Indikasinya pendapatan naik 37 persen pada 2014 dibanding tahun sebelumnya. SIAP pun dapat membukukan laba bersih dan membalikkan kerugian pada tahun sebelumnya.

Ketiga, rights issue senilai Rp8,4 triliun dilakukan oleh PT Bumi Resources Tbk (BUMI) untuk membayar utang. Perusahaan batu bara terafiliasi Grup Bakrie ini memang masih kesulitan keuangan. Hingga saat ini, pemilik tambang batu bara dengan cadangan terbesar di Indonesia ini belum menyampaikan laporan tahun penuh 2014 gara-gara restrukturisasi utang.

Kinerja BUMI juga masih buruk hingga kuartal ketiga 2014. Pendapatan turun 17 persen dibanding periode yang sama tahun sebelumnya. Akan tetapi, nilai rugi sudah berkurang 86,73 persen. Kini, perseroan masih berkutat dengan utang di anak usahanya senilai total $1,3 miliar, yang juga mendapat perpanjangan moratorium selama lima bulan hingga Oktober.

Terakhir, PT BW Plantation Tbk (BWPT) yang sudah berubah nama menjadi PT Eagle High Plantations Tbk dengan nilai rights issue Rp10,8 triliun. Dana tersebut digunakan untuk membeli kebun sawit sekaligus memasukkan unit perkebunan Grup Rajawali milik Peter Sondakh ke lantai bursa.

Lantaran rights issue BWPT baru efektif November, aksi korporasi itu belum membawa banyak dampak terhadap kinerja perseroan. Pendapatan BWPT pada 2014 tercatat naik hampir dua kali lipat, tetapi laba bersih hanya menanjak 4,2 persen dibanding kinerja 2013.

Grafik Pertumbuhan Pendapatan Sepanjang 2014

Sumber: Bareksa.com

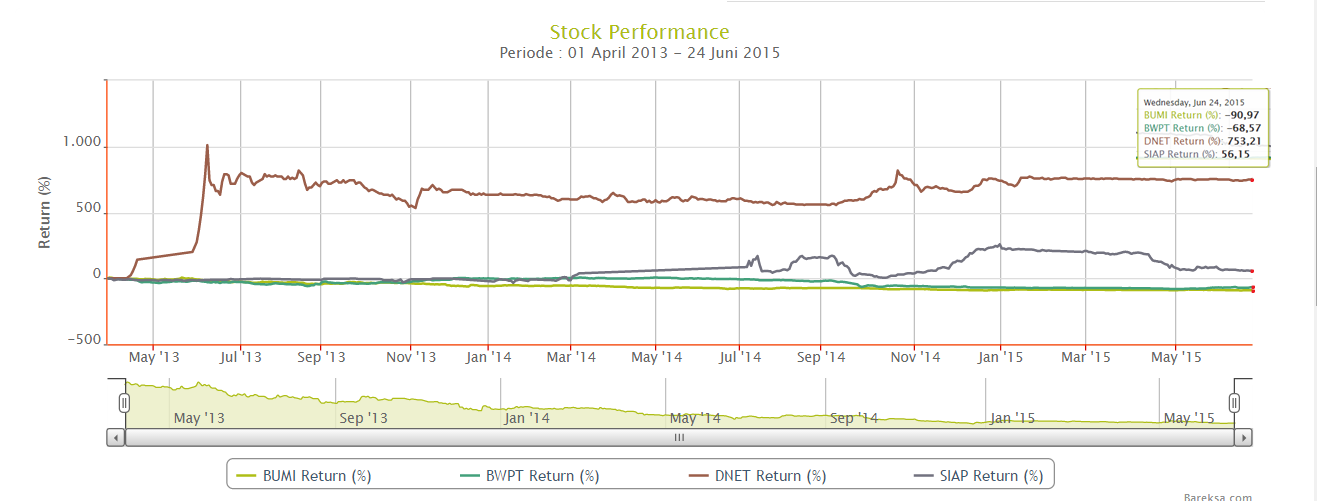

Pergerakan saham keempat emiten tersebut yang ditelusuri sejak 1 April 2013 hingga 24 Juni 2015 ternyata bervariasi, seiring dengan kinerjanya. Saham DNET sebelum aksi korporasi besar itu hanya di kisaran Rp260. Akan tetapi, harga eksekusi rights issue mencapai Rp500 sehingga setelah aksi korporasi selesai, harga sahamnya melonjak hingga Rp980. Hingga saat ini, DNET memberikan return terbesar yaitu 753 persen sejak dua tahun lalu.

Pergerakan saham SIAP juga positif bila dibandingkan dengan sebelum rights issue di kisaran Rp111-179. Dengan harga eksekusi rights issue Rp200 per saham, harga SIAP pun sempat melonjak ke Rp350. Kini, return saham SIAP mencapai 56 persen selama dua tahun terakhir. (Baca juga: Rambah Bisnis Batubara, Saham Sekawan Intipratama (SIAP) melonjak 257%)

Sementara itu, harga saham BUMI bergerak negatif, apalagi dengan rights issue yang tidak laku karena tujuannya untuk membayar utang. Sebelum aksi korporasinya, harga saham BUMI Rp224 dan harga eksekusi rights issue Rp250. Namun, setelah aksi korporasinya selesai, harga saham BUMI malah turun ke Rp170. Hingga kini, return saham BUMI minus 90,97 persen selama dua tahun terakhir.

Harga saham BWPT juga meluncur turun dari kisaran sebelum rights issue di Rp1.000. Harga eksekusi rights issue BWPT ada di Rp400 dan setelah aksi korporasi menjadi hanya Rp500. Hingga 24 Juni 2015, return saham BWPT tercatat negatif 56,15 persen dibandingkan pada awal April 2013. (baca juga: Kerugian Investor Kecil di Right Issue BW Plantation)

Grafik Return Saham Emiten Selama Dua Tahun

Sumber: Bareksa.com

Dalam grafik di atas, terlihat bahwa rights issue dengan nilai besar tidak selalu dapat membawa harga saham naik. Apalagi, bila kinerja keuangan emiten yang melakukan aksi itu tidak mengalami kemajuan positif. Hal ini perlu dicermati khususnya untuk aksi korporasi bernilai jumbo mendatang seperti yang akan dilakukan oleh RIMO. (Baca juga: Rights Issue RIMO, Hokindo dan Keluarga Benny Tjokro)

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.115,65 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.103,67 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.882,23 | ||||||

Syailendra Sharia Fixed Income Fund | 1.077,93 | - | - | ||||

Insight Renewable Energy Fund | 2.323,89 |

ST014T2

Syariahsukuk tabungan

Imbal Hasil/Th

6,5%

Periode Pembelian

Berakhir dalam 33 hari

Jangka Waktu

2 tahun

Terjual 53%

ST014T4

Syariahsukuk tabungan

Imbal Hasil/Th

6,6%

Periode Pembelian

Berakhir dalam 33 hari

Jangka Waktu

4 tahun

Terjual 34%

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.