Beli Pesawat Garuda Raih $4,5 Miliar dari BOC Aviation, Kuatkah Rasio Utangnya?

Kuartal I 2015 utang Garuda telah mencapai 1,5 kali ekuitas

Kuartal I 2015 utang Garuda telah mencapai 1,5 kali ekuitas

Bareksa.com - BUMN penerbangan PT Garuda Indonesia Tbk (GIAA) kembali berekspansi setelah mampu membukukan keuntungan pada kuartal I-2015. Di acara Paris Air Show 2015, Garuda mengungkapkan minatnya membeli 30 pesawat baru.

Diberitakan Bisnis Indonesia, untuk keperluan itu Garuda telah mendapat komitmen pendanaan $4,5 miliar dari BOC Aviation, anak usaha Bank of China. Penandatanganan kesepakatan antara Direktur Utama Garuda M. Arif Wibowo dan Managing Director and CEO BOC Aviation Robert Martin disaksikan langsung oleh Menteri Negara BUMN Rini Soemarno di sela-sela acara Paris Air Show di Le Bourguet, Paris. "Garuda sudah bisa mencari pendanaan sendiri," ujar Rini, bangga, 16 Juni.

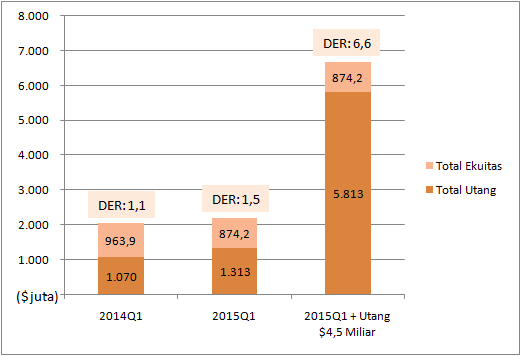

Namun, perlu dicatat bahwa pinjaman ini tak pelak kian menggelembungkan utang Garuda. Sebagaimana diketahui, maskapai pelat merah ini sudah memiliki utang yang cukup besar. Per kuartal I-2015, rasio utang terhadap modal (debt to equity ratio/DER) Garuda sudah mencapai 1,5 kali. Angka ini lebih tinggi dari periode yang sama tahun lalu sebesar 1,1 kali. Jika ditambah utang $4,5 miliar ini, maka rasio utang GIAA bakal membengkak sampai 6,65 kali.

Promo Terbaru di Bareksa

Grafik: DER Garuda Setelah Utang $4,5 Miliar

Sumber: Laporan Keuangan diolah Bareksa.com

Artinya, jika tidak ada suntikan modal baru dari pemegang saham, utang Garuda bisa menyentuh enam kali lipat dari modal perusahaan (equity). Menurut data CSI Market.com, rata-rata rasio DER perusahaan penerbangan di Amerika saja hanya empat kali. Walhasil jika DER Garuda mencapai enam kali maka kesehatan secara struktur modal jauh berkurang dan akan membebani keuangan Garuda.

Jika terjadi penarikan utang sebesar $4,5 miliar otomatis akan mementahkan hasil positif dari IPO Garuda pada 2011. Masalah belitan utang sebetulnya telah menjadi momok bagi Garuda, bahkan sampai membuat ekuitas Garuda negatif -- pada 2007 tercatat nilai ekuitas negatif Rp1,27 triliun.

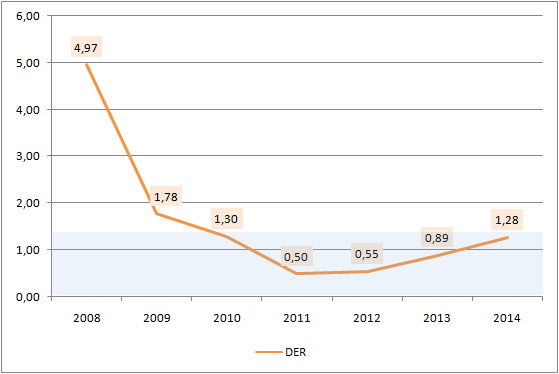

Akhirnya mulai 2007, Garuda melakukan restrukturisasi keuangan, yang membuat rasio DER menurun dari 4,97 kali pada 2007 menjadi 1,2 kali pada 2010. Lalu diikuti dengan pencatatan saham perdana (Initial Public Offering/IPO) pada 2011 dan berhasil meraih dana segar Rp4,7 triliun

Rasio DER pun langsung menurun drastis menjadi 0,5 kali paska IPO. Modal yang lebih kuat berhasil mendorong pertumbuhan laba 2011 dan 2012 masing-masing 12 persen dan 74 persen.

Grafik: Pertumbuhan DER Garuda

Sumber: Laporan Keuangan diolah Bareksa.com

Sayangnya, gunungan utang kembali menggerus laba Garuda. Pada 2013, Garuda harus membayar beban bunga $59 juta dari total utang sebesar $1 miliar. Padahal, saat itu Garuda sedang dibelit rugi operasional sebesar $165 juta.

Kondisi menjadi makin parah pada 2014 ketika rugi operasional persero membengkak menjadi $298 juta dan beban keuangan naik menjadi $73 juta. Padahal rasio DER Garuda masih di bawah level 2 kali.

Pada 2014 tercatat DER Garuda sebesar 1,27 kali hampir menyentuh nilai DER sebelum IPO 1,29 kali. Merangkaknya utang membuat perusahaan tidak kuasa membendung kerugian bersih sebesar $373 juta pada akhir 2014.

Grafik: Pertumbuhan Laba Garuda

Sumber: Laporan Keuangan diolah Bareksa.com

Padahal di sisi lain, Garuda juga menghadapi kenaikan biaya operasional akibat kenaikan harga minyak yang mengakibatkan marjin laba operasional menjadi negatif. Tiga tahun terakhir, meluapnya biaya bahan bakar telah memangkas 36 - 40 persen pendapatan perusahaan.

Pada kuartal I 2015, perseroan sempat meraih keuntungan karena tertolong turunnya harga minyak dunia. Akan tetapi, pada kuartal II harga minyak kembali merambat naik. Tambahan utang baru ini, ditambah beban bahan bakar yang kembali mulai menanjak, tak pelak akan membebani keuangan Garuda. (np)

Grafik: Biaya Bahan Bakar GIAA

Sumber: Laporan Keuangan diolah Bareksa.com

Grafik: Pergerakan Harga Minyak

Sumber: Laporan Keuangan diolah Bareksa.com

____________________________

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.384,88 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,38 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.084,98 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.853,59 | ||||||

Insight Renewable Energy Fund | 2.287,69 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.