Prediksi Ekonom Singapura Rupiah Bisa Ambruk ke 25.000, Ngawur? Ini Datanya

Rupiah ambrol paling dalam saat krisis ekonomi Asia 1997-98, mencapai 500%.

Rupiah ambrol paling dalam saat krisis ekonomi Asia 1997-98, mencapai 500%.

Bareksa.com - Belum lama ini, media ramai melansir pernyataan ekonom dari Singapore Management University, Dr. Lee Boon Keng. Bunyinya kontroversial: nilai tukar rupiah berpotensi ambruk ke level Rp25.000 per dolar AS. “Jangan berfikir bahwa segalanya baik-baik saja. Kurs rupiah sekarang sudah lewat 13.000 per dolar. Dari angka itu ke 25.000 tidaklah jauh,” kata Boon Keng di sela-sela seminar bertajuk "Indonesia Financial and Economic Conference", sebagaimana dikutip sejumlah media.

Seberapa valid statemen itu? Atau itu cuma isapan jempol?

Seorang manajer investasi dari PT Manulife Aset Manajemen Indonesia menilai ada banyak pengamat ekonomi yang terlalu suram melihat kondisi Indonesia sekarang. Sentimen ini dipicu pengumuman pertumbuhan ekonomi di kuartal pertama yang rendah sekali dan masih belum beresnya sejumlah keributan politik di dalam negeri.

Promo Terbaru di Bareksa

"Orang lupa bahwa ini lebih karena antara lain faktor pemerintahan yang masih baru, ada beberapa pejabat eselon satu yang baru ditunjuk, dan penggabungan Kementerian Pekerjaan Umum dan Perumahan Rakyat yang memakan waktu. Jadi, government spending tidak jalan bukan karena kacaunya administrasi," ujar sang manajer investasi yang tidak bersedia disebut namanya ini. "Bayangkan keadaannya seperti karet. Posisi kita saat ini sudah jauh ke kiri, sehingga ruang untuk bisa lebih ke kiri sudah kecil. Perlu ada bad news yang jelek sekali dan kemungkinan untuk itu sangat kecil."

Rangga Cipta, ekonom PT Samuel Sekuritas, mengatakan rupiah bakal terjun bebas hanya jika Indonesia kembali dibelit krisis yang sangat dalam, seperti yang terjadi pada 1997 lalu. "Itu kecil sekali kemungkinannya," kata Rangga kepada Bareksa.

Saat krisis keuangan Asia 1997-1998, rupiah ambrol hingga lebih dari 500 persen. Ketika itu investor global berbondong-bondong menarik dana mereka dari Asia di tengah memuncaknya krisis kepercayaan dan krisis likuiditas perbankan setelah utang dolar korporasi yang manggunung, macet -- banyak dari utang ini dikucurkan oleh bank yang masih satu kelompok usaha dengan debitur korporasi.

Jumlah utang dolar seluruh perusahaan swasta saat itu diperkirakan sebesar US$63 miliar dan sebagian besar tidak dilindung nilai. Angka ini lebih besar dari total utang dolar pemerintah yang US$53,5 miliar.

Pada krisis global berikutnya yang juga menghantam Indonesia di tahun 2008, rupiah melemah 37 persen. Dan di tahun 2013, ketika Amerika menghentikan program quantitative easing (pelonggaran kebijakan moneter), rupiah anjlok "hanya" 24 persen. Jelas terlihat, rupiah anjlok paling drastis pada 1997-1998. Sementara itu, prediksi Boon Keng mengasumsikan bahwa rupiah bakal anjlok sekitar 90 persen, dari Rp13.000/$ saat ini ke Rp25.000/$.

Saat ini, Indonesia dinilai jauh lebih siap dalam menghadapi krisis, bahkan lebih siap ketimbang tahun 2008. Hal tersebut ditunjukkan antara lain oleh dua variabel penting: masih kuatnya modal perbankan dan terjaganya nilai cadangan devisa di atas $100 miliar dolar dalam dua tahun terakhir.

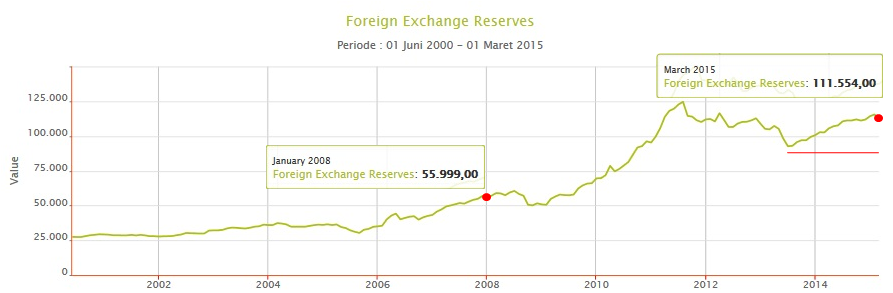

Grafik: Posisi Cadangan Devisa Indonesia

Sumber: Bareksa.com

Cadangan devisa merupakan cadangan aset Bank Indonesia (BI) dalam bentuk mata uang asing. Cadangan devisa digunakan BI untuk mengendalikan nilai tukar rupiah terhadap dolar. Ketika nilai tukar dolar meningkat karena banyaknya permintaan, maka BI akan melepas devisa ke pasar agar nilai tukar lebih terkendali.

Dalam dua tahun belakangan (2013-2014) BI terus mempertahankan cadangan devisa di atas $100 miliar. Posisi tersebut dua kali lipat lebih tingi daripada saat krisis 2008 yang hanya sebesar $50 miliar.

Pemicu utama melemahnya nilai tukar rupiah adalah arus keluar dana asing melalui pasar finansial. Terjadinya krisis biasanya memicu wabah kepanikan terutama di negara berkembang yang memiliki profil risiko lebih tinggi daripada negara maju.

Jadi, nilai tukar rupiah bisa saja jebol ke level Rp25.000 per dolar AS jika semua dana investor asing di pasar finansial Indonesia -- pasar saham maupun pasar obligasi -- ditarik secara serentak ke luar negeri. Fenomena ini mungkin terjadi jika Indonesia kembali diguncang megakrisis atau dikecamuk perang.

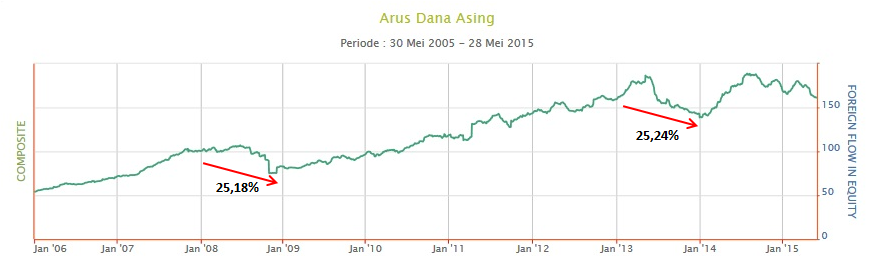

Akan tetapi, patut dicatat bahwa ketika krisis global 2008 saja, kepemilikan asing di pasar saham Indonesia hanya turun 25 persen. Fenomena yang sama -- anjloknya kepemilikan asing sebesar 25 persen -- kembali berulang di tahun 2013 ketika Amerika memperketat kebijakan ekonomi dengan menghentikan program quantitative easing.

Grafik: Penurunan Kepemilikan Asing di Pasar Saham

Sumber: Bareksa.com

Per tanggal 28 Mei 2015, kepemilikan asing di pasar saham tercatat sebesar Rp161,2 triliun atau setara $12,4 miliar (asumsi kurs Rp13.000 per dolar). Jika sejarah berulang -- kepemilikan asing di pasar saham merosot 25 persen -- maka arus keluar dana asing "hanyalah" sekitar $3,1 miliar, jauh lebih rendah dari cadangan devisa per April 2015 yang sebesar $110 miliar.

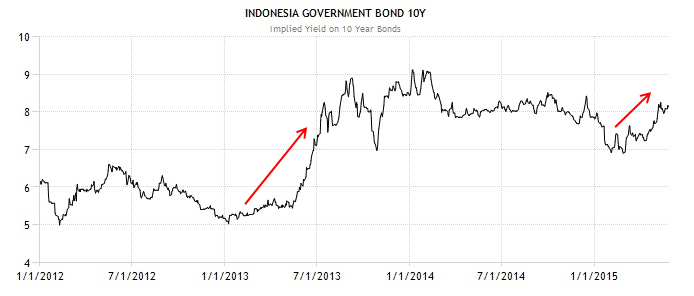

Di pasar obligasi keadaannya berbeda. Kepemilikan asing pada obligasi yang diterbitkan pemerintah Indonesia usai krisis bukannya turun justru cenderung meningkat. Di awal 2013 posisi kepemilikan asing di obligasi sebesar Rp268 triliun dan per Desember naik menjadi Rp321 triliun. Saat itu harga obligasi turun dan justru meningkatkan yield obligasi pemerintah, sehingga malah menarik investor asing untuk masuk memborong.

Sejak awal tahun 2015 ini yield obligasi pemerintah bertenor 10 tahun juga meningkat hingga ke level 8 persen. Ini adalah level yang menarik bagi investor asing untuk masuk, karena lebih tinggi dibandingkan inflasi tahunan Mei 2015 yang 7,15 persen.

Sumber: Tradingeconomics.com

Selain itu, pada akhir bulan Mei 2015 ini, lembaga pemeringkat utang Standard & Poor's (S&P) meningkatkan outlook utang Indonesia menjadi "positif" dari sebelumnya "stabil". S&P melihat dalam 12 bulan ke depan peringkat utang Indonesia bisa kembali membaik. Naiknya peringkat ini dapat meningkatkan minat investor untuk membeli surat utang Indonesia. Maka itu, arus keluar dana asing dari obligasi kecil kemungkinannya bakal terjadi. (qs, kd)

*Tambahan laporan oleh: S. A. Wahyu

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Tetap Syariah Kelas A | 1.385,6 | ||||||

Trimegah Dana Obligasi Nusantara | 1.095,56 | - | |||||

STAR Stable Amanah Sukuk autodebet | 1.085,51 | - | - | ||||

Capital Fixed Income Fund autodebet | 1.854,58 | ||||||

Insight Renewable Energy Fund | 2.288,82 |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.