Utang Lama Efektif Dikonversi Hari Ini, Saham BUMI Ambrol 14 Persen

Setiap jumlah pokok utang sebesar US$1.000 akan ditukar dengan utang senior baru ataupun Obligasi Wajib Konversi (OWK)

Setiap jumlah pokok utang sebesar US$1.000 akan ditukar dengan utang senior baru ataupun Obligasi Wajib Konversi (OWK)

Bareksa.com – Harga saham PT Bumi Resources Tbk (BUMI) terus melemah terhitung dalam sepekan terakhir. Padahal, perusahaan investasi batu bara ini segera merealisasikan proses penukaran utangnya yang lama dengan saham dan utang baru. Tiga Special Purpose Vehicle (SPV) BUMI telah menyurati para kreditur untuk menukarkan haknya dengan utang baru dan saham baru BUMI.

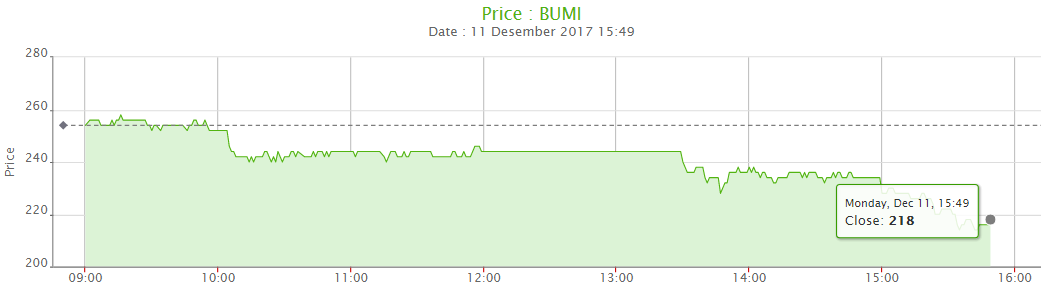

Saham BUMI dalam sepekan telah melemah 27,3 persen menjadi Rp218 pada penutupan perdagangan hari ini, 11 Desember 2017, dibandingkan Rp300 pada 4 Desember 2017.

Menariknya, pelemahan terdalam dalam sepekan terakhir justru terjadi pada hari ini, yakni sebesar 14,17 persen dalam sehari.

Promo Terbaru di Bareksa

Padahal tanggal 11 Desember bertepatan dengan menukarkan utang lama menjadi utang baru dari perseroan yang diwakili oleh tiga SPV, yakni : Enercoal Resources Pte Ltd, Bumi Capital Pte Ltd, dan Bumi Investment Pte Ltd selaku penerbit Guaranteed Convertible Bonds kepada para kreditor yang berhak.

Maybank Kim Eng Sekuritas (ZP) dan Mirae Asset Sekuritas menjadi broker dengan penjualan terbesar pada perdagangan hari ini. Dengan total transaksi di saham BUMI hari ini capai Rp310 miliar, kedua sekuritas itu berkontribusi 26,3 persen terhadap total transaksi saham BUMI hari ini.

Grafik : Pergerakan Intraday Saham BUMI

Sumber : Bareksa.com

Berdasarkan keterbukaan informasi tertanggal 6 Desember 2017, konversi utang BUMI melalui tiga anak usahanya (SPV) bakal efektif pada hari ini. Ketiga SPV yang dimaksud adalah Enercoal Resources Pte Ltd, Bumi Capital Pte Ltd, dan Bumi Investment Pte Ltd. Enercoal adalah entitas yang menerbitkan guaranteed convertible bonds senilai US$ 375 juta dan jatuh tempo pada 2014.

Disebutkan dalam keterbukaan itu juga, setiap jumlah pokok utang sebesar US$1.000 akan ditukar dengan utang senior baru ataupun Obligasi Wajib Konversi (OWK) sesuai perjanjian yang telah dibuat.

Jika pemegang surat utang tidak ikut serta dalam pemegang surat utang yang tidak ikut serta menyampaikan surat pemberitahuan memilih (Notice of Election) sebelum tanggal 11 September 2017, maka surat utangnya bakal dibatalkan. (hm)

Pilihan Investasi di Bareksa

Klik produk untuk lihat lebih detail.

| Produk Eksklusif | Harga/Unit | 1 Bulan | 6 Bulan | YTD | 1 Tahun | 3 Tahun | 5 Tahun |

|---|---|---|---|---|---|---|---|

Trimegah Dana Obligasi Nusantara autodebet | 1.203,01 | ||||||

STAR Stable Amanah Sukuk autodebet | 1.182,67 | - | - | ||||

Syailendra Sharia Fixed Income Fund Kelas A | 1.153,01 | - | - | ||||

Eastspring Syariah Mixed Asset Fund Kelas A | 1.044,45 | - | - | - | - | - |

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.

Produk Belum Tersedia

Ayo daftar Bareksa SBN sekarang untuk bertransaksi ketika periode pembelian dibuka.